A part pour certains geeks utilisant Tor, l’anonymat sur Internet n’existe quasiment pas – contrairement à une idée répandue. L’identification d’un internaute utilisant un pseudonyme se fait par son adresse IP et peut être ordonnée par un juge sur « réquisition judiciaire ».

« L’anonymat sur les réseaux sociaux n’est plus une protection face à la justice », a lancé le procureur de la République de Créteil, Stéphane Hardouin, le 6 juillet dernier sur son compte professionnel LinkedIn, en montrant son communiqué expédié le même jour (1). Il annonce qu’un jeune homme âgé de 19 ans, ayant relayé de façon anonyme sur Twitter – après la mort de Nahel tué à bout portant par un policier le 27 juin 2023 à Nanterre et ayant suscité une forte émotion – un appel à attaquer le centre commercial « Créteil Soleil » et le tribunal judiciaire de Créteil, a été identifié avec l’aide de Twitter.

« L’anonymat sur les réseaux sociaux n’est plus une protection face à la justice », a lancé le procureur de la République de Créteil, Stéphane Hardouin, le 6 juillet dernier sur son compte professionnel LinkedIn, en montrant son communiqué expédié le même jour (1). Il annonce qu’un jeune homme âgé de 19 ans, ayant relayé de façon anonyme sur Twitter – après la mort de Nahel tué à bout portant par un policier le 27 juin 2023 à Nanterre et ayant suscité une forte émotion – un appel à attaquer le centre commercial « Créteil Soleil » et le tribunal judiciaire de Créteil, a été identifié avec l’aide de Twitter.

Twitter, Snapchat, Instagram, TikTok, …

Présumé innocent, il encourt en cas de culpabilité jusqu’à cinq ans de prison d’emprisonnement et 45.000 euros d’amendes. Son anonymat a été levé par Twitter sur réquisition judiciaire adressée le 1er juillet au réseau social à l’oiseau bleu. Accusé de « provocation publique et directe non suivie d’effet à commettre un crime ou un délit et complicité de dégradation ou détérioration d’un bien appartenant à autrui », le garçon majeur – domicilié dans le Val-de-Marne – a été interpellé le 6 juillet et placé en garde à vue au commissariat de Créteil.

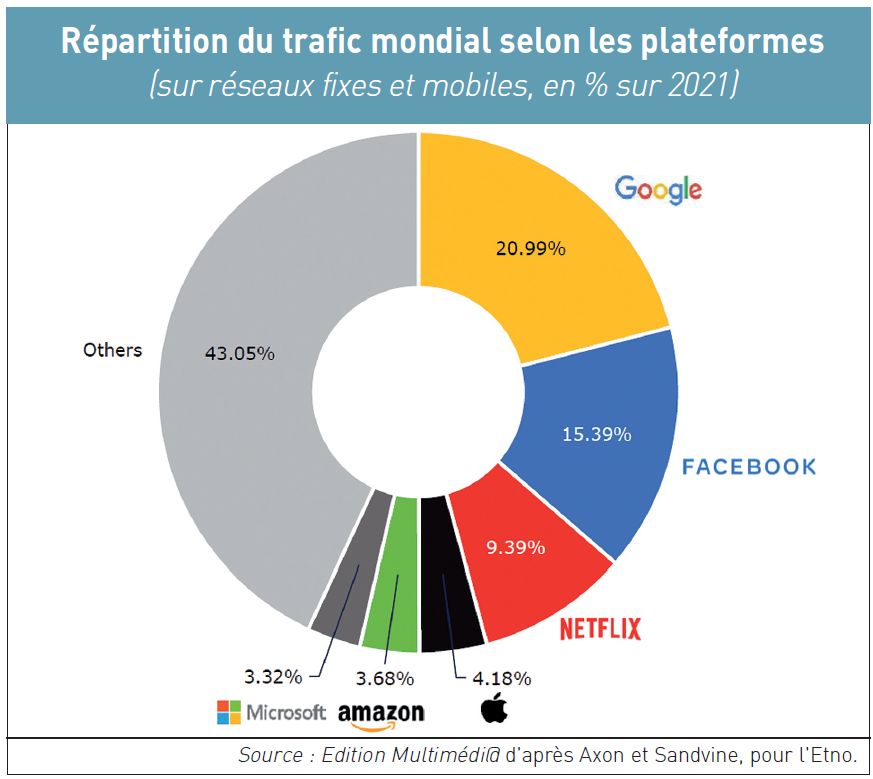

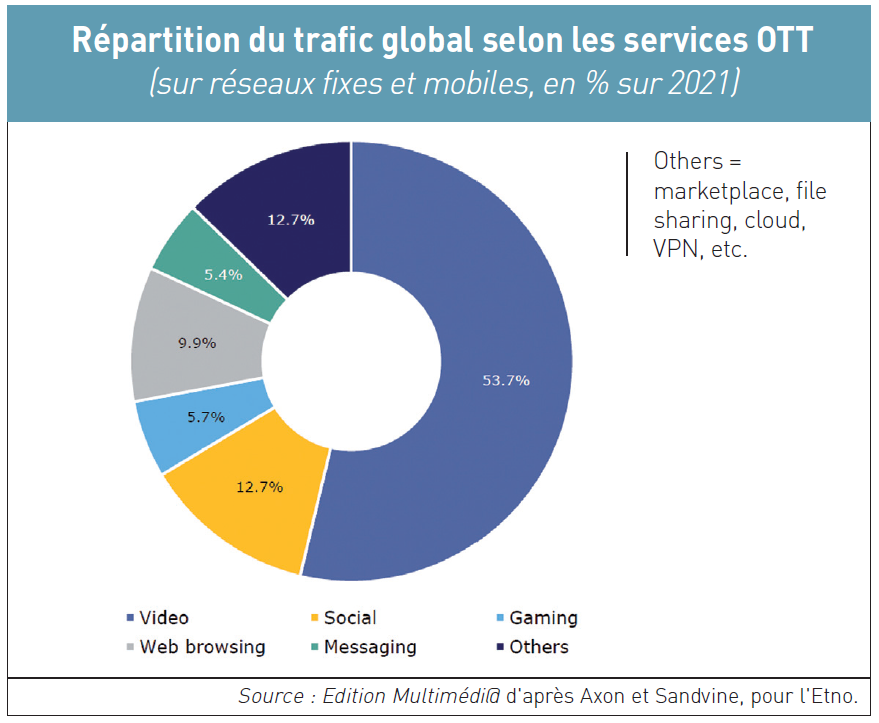

Après son tweet, il se trouve que le centre commercial « Créteil Soleil » était pris d’assaut le 30 juin (21 individus interpelés), puis dans la nuit du 2 au 3 juillet des barricades faites de poubelles était incendiées et des mortiers était tirés aux abords du tribunal judiciaire de Créteil. Son message a été repéré par Pharos, la « plateforme d’harmonisation, d’analyse, de recoupement et d’orientation des signalements » de l’Office central de lutte contre la criminalité liée aux technologies de l’information et de la communication (OCLCTIC), au sein de la Police judiciaire. Pour la réquisition judiciaire adressée à Twitter, le procureur de Créteil, Stéphane Hardouin, fait référence dans son communiqué à la circulaire du garde des sceaux datée du 30 juin et signée par Eric Dupond-Moretti (photo), qui appelle notamment à « une réponse pénale ferme ». Le ministre de la Justice pointe notamment l’anonymat sur les réseaux sociaux qui peut être levé par un juge : « Il apparaît que de nombreuses exactions sont commises après avoir été coordonnées via les systèmes de diffusion de messages sur certains réseaux sociaux dits OTT pour “opérateurs de contournement” (Snapchat notamment). Il doit être rappelé que depuis l’entrée en vigueur de l’ordonnance n°2021-650 du 25 mai 2021, les OTT sont considérés comme des opérateurs de communication électronique (…), au sens de l’article L.32 du code des postes et des communications électroniques (CPCE). Dès lors, ils sont tenus de répondre aux réquisitions judiciaires, car relevant des mêmes obligations que les opérateurs téléphoniques. Ils peuvent ainsi être requis au visa de l’urgence pour assurer une réponse rapide sur les éléments de nature à permettre d’identifier les auteurs de ces messages ».

Dans la circulaire « Traitement judiciaire des violences urbaines » de quatre pages (2), émise par la Direction des affaires criminelles et des grâces à l’attention des procureurs et des présidents des tribunaux, le garde des sceaux leur demande de « veiller à retenir la qualification pénale adaptée aux faits perpétrés dans ce contexte et à procéder à une évaluation rapide et globale de la situation de manière à pouvoir apporter une réponse pénale ferme, systématique et rapide aux faits le justifiant ».

Et d’ajouter : « Pour les mis en cause majeurs, la voie du défèrement aux fins de comparution immédiate ou à délai différé, ou le cas échéant, de comparution sur reconnaissance préalable de culpabilité, sera privilégiée pour répondre aux faits les plus graves ». Eric Dupond- Moretti a rappelé en outre que « les infractions commises par les mineurs engagent, en principe, la responsabilité civile de leurs parents ». Que cela soit dans la vraie vie ou sur les réseaux sociaux, nul n’est censé échapper aux sanctions pénales si la justice juge coupable l’individu ou l’internaute interpellé.

Pseudonymisation et démocratie vont de pair

Dans son rapport annuel 2022 – publié le 27 septembre – sur « les réseaux sociaux : enjeux et opportunités pour la puissance publique » (3), le Conseil d’Etat a estimé que « les réseaux sociaux engendrent une désinhibition, souvent aggravée par l’anonymat, qui ouvre la voie à de nombreux actes malveillants ». Faut-il pour autant interdire l’utilisation de pseudonymes sur les réseaux sociaux ? Les sages du Palais-Royal se sont dits très réservés sur la suppression de l’anonymat qui n’est autre que de la pseudonymisation : « La possibilité de s’exprimer sous un autre nom que le sien, qui a toujours été admise dans la vie réelle, est, comme l’a d’ailleurs rappelé par exemple la Cnil (4), “une condition essentielle du fonctionnement des sociétés démocratiques” qui permet “l’exercice de plusieurs libertés fondamentales essentielles, en particulier la liberté d’information et le droit à la vie privée”. Elle peut faciliter la prise de parole de personnes qui craignent la discrimination ou souhaitent contester les positions acquises ».

L’anonymat du Net est toute relative

L’anonymat du Net est toute relative

Le Conseil d’Etat estime en outre que « la suppression de l’anonymat, qui n’a été adoptée par aucune démocratie occidentale et n’est pas envisagée au sein de l’Union européenne, ne paraît pas constituer une solution raisonnable conforme à notre cadre juridique le plus fondamental ». Et contrairement aux détracteurs d’Internet et des réseaux sociaux, l’anonymat sur Internet n’existe pas en général. « Cette forme d’anonymat n’est que relative. Il est en effet relativement facile, en cas de nécessité, d’identifier une personne compte tenu des nombreuses traces numériques qu’elle laisse (adresse IP, données de géolocalisation, etc.). La LCEN [loi de 2004 pour la confiance dans l’écono-mie numérique, ndlr] prévoit l’obligation de fournir à la justice les adresses IP authentifiantes des auteurs de message haineux et plusieurs dispositifs normatifs, dont la directive dite “Police-Justice”, obligent les opérateurs à conserver de telles données : en pra-tique, les opérateurs répondent généralement sans difficulté aux réquisitions judiciaires pour communiquer l’adresse IP. Les obstacles rencontrés existent mais apparaissent finalement assez limités : la possibilité de s’exprimer sur Internet sans laisser aucune trace paraît donc à ce jour réservée aux “geeks” les plus aguerris [utilisant notamment le navigateur Tor garantissant l’anonymat de ses utilisateurs, ndlr] ».

La pseudonymisation, comme le définit d’ailleurs l’article 4 paragraphe 5 du règlement général européen sur la protection des données (RGPD), est un traitement de données personnelles réalisé de manière à ce que l’on ne puisse plus attribuer les données à une personne physique identifiée sans information supplémentaire. « En pratique, rappellent les sages du Palais-Royal, la pseudonymisation consiste à remplacer les données directement identifiantes (nom, prénoms, etc.) d’un jeu de données par des données indirectement identifiantes (alias, numéro séquentiel, etc.). La pseudonymisation permet ainsi de traiter les données d’individus sans pouvoir identifier ceux-ci de façon directe. Contrairement à l’anonymisation, la pseudonymisation est une opération réversible : il est possible de retrouver l’identité d’une personne si l’on dispose d’informations supplémentaires ». Sans remettre en cause l’anonymat de l’expression, le Conseil d’Etat propose notamment la généralisation du recours aux solutions d’identité numérique et aux tiers de confiance. Et ce, notamment pour mieux protéger les mineurs, vérifier la majorité numérique – laquelle vient d’être fixée en France à 15 ans (5) – et de garantir la fiabilité des échanges sur les réseaux sociaux. La Cnil, présidée par Marie-Laure Denis (photo ci-contre), veut préserver l’anonymat. Y compris lorsque les sites pornographiques vérifient l’âge de leurs utilisateurs, sous le contrôle de l’Arcom. Pour cela, la Cnil préconise depuis juin 2021 le mécanisme de « double anonymat » (6) préféré à la carte d’identité. Ce mécanisme empêche, d’une part, le tiers de confiance d’identifier le site ou l’application de contenus pornographiques à l’origine d’une demande de vérification et, d’autre part, l’éditeur du site ou de l’application en question d’avoir accès aux données susceptibles d’identifier l’utilisateur (7). Quant au contrôle parental, il sera activé par défaut en France sur tous les terminaux à partir du 13 juillet 2024, selon le décret « Renforcer le contrôle parental sur les moyens d’accès à Internet » du 11 juillet paru 13 juillet (8).

« Couper les réseaux sociaux » (Macron)

« Quand les choses s’emballent pour un moment, [on peut] se dire : on se met peut-être en situation de les réguler ou de les couper », a lancé Emmanuel Macron de l’Elysée, le 4 juillet dernier, devant un parterre de 300 maires de communes touchées par les émeutes déclenchées par le meurtre du jeune Nahel. Face au tollé provoqué par ce propos digne d’un régime autoritaire à la Corée du Nord, à l’Iran ou à la Chine, le porte-parole du gouvernement Olivier Véran a dû rétropédaler en ne parlant plus que de « suspensions de fonctionnalités » comme la géolocalisation. Si couper les réseaux sociaux est faisable techniquement, avec l’aide des fournisseurs d’accès à Internet (FAI), la décision de le faire risque d’être illégale au regard des libertés fondamentales qui fondent une démocratie. @

Charles de Laubier

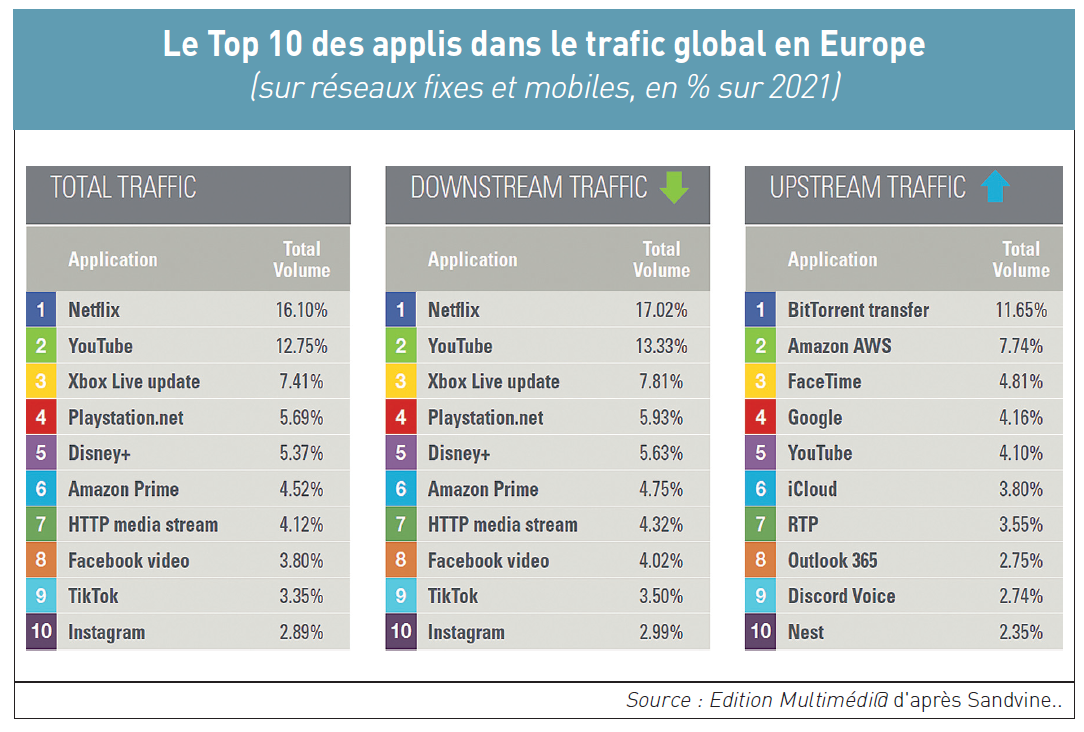

Les opérateurs télécoms européens – la plupart historiques (Orange, Deutsche Telekom, Telefonica, Telecom Italia/Tim, British Telecom/BT, …) et membres de l’organisation bruxelloise Etno (

Les opérateurs télécoms européens – la plupart historiques (Orange, Deutsche Telekom, Telefonica, Telecom Italia/Tim, British Telecom/BT, …) et membres de l’organisation bruxelloise Etno (

Depuis le différend de 2014 entre Play Media, pionnier de la diffusion de chaînes en ligne, et France Télévisions – affaire qui s’est soldée par le rejet du « must carry » (

Depuis le différend de 2014 entre Play Media, pionnier de la diffusion de chaînes en ligne, et France Télévisions – affaire qui s’est soldée par le rejet du « must carry » (