Lors de l’assemblée générale de ses actionnaires qui se tient le 5 juin 2025, Solocal (ex-PagesJaunes) va faire approuver son projet de transformation en « société européenne ». Ce statut devrait permettre à Maurice Lévy qui en est PDG d’aller chercher des relais de croissance dans les Vingt-sept, face aux Gafam.

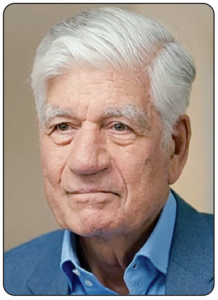

Le président d’honneur du groupe publicitaire Publicis, Maurice Lévy (photo), est depuis dix mois maintenant PDG de Solocal (ex-PagesJaunes) et actionnaire majoritaire via sa holding luxembourgeoise Ycor Management (1). Il a cofondé ce family office en 2018 – notamment avec son fils Alain Lévy (vice-président tech et produits de Solocal) – pour investir dans des start-up spécialisées dans l’intelligence artificielle, la blockchain et la science des données (datascience) au service de la communication digitale et du e-commerce.

Le président d’honneur du groupe publicitaire Publicis, Maurice Lévy (photo), est depuis dix mois maintenant PDG de Solocal (ex-PagesJaunes) et actionnaire majoritaire via sa holding luxembourgeoise Ycor Management (1). Il a cofondé ce family office en 2018 – notamment avec son fils Alain Lévy (vice-président tech et produits de Solocal) – pour investir dans des start-up spécialisées dans l’intelligence artificielle, la blockchain et la science des données (datascience) au service de la communication digitale et du e-commerce.

Depuis le 31 juillet 2024, Ycor contrôle Solocal à hauteur de 64 % du capital à la suite de la restructuration financière – réduction de dette comprise – de la plateforme de marketing digital local, tandis que Maurice Lévy en est à la tête. Solocal, qui édite toujours les PagesJaunes mais de façon entièrement numérique, se veut le pendant local des Gafam qui sont ses partenaires. Son métier est de conseiller quelque 237.000 entreprises clientes revendiquées (2), présentes partout en France (professionnels, TPE et PME), et de les connecter à leurs clients grâce à des services digitaux : présence relationnelle sur Pagesjaunes.fr, application mobile, sites web, e-commerce, publicité en ligne, … Présentés en février dernier, les résultats financiers 2024 du groupe vont être soumis à l’approbation des actionnaires lors de l’assemblée générale du 5 juin 2025 : 334,5 millions d’euros de chiffre d’affaires, en baisse de 7 % sur un an, pour un bénéfice net de 119,9 millions d’euros – contre 45,9 millions de pertes nettes l’année précédente.

L’ex-PagesJaunes veut devenir champion européen

Aux salariés, passés de 4.500 en 2010 à 2.567 aujourd’hui, la direction leur promet de l’intéressement contre une renégociation de leurs conditions de travail. Ce « pacte d’engagement » a été présenté les 14 et 19 mai aux syndicats, d’après FO qui refuse de signer (3). C’est au cours de cette assemblée générale du 5 juin que Maurice Lévy va proposer, aux actionnaires de la société cotée à la Bourse de Paris depuis plus de 20 ans, de transformer le statut de Solocal en « société européenne ». Ainsi la société anonyme (SA) française deviendrait une société de droit européen (SE, pour societas europaea, selon la désignation latine qu’a donnée l’Union européenne en introduisant ce statut en 2004). « Cette transformation […] en société européenne permettrait au groupe Solocal, à la suite de la réalisation de sa restructuration financière en 2024 [la dette n’étant plus que de 80,6 millions d’euros au 31 décembre 2024, ndlr], d’ouvrir une (suite)

« J’ai voulu être médecin dès mon plus jeune âge, mais les choses ne se sont pas tout à fait passées de cette façon. Ayant toujours été attiré par la technologie, j’ai trouvé ma véritable vocation dans le secteur dynamique du marketing et des communications médiatiques », se confie sur son compte LinkedIn (

« J’ai voulu être médecin dès mon plus jeune âge, mais les choses ne se sont pas tout à fait passées de cette façon. Ayant toujours été attiré par la technologie, j’ai trouvé ma véritable vocation dans le secteur dynamique du marketing et des communications médiatiques », se confie sur son compte LinkedIn (