En fait. Le 25 mars, le Centre national du cinéma et de l’image animée (CNC) a dressé un état de la production des films français en 2023. Ce bilan montre qu’il a eu l’an dernier deux fois plus de films agréés préfinancés par les services de SVOD. Netflix semble en train de se réconcilier avec les salles de cinéma.

Archives par mot-clé : SVOD

Lutte contre le piratage : les « cyberlockers » donnent du fil à retordre aux industries culturelles

Aiguillonnée par l’Alpa et l’Arcom, la justice française multiplie les décisions de blocage de sites pirates qui recourent aux « cyberlockers », hébergeurs générant des liens web pour permettre à leurs utilisateurs d’accéder à des fichiers de films, séries, musiques ou livres, souvent piratés.

Les « cyberlockers » ont le vent en poupe et jouent au chat et à la souris avec les ayants droits, les régulateurs et les juges. En France, rien qu’en janvier 2024, ce ne sont pas moins cinq d’entre eux – Turbobit, Rapidgator, Streamtape, Upstream et Nitroflare – qui ont été bloqués par décision de justice. En un an, près d’une quinzaine de ces sites d’hébergement générateurs de liens web uniques ou multiples – des URL (Uniform Resource Locator) pour permettre de télécharger des fichiers de contenus et de les partager – ont été bloqués, sur décision du juge, par les Orange, SFR, Bouygues ou Free.

Les « cyberlockers » ont le vent en poupe et jouent au chat et à la souris avec les ayants droits, les régulateurs et les juges. En France, rien qu’en janvier 2024, ce ne sont pas moins cinq d’entre eux – Turbobit, Rapidgator, Streamtape, Upstream et Nitroflare – qui ont été bloqués par décision de justice. En un an, près d’une quinzaine de ces sites d’hébergement générateurs de liens web uniques ou multiples – des URL (Uniform Resource Locator) pour permettre de télécharger des fichiers de contenus et de les partager – ont été bloqués, sur décision du juge, par les Orange, SFR, Bouygues ou Free.

Les 25 membres de l’Alpa en lutte

Outre les cinq cyberlockers épinglés en janvier, il en a aussi été ainsi de Doodstream, Mixdrop, Vidoza et Netu par jugement de juin 2023, de Uptobox en mai 2023 (1), ainsi que de Uqload, Upvid, Vudeo et Fembed en janvier 2023. C’est ce que révèle une étude de l’Association de la lutte contre la piraterie audiovisuelle (Alpa), réalisée avec Médiamétrie et publiée discrètement le 7 mars dernier – communiquée, sans présentation formelle, aux membres de l’Alpa qui l’a mise en ligne sur son site web (2). Contacté par Edition Multimédi@, le délégué général de l’Alpa depuis plus de 21 ans, Frédéric Delacroix (photo), nous explique que « les sites pirates utilisent les cyberlockers pour héberger les contenus illicites qu’ils proposent sur leurs pages en mettant à disposition des liens – de téléchargement DDL (3) ou de streaming – renvoyant sur ces derniers, les cyberlockers étant des services essentiels dans l’écosystème pirate et ne servant qu’à l’hébergement de contenus illicites ». Les sites pirates et leurs sites miroirs peuvent y recourir pour brouiller les pistes en multipliant les URL. Les sites miroirs sont, eux, de nouveaux chemins d’accès via de nouveaux noms de domaine qu’utilisent les sites pirates, faisant l’objet de mesures de blocage sur leur nom de domaine initial, pour poursuivre leur activité illégale. Ces sites illégaux se nomment 1fichier.com, Yggtorrent.qa, Wawacity.autos, Papadustream.to ou encore Rapidgator.net, pour ne citer que les plus utilisés en décembre 2023 d’après Médiamétrie. « Les cyberlockers ont longtemps bénéficié du statut (favorable) d’hébergeurs, supprimant sur notification les fichiers illicites notifiés par les ayants droit, mais en favorisant leur réintroduction à l’identique en connivence avec les administrateurs pirates. Nous avons réussi à prouver que leur système économique ne reposait que sur la contrefaçon d’œuvres protégées », poursuit Frédéric Delacroix.

Le délégué général de l’Alpa rappelle que la Cour de justice de l’Union européenne (CJUE) a – dans son arrêt « Cyando/ Uploaded » du 27 juillet 2021 (4) – édicté des principes permettant d’établir le caractère contrefaisant de ce type de cyberlocker (plateforme de partage de vidéos ou plateforme d’hébergement et de partage de fichiers). « Ce qui a permis aux ayants droit, membres de l’Alpa et à notre initiative, d’en demander le blocage en justice fin 2022 ». Et depuis 2017, les ayants droit membres de l’Alpa sont à l’initiative de décisions de justice portant sur 1.300 sites pirates à ce jour, correspondant à l’utilisation de plus de 3.400 noms de domaine. L’Alpa – association française créée il y aura 40 ans l’an prochain et présidée depuis plus de 20 ans par Nicolas Seydoux (84 ans), président de Gaumont – compte aujourd’hui vingt-cinq membres que Edition Multimédi@ présente de façon inédite par catégorie : • Organisations professionnelles : Association des producteurs indépendants (API), Auteurs, réalisateurs et producteurs (L’Arp), Fédération nationale des éditeurs de films (FNEF), Motion Picture Association (MPA), Société civile des producteurs de cinéma et de télévision (Procirep), Société des auteurs et compositeurs dramatiques (SACD), Société des auteurs, compositeurs et éditeurs de musique (Sacem), Syndicat de l’édition vidéo numérique (SEVN), Syndicat des producteurs indépendants (SPI), Union des producteurs de cinéma (UPC). • Studios de cinéma : Gaumont, Paramount Picture France, Pathé Films, Sony Pictures Home Entertainment, Universal Pictures Vidéo France, Walt Disney Entertainment, Warner Bros Home Video. • Salles de cinéma : Fédération nationale du cinéma français (FNCF), UGC (ex-Union générale cinématographique). • Chaînes de télévision : France Télévisions, Canal+, TF1, M6 via sa Société nouvelle de distribution (SND). • Plateforme de SVOD : Netflix. • Autorité publique : Centre national du cinéma et de l’image animée (CNC).

L’Alpa touche des subventions publiques, notamment de la part du CNC qui est un établissement public à caractère administratif placé sous l’autorité du ministère de la Culture. Le CNC pourra bientôt saisir l’Arcom

Le CNC pourra bientôt saisir l’Arcom

Grand argentier du cinéma, de l’audiovisuel et du multimédia (dont la création numérique sur Internet, jeu vidéo, réalité virtuelle et métavers), le CNC pourrait voir ses pouvoirs étendus aux sites miroirs par la proposition de loi « visant à conforter la filière cinématographique ». Ce texte législatif, qui a été adopté en première lecture au Sénat le 14 février dernier et est actuellement entre les mains de la commission des affaires culturelles et de l’éducation de l’Assemblée nationale (5) a fait l’objet d’un amendement adopté en commission début février (6). Celui-ci prévoit que les titulaires de droits ne soient plus les seuls à pouvoir saisir l’Autorité de régulation de la communication audiovisuelle et numérique (Arcom) pour lui demander d’enjoindre directement aux fournisseurs d’accès à internet (FAI) et sans passer par un juge (7) – comme c’est cas depuis octobre 2022 – de bloquer des sites miroirs de ces sites illégaux et cyberlockers déjà condamnés par la justice. Avec la nouvelle mesure, le CNC aurai aussi la possibilité de saisir l’Arcom pour lutter contre ces sites miroirs. Les ayants droits, les organismes de gestion collective et les organismes de défense professionnelle – autrement dit « toute personne qualifiée pour agir » (8) – pourraient aussi saisir l’Arcom sur ces sites miroirs. D’autant que les premiers résultats de cette procédure sans juge sont considérés par le régulateur et les parlementaires comme « prometteurs » au regard de « la baisse de l’audience des “galaxies” de sites miroirs ». L’Arcom aurait ainsi reçu jusqu’à maintenant plus de 600 demandes d’« actualisation de décisions de justice » qui ont lui ont permet de notifier depuis plus d’un an 770 noms de domaine aux FAI pour en empêcher l’accès.

L’audience des sites illicites baisse

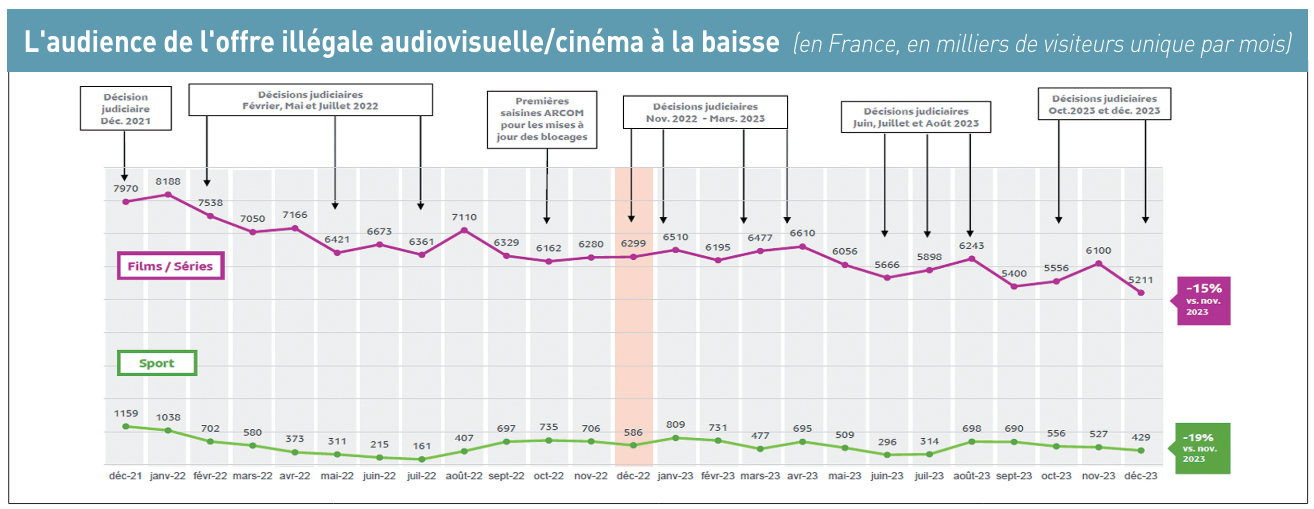

Ces jugements de blocage de cyberlockers, ordonnés le plus souvent par le tribunal judiciaire de Paris aux opérateurs télécoms et FAI contribuent – à l’instar du blocage des sites illégaux ou de leurs miroirs – à la baisse de l’audience des sites de streaming vidéo en France. A chaque décision judicaire, les audiences de ces cyberlockers et plus généralement des sites pirates ou de leurs répliques (sites miroirs) reculent de façon significative. Pour autant, la fréquentation de ces mêmes cyberlockers et/ou sites pirates peut reprendre du poil de la bête avec la mise en ligne de nouveaux sites miroirs et de nouveau liens URL, mais sans retrouver les niveaux d’avant les jugements (voir graphique plus haut).

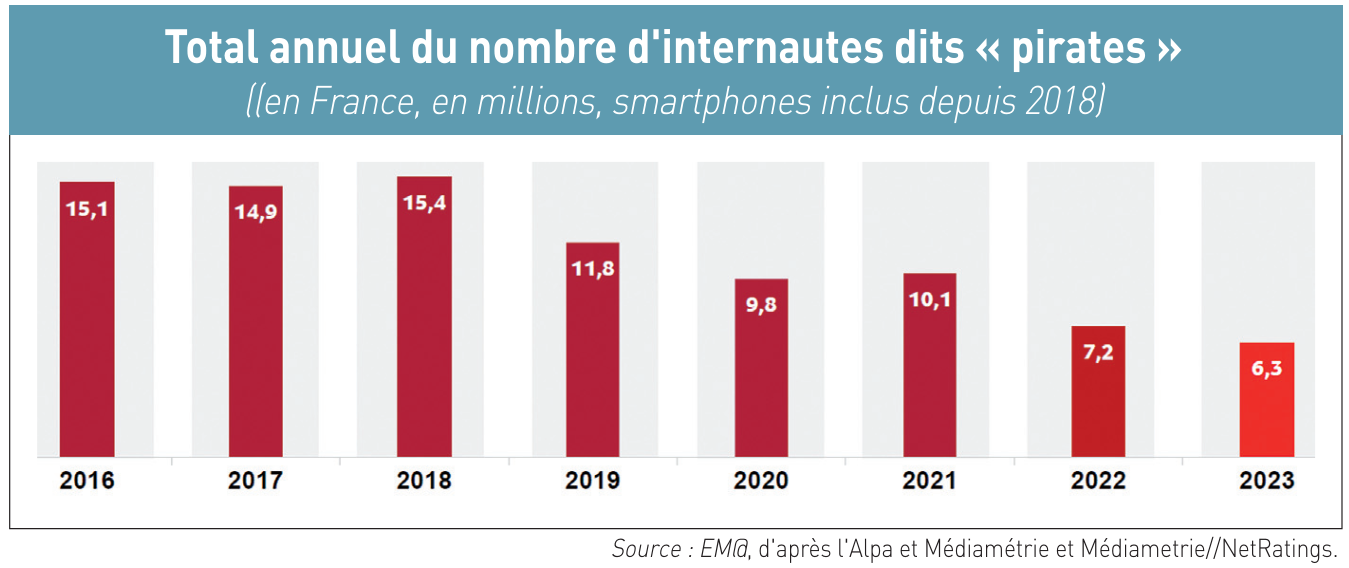

Résultat, toujours selon Médiamétrie pour l’Alpa : l’audience globale des sites illicites en France ne cesse de baisser d’année en année (sauf en 2018), passant de 15,1 millions d’« internautes pirates » en 2016 à seulement 6,3 millions en 2023. Si l’on part de l’année 2018 où les smartphones ont été pris en compte pour la première fois, portant à 15,4 millions le nombre d’« internautes pirates », cela représente un recul de 59 % en cinq ans (voir graphique ci-dessous). Mais le piratage en ligne (streaming et téléchargement) n’est pas mort pour autant. « L’efficacité est “relative” si l’on regarde la courbe du piratage », relève le délégué général de l’Alpa, d’autant que « nos statistiques ne prennent pas en compte les blocages des services IPTV que nous opérons depuis 2020 ». @

Plus chère, l’offre légale relance les sites pirates

En fait. Le 24 janvier, la Motion Picture Association (MPA) s’est alarmée de la recrudescence du piratage en ligne. Le streaming illégal de films ou d’émissions de télé est un business en hausse, qui, aux Etats-Unis, rapporte 2 milliards de dollars par an. La hausse des tarifs de la SVOD légale y est pour quelque chose.

En clair. Les raisons de ce qui se passe aux Etats-Unis en termes de résurgence du piratage en ligne pourrait aussi expliquer la recrudescence du streaming illégal de contenus cinématographiques et audiovisuels en Europe. Selon la Motion Picture Association (MPA), dont sont notamment membres les grands studios d’Hollywood mais aussi Netflix, des sites de streaming illicites tels que Myflixer.to ou Projectfreetv.space – aujourd’hui bloqués – se sont faits « des marges bénéficiaires approchant les 90 % ».

En clair. Les raisons de ce qui se passe aux Etats-Unis en termes de résurgence du piratage en ligne pourrait aussi expliquer la recrudescence du streaming illégal de contenus cinématographiques et audiovisuels en Europe. Selon la Motion Picture Association (MPA), dont sont notamment membres les grands studios d’Hollywood mais aussi Netflix, des sites de streaming illicites tels que Myflixer.to ou Projectfreetv.space – aujourd’hui bloqués – se sont faits « des marges bénéficiaires approchant les 90 % ».

Le problème, c’est qu’il y a « des milliers de plateformes illégales » comme celles-ci qui prospèrent sur Internet, avec l’émergence plus récente de plateformes de SVOD pirates – déjà au nombre de 130 sites aux Etats-Unis – pour lesquels les utilisateurs sont prêts à payer 5 dollars par mois ou un peu plus pour accéder à un catalogue de films, de séries, d’émissions ou de sports en direct. Par rapport aux 13,49 dollars voire 19,99 dollars de Netflix, aux 8,99 dollars voire 11,99 de dollars de Disney+ ou encore aux 11,99 dollars de Paramount+, les nouveaux « pirates » souscripteurs s’estiment gagnants. Selon la MPA, le trio de tête de ces sites de SVOD illégaux totalisent à eux trois 2 millions d’abonnés. « Certains de ces sites pirates ont reçu plus de visites quotidiennes que certains des dix principaux sites légaux. Cela montre vraiment à quel point ils sont prolifiques », a indiqué à l’agence Bloomberg Karyn Temple, directrice juridique de la MPA (1). De 2022 à 2024, les tarifs d’abonnement des plateformes de SVOD – Netflix (2), Disney+, Amazon Prime Video, Apple TV+,… – n’ont cessé d’augmenter. Sans parler de l’arrivé de Max en Europe au printemps prochain (3). L’offre légale plus chère et démultipliée pousse involontairement des milliers d’utilisateurs – pris en tenaille entre ces hausses et l’inflation – dans les bras du streaming illicite et du partage de fichiers d’œuvres piratées. La centaine d’enquêteurs de l’ACE (Alliance for Creativity and Entertainment), créée en 2017 par la MPA (4), ne sait plus où donner de la tête dans sa traque de sites pirates dans le monde (5).

Selon une étude de Kearney sur des données du cabinet Muso (6), le piratage vidéo atteint en 2023 un manque à gagner mondial de 75 milliards de dollars pour les industries créatives, musique comprise confrontée aux logiciels torrents et rippers. Prévisions 2028 : 125 milliards de dollars ! @

Le marché français de la SVOD devrait saturer un « Max » en 2024 et Netflix y perdre des plumes

Max, la plateforme de SVOD lancée aux Etats-Unis en mai 2023 en lieu et place de HBO Max et de Discovery+, risque d’être la goutte qui fera courant 2024 déborder le vase d’un marché français déjà saturé. A ce nouvel entrant, s’ajoutent les hausses tarifaires et les publicités des autres services.

« Il est libre Max » de choisir, aux Etats-Unis où la plateforme de SVOD (1) de Warner Bros. Discovery a été lancée il y a huit mois, entre trois tarifs mensuels : 9,99 dollars pour deux écrans avec publicités ; 15,99 dollars pour un accès sans publicités ; 19,99 dollars pour une diffusion 4K sans publicités, son immersif Dolby et quatre flux simultanés. Max est la fusion de HBO Max et de Discovery+, les deux services de SVOD issus de la mégafusion en février 2022 entre les groupes américains WarnerMedia et Discovery (2). L’arrivé de Max en Europe commencera au printemps 2024.

Fin des accords HBO, place à Max

Mais la France et la Belgique devront attendre l’été prochain. « Max is not available in your region », nous répond-t-on pour l’instant sur Max.com. Mais d’ores et déjà, la plateforme de Warner Bros. Discovery (WBD) a un double impact sur le marché français. D’une part, il y a un an, l’accord de diffusion entre HBO et le bouquet de télévision payante OCS (codétenu par Orange et Canal+) est arrivé à échéance. En conséquence, la plupart des séries de la chaîne américaine de WBD ont été supprimées du catalogue d’OCS. D’autre part, en mars dernier, Amazon Prime Video et WBD ont lancé le Pass Warner en exclusivité, avec tout le catalogue HBO et 12 chaînes de ce dernier dans un seul abonnement, sur Prime Video Channels et en HD voire 4K pour 9,99 euros par mois. Cet accord ne devrait pas durer au-delà du lancement de Max en 2024. Max sera la quinzième grande plateforme à se lancer en France, alors que la toujours numéro une de la SVOD – Netflix – fêtera les dix ans de son lancement dans l’Hexagone le 15 septembre prochain (3). Selon les informations de Edition Multimédi@, obtenues auprès de Digital TV Research, le service au « N » rouge compte à fin 2023 un peu plus de 11,6 millions d’abonnés sur le marché français, soit pas loin du double de son rival Amazon Prime Video qui arrive en seconde position avec 6,6 millions d’abonnés. Selon nos calculs basés sur les chiffres et prévisions de Digital TV Research, la France a franchi en 2023 la barre des 30 millions d’abonnements, toutes plateformes de SVOD confondues. Mais d’ici la fin de la décennie en cours, Netflix ne va plus engranger autant de clients français qu’avant, pour atteindre 12,8 millions d’abonnés en 2029, presque rattrapé par Amazon Prime Video avec ses 11 millions d’abonnés (voir tableau cidessous). Le trio de tête – avec les trois géants américains Netflix, Amazon Prime Video et Disney+ – restera le même jusqu’en 2029.

La plateforme française MyCanal de Canal+ (groupe Vivendi) suit avec à peine plus de 3 millions d’abonnés en 2023 et à peine plus de 4 millions en 2029. Reste à savoir si MyCanal rajoutera Max à son pack d’abonnement Rat+ intégrant déjà, pour les moins de 26 ans, Netflix, Disney+, Apple TV+ et Paramount+ et OCS (4). Quant à la nouvelle plateforme française TF1+, lancée le 8 janvier dernier (5), elle n’apparaît pas ici car elle est entièrement gratuite, financée par de la publicité, selon le modèle AVOD (6). En revanche, les plateformes hybrides (SVOD/ AVOD) sont prises en compte, avec en tête Netflix et Disney+ qui proposent chacune un abonnement moins onéreux mais avec une dose de publicités (comme par hasard au même tarif de 5,99 euros par mois). Tandis qu’Amazon Prime Video proposera – à partir du 29 janvier aux Etats-Unis et, selon NPA Conseil, du 10 avril en France et d’autres pays – de payer 2,99 euros par mois en plus de l’abonnement mensuel standard (6,99 euros) pour éviter la publicité. Prix en hausse en pleine inflation

Prix en hausse en pleine inflation

Après les augmentations tarifaires de 2023, notamment chez Netflix et Apple TV+, sur fond d’inflation et de forte montée en charge des abonnements AVOD low cost, l’année 2024 pourrait rebattre les cartes de la SVOD dans le monde en général et en France en particulier. Apple TV+, qui peine à décoller, pourrait même faire cause commune avec Paramount+, d’après les révélations du Wall Street Journal le 1er décembre dernier (7), afin de faire un bundle moins cher. A moins que Warner Bros. Discovery et Paramount Global ne fusionnent, comme l’avance Axios le 20 décembre (8). @

Charles de Laubier

Publicité et live : Netflix devient plus que jamais un concurrent frontal de la télévision traditionnelle

« Nous avons lancé notre partenariat de mesure [d’audience] avec Nielsen aux Etats-Unis ce mois-ci, en octobre. Nous sommes donc très enthousiastes. Nous avons une longue liste d’autres partenaires dans d’autres pays avec lesquels nous devons offrir la même capacité ; alors nous sommes impatients de le faire », a annoncé le 18 octobre Gregory Peters (photo), co-PDG (1) de Netflix, lors d’une conférence téléphonique sur les résultats du troisième trimestre.

La première plateforme mondiale de la SVOD est décidée à se mesurer aux chaînes de télévision traditionnelles, au sein même du même agrégat audiovisuel – « The Gauge » – de l’institut américain de mesure d’audience Nielsen. Une révolution dans le « AAL », qui est aux Etats-Unis ce que le « PAF » est à la France (2). Les premiers résultats de « l’engagement » des téléspectateurs aux Etats-Unis portent sur le mois de septembre et montrent que Netflix s’arroge à lui seul chaque jour 7,8 % en moyenne de la part du temps d’écran TV américain. Non seulement, la plateforme de SVOD cocréée il y a plus de 15 ans par Reed Hastings coiffe au poteau les chaînes de télévision traditionnelles, mais elle se place aussi en seconde position – juste derrière YouTube – des grands streamers aux Etats-Unis. Dans le AAL, le streaming vidéo évolue en tête de l’audience audiovisuelle avec un total de 37,5 % de part du temps d’écran TV américain, bien devant la TV par câble (29,8 %) et la TV hertzienne (23 %).

Accord pluriannuel entre Nielsen et Netflix

C’est la première fois que Netflix voit ses contenus en streaming (séries, films, directs) mesurés par le géant américain de la mesure d’audience Nielsen aux côtés des mesures d’audience des programmes des chaînes linéaires de télévision. Octobre marque donc le mois de la concrétisation chiffrée aux Etats-Unis de l’accord pluriannuel qui avait été annoncé par Nielsen et Netflix en janvier dernier. « The Gauge » a d’abord été déployé au Mexique et en Pologne, les deux autres pays concernés par cet accord sans précédent et où les premiers résultats d’audience « TV & Streaming » ont été divulgués à partir du mois de mai (3). Pour ce faire, Netflix a souscrit aux Etats-Unis aux « données de mesure de la télévision nationale de Nielsen et aux évaluations des plateformes de streaming », et au Mexique et en Pologne aux « données d’audience multiplateformes provenant de panels de streaming sur chaque marché respectif » (4).

« Nous avons lancé notre partenariat de mesure [d’audience] avec Nielsen aux Etats-Unis ce mois-ci, en octobre. Nous sommes donc très enthousiastes. Nous avons une longue liste d’autres partenaires dans d’autres pays avec lesquels nous devons offrir la même capacité ; alors nous sommes impatients de le faire », a annoncé le 18 octobre Gregory Peters (photo), co-PDG (1) de Netflix, lors d’une conférence téléphonique sur les résultats du troisième trimestre.

La première plateforme mondiale de la SVOD est décidée à se mesurer aux chaînes de télévision traditionnelles, au sein même du même agrégat audiovisuel – « The Gauge » – de l’institut américain de mesure d’audience Nielsen. Une révolution dans le « AAL », qui est aux Etats-Unis ce que le « PAF » est à la France (2). Les premiers résultats de « l’engagement » des téléspectateurs aux Etats-Unis portent sur le mois de septembre et montrent que Netflix s’arroge à lui seul chaque jour 7,8 % en moyenne de la part du temps d’écran TV américain. Non seulement, la plateforme de SVOD cocréée il y a plus de 15 ans par Reed Hastings coiffe au poteau les chaînes de télévision traditionnelles, mais elle se place aussi en seconde position – juste derrière YouTube – des grands streamers aux Etats-Unis. Dans le AAL, le streaming vidéo évolue en tête de l’audience audiovisuelle avec un total de 37,5 % de part du temps d’écran TV américain, bien devant la TV par câble (29,8 %) et la TV hertzienne (23 %).

Accord pluriannuel entre Nielsen et Netflix

C’est la première fois que Netflix voit ses contenus en streaming (séries, films, directs) mesurés par le géant américain de la mesure d’audience Nielsen aux côtés des mesures d’audience des programmes des chaînes linéaires de télévision. Octobre marque donc le mois de la concrétisation chiffrée aux Etats-Unis de l’accord pluriannuel qui avait été annoncé par Nielsen et Netflix en janvier dernier. « The Gauge » a d’abord été déployé au Mexique et en Pologne, les deux autres pays concernés par cet accord sans précédent et où les premiers résultats d’audience « TV & Streaming » ont été divulgués à partir du mois de mai (3). Pour ce faire, Netflix a souscrit aux Etats-Unis aux « données de mesure de la télévision nationale de Nielsen et aux évaluations des plateformes de streaming », et au Mexique et en Pologne aux « données d’audience multiplateformes provenant de panels de streaming sur chaque marché respectif » (4).

Bascule de la télé linéaire au streaming

Sur le marché américain, « The Gauge » est un exploit publicitaire et technologique puisque Nielsen a dû batailler face à la résistance de certains groupes de télévision traditionnelle. Cela a commencé l’an dernier lorsque Nielsen a signé le 16 août 2022 un accord triannuel avec Amazon pour mesurer sur Prime Video et Twitch l’audience des retransmissions exclusives des fameux Thursday Night Football (TNF), ces matchs très regardés de la ligue de football américaine NFL. Une première pour une plateforme de streaming. NBCUniversal, Paramount ou encore Warner Bros. Discovery avaient vu rouge, au point d’inciter les marques et agences publicitaires à boycotter Nielsen (5). En vain. « Le plus grand changement dans le domaine du divertissement continue d’être le passage de la télévision linéaire au streaming. Et “The Gauge” de Nielsen montre où les téléspectateurs passent leur temps – et comment leurs habitudes de consommation changent », avait déclaré en janvier Pablo Perez De Rosso (photo ci-contre), vice-président de Netflix, en charge de la stratégie, de la planification, de l’analyse et du financement de contenus.

Ainsi, la firme de Los Gatos (Californie) peut, grâce à Nielsen, monétiser son audience auprès des annonceurs publicitaires, demandeurs de transparence et de comparabilité des mesures entre télé et vidéo. Depuis le lancement il y a près d’un an (le 3 novembre 2022 aux EtatsUnis) de son abonnement moins cher compensé par de la publicité, Netflix met la pression sur le marché publicitaire de la télévision linéaire, dont le potentiel mondial est d’environ 180 milliards de dollars d’après le World Advertising Research Center (Warc). La plateforme de SVOD au « N » rouge, dont le seul tarif à ne pas avoir été augmenté le 18 octobre est celui de l’offre avec publicités (à partir de 6,99 dollars par mois aux Etats-Unis, à 5,99 euros en France et à 4,99 livres sterling au Royaume-Uni), s’active pour attirer à elle les marques encore « linéarisées » (ou « enchaînées », c’est selon). Le co-PDG Theodore Sarandos, qui n’exclut pas à terme le lancement d’une formule 100 % gratuite entièrement financée par la publicité, fonde de grands espoirs sur son offre AVOD (6) à bas prix. Le potentiel pour Netflix réside dans le 0,5 milliard de foyers ayant la télévision connectée dans le monde. « Notre priorité immédiate est que Netflix devienne un achat essentiel pour les annonceurs. Au troisième trimestre 2023, le nombre d’abonnés avec publicités a augmenté de près de 70 % par rapport au trimestre précédent et représente maintenant environ 30 % de toutes les nouvelles inscriptions dans nos 12 pays publicitaires », s’est félicité Netflix dans sa lettre aux actionnaires datée du 18 octobre (7). Entre l’augmentation des tarifs d’abonnements sans publicité, la persistance de l’inflation et la concurrence accrue entre les désormais nombreuses plateformes de SVOD, Netflix risque un désengagement de ses offres « premium ». L’offre avec publicités – qui s’améliore (meilleure qualité d’image depuis avril et la fonction téléchargement à partir de novembre) – pourrait compenser les désaffections. Mais, pour l’heure, la firme de Los Gatos peut encore se targuer d’avoir augmenté son parc d’abonnés mondial, à 247,1 millions au 30 septembre 2023, en hausse de 10,8 % sur un an.

Nielsen va désormais jouer un rôle crucial pour Netflix, y compris dans sa montée en charge dans le live streaming qui va concurrencer là aussi les retransmissions en direct d’événement (sportifs, culturels, …) des chaînes de télévision traditionnelles. Par exemple, sera diffusée le 14 novembre la « Coupe Netflix » (8), un événement sportif en direct d’un tournoi « épique » entre des athlètes de F1 de « Drive to Survive » et des golfeurs de « Full Swing » – deux « drama of sport » (dixit Ted Sarandos), comprenez séries sportives ou docufictions sportifs, qui rencontrent un grand succès sur la plateforme comme encore « Tour de France » (9). « Le direct est un excellent moyen d’étendre les marques de drama of sport que nous avons créées. Nous investissons massivement dans l’augmentation de nos capacités de live », a indiqué Ted Sarandos. Et pourquoi pas aussi acheter des droits sportifs pour les retransmettre en direct : dans le cadre de « Break Point », docusérie dans les coulisses du tennis professionnel (ATP et WTA) diffusé cette année, Netflix a tenté en 2022 de s’emparer des droits de diffusion de l’ATP dans certains pays européens, dont la France, avant de renoncer face à la surenchère des prix.

Netflix, bien plus rentable que la TV

Selon le Wall Street Journal, la plateforme s’intéresse aussi aux droits dans le cyclisme. Mais à condition que le sport en direct soit rentable : « Netflix n’est pas anti-sports, nous sommes juste pro-profits », a déjà dit Ted Sarandos (10). Le groupe de Reed Hastings – lequel est devenu en janvier 2023 président exécutif après avoir été Co-PDG et ne détenant plus que 2 % du capital – table cette année, et selon les calculs de Edition Multimédi@, sur un bénéfice net de 5,4 milliards de dollars, soit un bond de plus de 20 %, sur un chiffre d’affaires prévisionnel de 33,5 milliards de dollars, en hausse de 6,2 % par rapport à 2022. @

Bascule de la télé linéaire au streaming

Sur le marché américain, « The Gauge » est un exploit publicitaire et technologique puisque Nielsen a dû batailler face à la résistance de certains groupes de télévision traditionnelle. Cela a commencé l’an dernier lorsque Nielsen a signé le 16 août 2022 un accord triannuel avec Amazon pour mesurer sur Prime Video et Twitch l’audience des retransmissions exclusives des fameux Thursday Night Football (TNF), ces matchs très regardés de la ligue de football américaine NFL. Une première pour une plateforme de streaming. NBCUniversal, Paramount ou encore Warner Bros. Discovery avaient vu rouge, au point d’inciter les marques et agences publicitaires à boycotter Nielsen (5). En vain. « Le plus grand changement dans le domaine du divertissement continue d’être le passage de la télévision linéaire au streaming. Et “The Gauge” de Nielsen montre où les téléspectateurs passent leur temps – et comment leurs habitudes de consommation changent », avait déclaré en janvier Pablo Perez De Rosso (photo ci-contre), vice-président de Netflix, en charge de la stratégie, de la planification, de l’analyse et du financement de contenus.

Ainsi, la firme de Los Gatos (Californie) peut, grâce à Nielsen, monétiser son audience auprès des annonceurs publicitaires, demandeurs de transparence et de comparabilité des mesures entre télé et vidéo. Depuis le lancement il y a près d’un an (le 3 novembre 2022 aux EtatsUnis) de son abonnement moins cher compensé par de la publicité, Netflix met la pression sur le marché publicitaire de la télévision linéaire, dont le potentiel mondial est d’environ 180 milliards de dollars d’après le World Advertising Research Center (Warc). La plateforme de SVOD au « N » rouge, dont le seul tarif à ne pas avoir été augmenté le 18 octobre est celui de l’offre avec publicités (à partir de 6,99 dollars par mois aux Etats-Unis, à 5,99 euros en France et à 4,99 livres sterling au Royaume-Uni), s’active pour attirer à elle les marques encore « linéarisées » (ou « enchaînées », c’est selon). Le co-PDG Theodore Sarandos, qui n’exclut pas à terme le lancement d’une formule 100 % gratuite entièrement financée par la publicité, fonde de grands espoirs sur son offre AVOD (6) à bas prix. Le potentiel pour Netflix réside dans le 0,5 milliard de foyers ayant la télévision connectée dans le monde. « Notre priorité immédiate est que Netflix devienne un achat essentiel pour les annonceurs. Au troisième trimestre 2023, le nombre d’abonnés avec publicités a augmenté de près de 70 % par rapport au trimestre précédent et représente maintenant environ 30 % de toutes les nouvelles inscriptions dans nos 12 pays publicitaires », s’est félicité Netflix dans sa lettre aux actionnaires datée du 18 octobre (7). Entre l’augmentation des tarifs d’abonnements sans publicité, la persistance de l’inflation et la concurrence accrue entre les désormais nombreuses plateformes de SVOD, Netflix risque un désengagement de ses offres « premium ». L’offre avec publicités – qui s’améliore (meilleure qualité d’image depuis avril et la fonction téléchargement à partir de novembre) – pourrait compenser les désaffections. Mais, pour l’heure, la firme de Los Gatos peut encore se targuer d’avoir augmenté son parc d’abonnés mondial, à 247,1 millions au 30 septembre 2023, en hausse de 10,8 % sur un an.

Nielsen va désormais jouer un rôle crucial pour Netflix, y compris dans sa montée en charge dans le live streaming qui va concurrencer là aussi les retransmissions en direct d’événement (sportifs, culturels, …) des chaînes de télévision traditionnelles. Par exemple, sera diffusée le 14 novembre la « Coupe Netflix » (8), un événement sportif en direct d’un tournoi « épique » entre des athlètes de F1 de « Drive to Survive » et des golfeurs de « Full Swing » – deux « drama of sport » (dixit Ted Sarandos), comprenez séries sportives ou docufictions sportifs, qui rencontrent un grand succès sur la plateforme comme encore « Tour de France » (9). « Le direct est un excellent moyen d’étendre les marques de drama of sport que nous avons créées. Nous investissons massivement dans l’augmentation de nos capacités de live », a indiqué Ted Sarandos. Et pourquoi pas aussi acheter des droits sportifs pour les retransmettre en direct : dans le cadre de « Break Point », docusérie dans les coulisses du tennis professionnel (ATP et WTA) diffusé cette année, Netflix a tenté en 2022 de s’emparer des droits de diffusion de l’ATP dans certains pays européens, dont la France, avant de renoncer face à la surenchère des prix.

Netflix, bien plus rentable que la TV

Selon le Wall Street Journal, la plateforme s’intéresse aussi aux droits dans le cyclisme. Mais à condition que le sport en direct soit rentable : « Netflix n’est pas anti-sports, nous sommes juste pro-profits », a déjà dit Ted Sarandos (10). Le groupe de Reed Hastings – lequel est devenu en janvier 2023 président exécutif après avoir été Co-PDG et ne détenant plus que 2 % du capital – table cette année, et selon les calculs de Edition Multimédi@, sur un bénéfice net de 5,4 milliards de dollars, soit un bond de plus de 20 %, sur un chiffre d’affaires prévisionnel de 33,5 milliards de dollars, en hausse de 6,2 % par rapport à 2022. @

Charles de Laubier