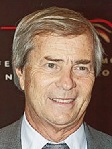

En fait. Le 20 février, Gérald-Brice Viret, directeur général des antennes de Canal+, était l’invité d’honneur d’un dîner-débat organisé au Sénat par le Club audiovisuel de Paris (CAVP). Il s’est dit « optimiste » face aux plateformes numériques telles que Netflix et compte beaucoup sur la réforme audiovisuelle.

En clair. Lors du dîner du Club audiovisuel de Paris (CAVP), le 20 février, le directeur général des antennes de Canal+, Gérald- Brice Viret, avait à sa gauche la sénatrice Catherine Morin- Desailly (Union centriste) et à sa droite le sénateur Jean-Pierre Leleux (Les Républicains). « Je crois beaucoup dans la (future) nouvelle loi de l’audiovisuel pour qu’il y ait une équité de traitement [entre les chaînes et les plateformes numériques]», a-t-il confié, en espérant un projet de loi d’ici fin 2019 ou début 2020.

Le 21 février, l’Autorité de la concurrence a d’ailleurs fait des propositions à l’Assemblée nationale (https://lc.cx/ AvisAudiovisuel). En attendant, Canal+ est à la peine face à

un Netflix qui a confirmé le 13 février avoir atteint les 5 millions d’abonnés en France

– même si la firme californienne de Los Gatos se garde bien d’indiquer le taux de conversion des « gratuits » en « payants » sur les centaines de milliers d’essais

gratuits (1). Arrivé dans l’Hexagone trente ans (2) après la naissance de Canal+, Netflix a eu en moins de cinq ans une progression fulgurante. A tel point que la société de Reed Hastings rouvre pour de bon en 2019 un bureau à Paris. De quoi mettre à rude épreuve l’optimisme déclaré de Gérald-Brice Viret sur l’avenir de la première chaîne cryptée française : le nombre d’abonnés individuels en France métropolitaine est largement passé sous la barre des 5 millions d’abonnés, à 4.733.000 précisément,

en raison d’une baisse de 4,4 % enregistrée en 2018. L’arrêt l’an dernier de son service de SVOD CanalPlay n’a pas aidé, mais Gérald-Brice Viret compte bientôt le relancer. Malgré la refonte de l’offre Canal+ en novembre 2016 (19,90 euros par mois au lieu des 39,90) et la mise en place du spécial « jeunes » (9,95 euros) en mai 2018, le taux de résiliation (churn) reste élevé à 13,6 %. A ce parc « France » d’abonnés en direct, il faut ajouter les 3.093.000 abonnés via les partenariats avec Orange (lire EM@ 172, p. 1), Free et, depuis mai 2018, Apple TV. Mais ces abonnements indirects sont également en baisse et plus destructeurs de valeur. Seule consolation pour Gérald-Brice Viret : Canal+ à l’international (Afrique, Pologne, Asie, Outremer) est en hausse de 12,7 %

en 2018 à 7,8 millions d’abonnés (3) – 7.831.000 exactement. Pour les marchés francophones, Gérald- Brice Viret se demande d’ailleurs « si MyCanal, Molotov et

Salto [auquel Canal+ ne veut pas participer, ndlr] ne devaient se mettre autour

d’une table »… @