La TNT présente encore la meilleure alternative en France face aux plateformes globales de SVOD. Problème : les groupes privés TF1 et M6 – dont les autorisations arrivent à échéance en mai 2023 – sont toujours en position dominante. L’appel à candidature lancé par l’Arcom va les bousculer.

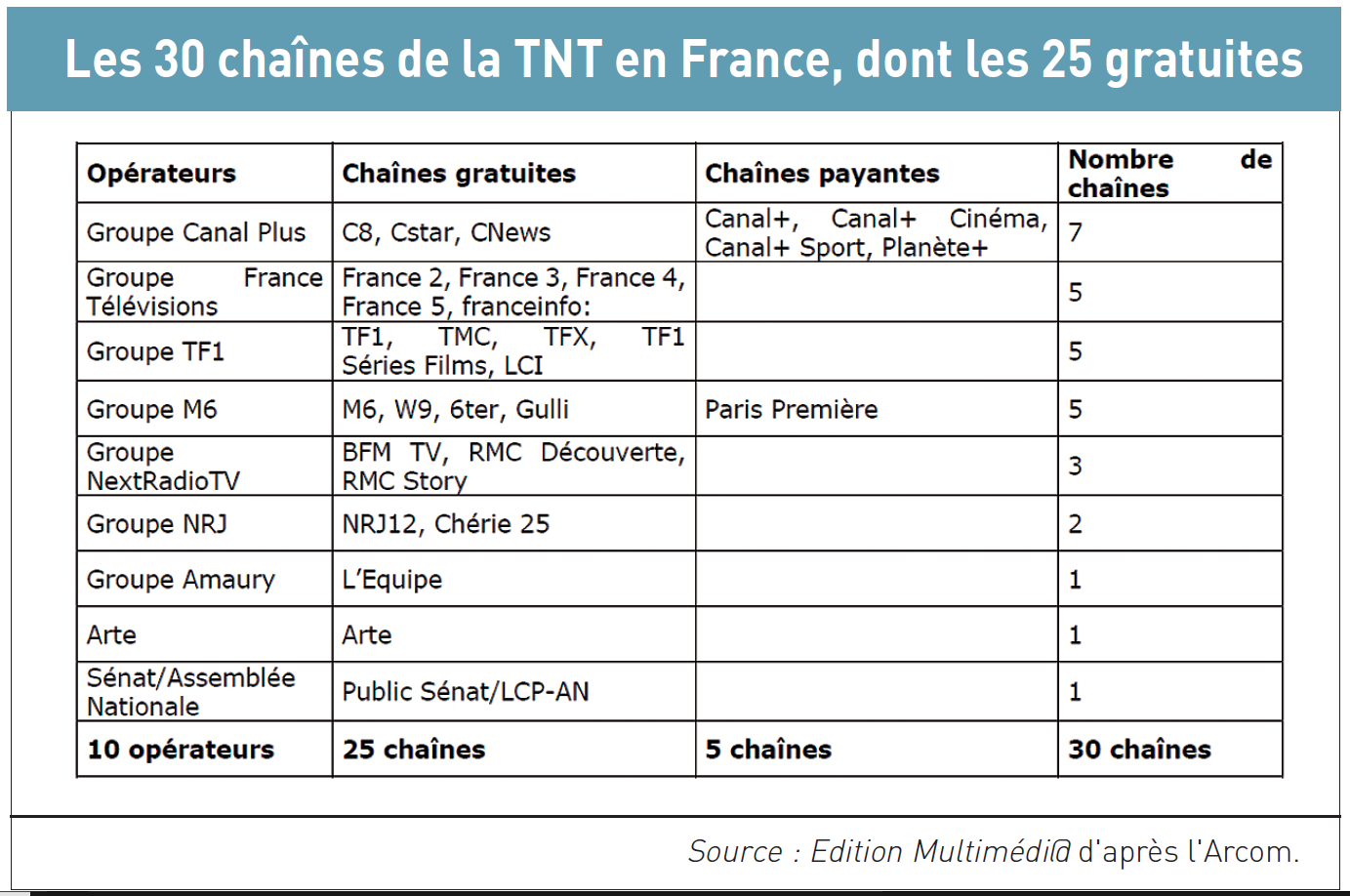

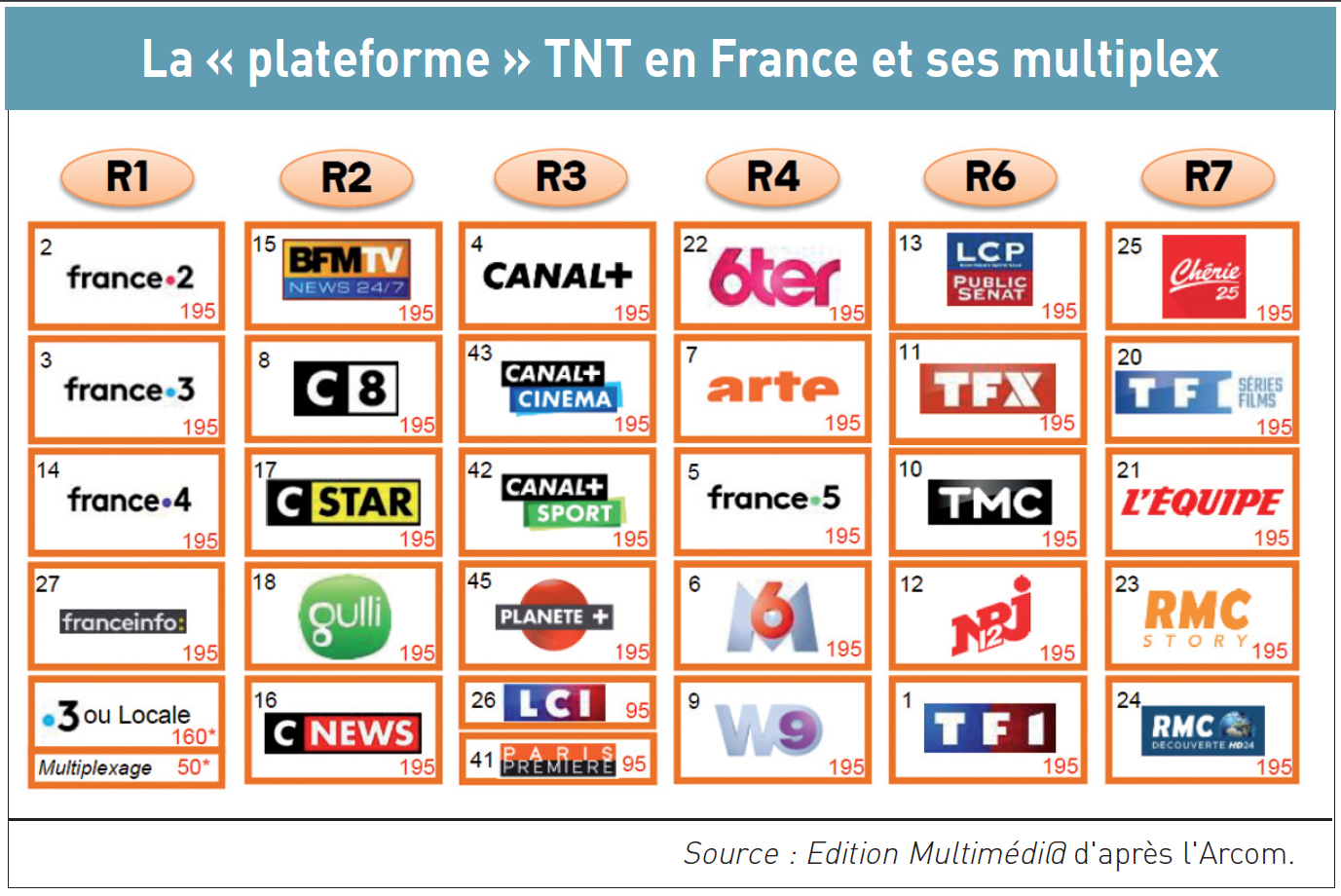

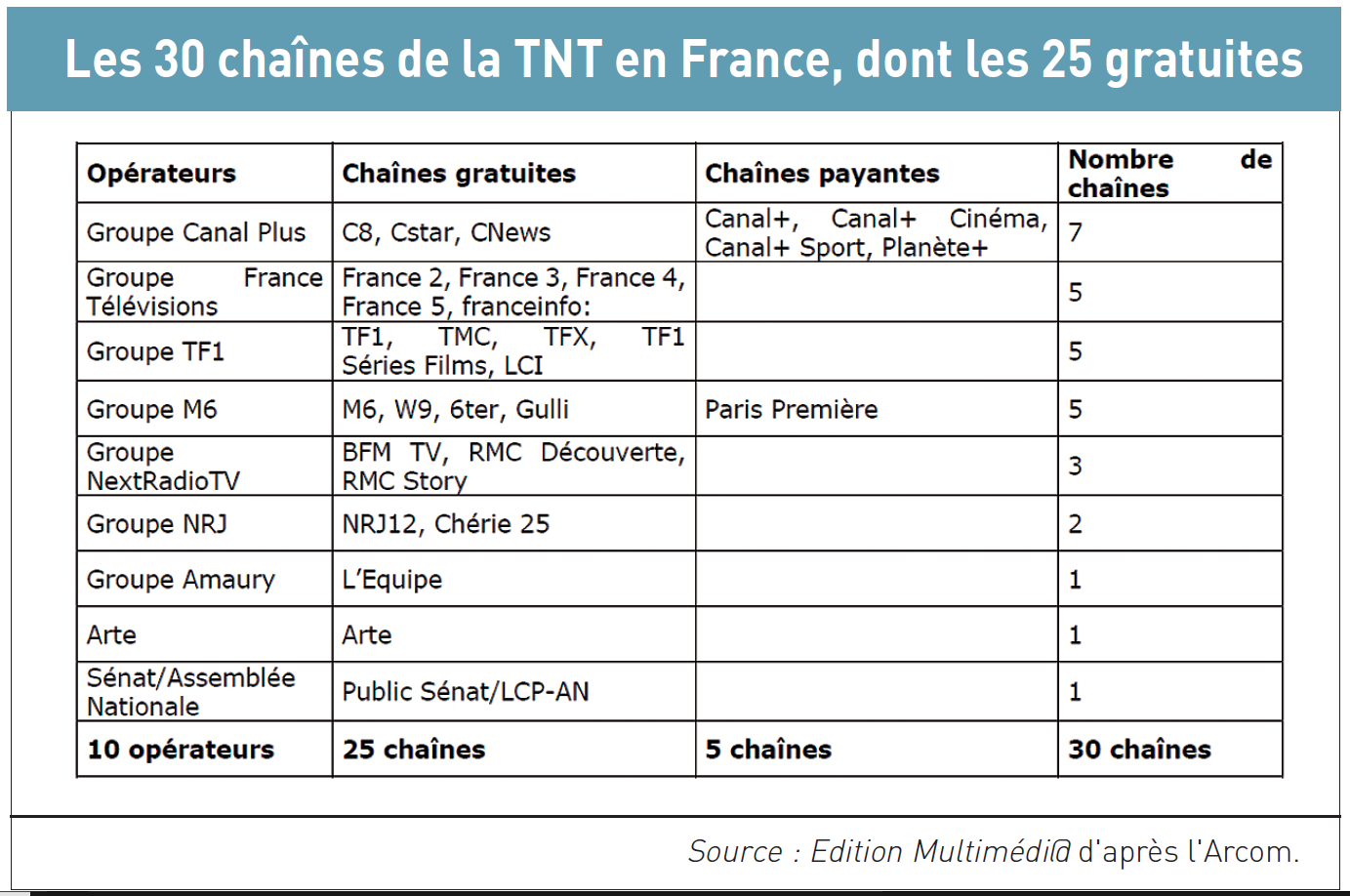

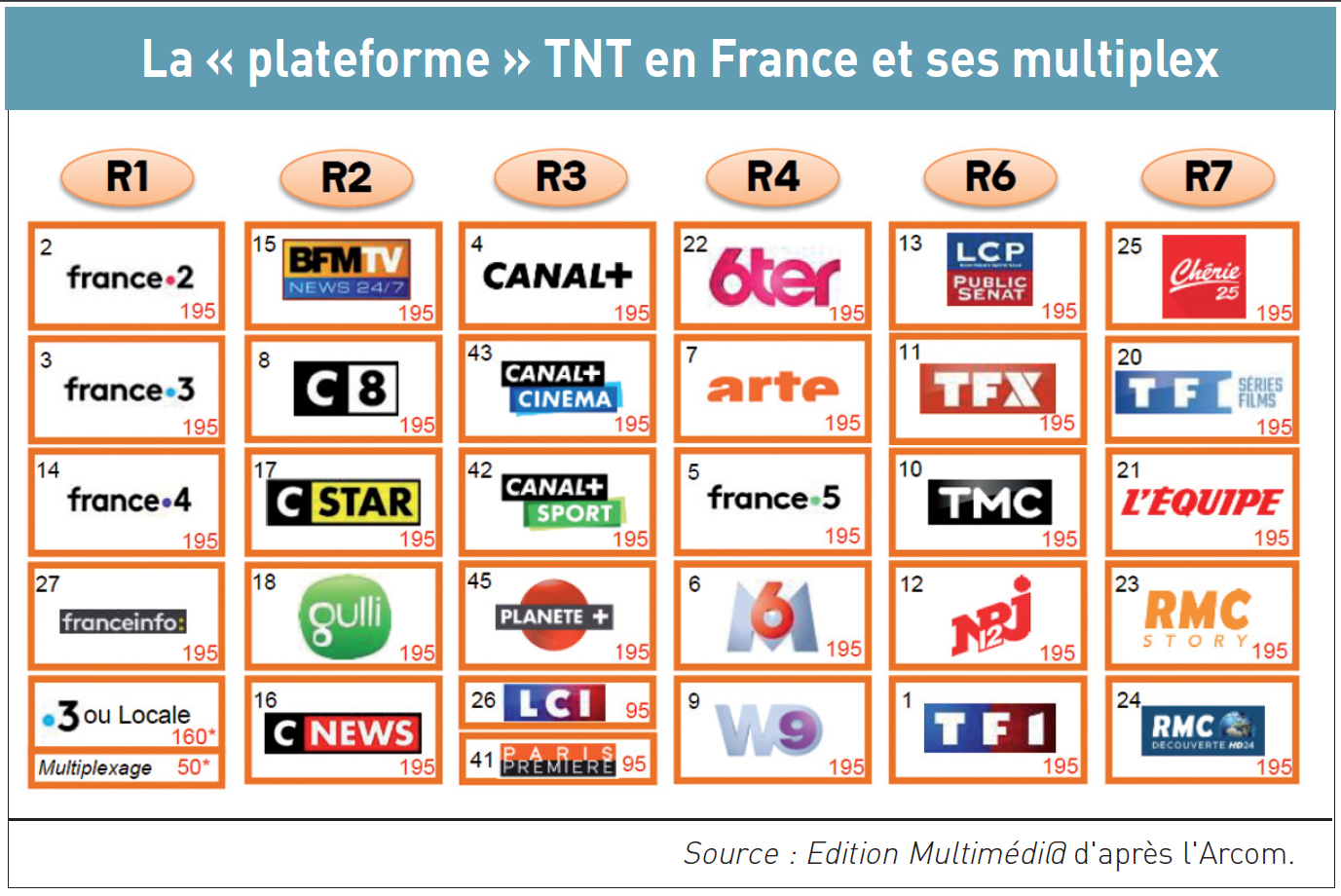

Les groupes TF1 et M6 ne possèdent pas seulement les chaînes éponymes historiques (TF1 et M6) mais aussi bien d’autres chaînes gratuites de la TNT : TMC, TFX, TF1 Séries Films et LCI, soit au total cinq chaînes du côté de la filiale du groupe Bouygues ; M6, W9, 6ter et Gulli, soit également cinq chaînes du côté de la filiale de RTL Group du groupe Bertelsmann. Et encore, si l’on considère les chaînes payantes de la TNT, il y a Paris Première au sein du groupe M6.

TF1 et M6 = 40 % des chaînes gratuites

TF1 et M6 = 40 % des chaînes gratuites

Ensemble, les groupes TF1 et M6 – qui ont finalement abandonné mi-septembre 2022 leur projet de fusion (

1) – cumulent dix chaînes gratuites de la TNT. Cela représente tout de même 40 % des 25 chaînes gratuites de la TNT (voir tableau ci-dessous). Mais leur position dominante – si l’on considère ce « duopole » potentiel – est surtout le fait de leur chaîne « vaisseau amiral » que sont les chaînes TF1 et M6. « Chaînes historiques lancées à l’ère de la télévision analogique, TF1 et M6 sont les deux principaux services privés en clair de la TNT. Ils se caractérisent en particulier par leur capacité à fédérer une large audience, leurs parts de marché publicitaire, la diversité des programmes qu’ils diffusent, leur contribution au renouvellement de l’offre et le poids de leurs investissements en production. Ces services bénéficient d’une exposition avantageuse aux numéros 1 et 6 dans le plan de numérotation des chaînes de la TNT », résume l’Autorité de régulation de la communication audiovisuelle et numérique (Arcom) dans son étude d’impact publiée le 17 novembre dernier (

2). Ce sont justement les autorisations accordées aux sociétés Télévision Française 1 (filiale de Bouygues) et Métropole Télévision (filiale de RTL Group/Bertelsmann) pour ces chaînes gratuites TF1 et M6 qui arrivent à échéance le 5 mai 2023. L’Arcom, qui n’avait pas vu d’un très bon oeil le projet de fusion TF1-M6 en raison « des effets notables (…) sur les marchés publicitaires, de l’édition et de la distribution, ainsi que (…) de l’acquisition de programmes » (

3), veut saisir cette opportunité pour redynamiser la TNT en perte de vitesse. Aussi, c’est la toute première fois que les chaînes historiques vont devoir répondre à un appel à candidatures pour les fréquences gratuites qu’elles détiennent jusque-là – et non pas se contenter d’une procédure simplifiée de nouvellement d’autorisation sur les fréquences gratuites respectives (ces fameuses ressources radioélectriques).

C’est une petite révolution dans le PAF – paysage audiovisuel français. « Ni la consultation publique, ni l’étude d’impact ne font apparaître que la situation économique actuelle du marché de la TNT gratuite s’oppose au lancement d’un appel à candidatures pour autoriser deux chaînes nationales gratuites et financées par la publicité », en a conclu l’Arcom présidée par Roch-Olivier Maistre (photo). Le régulateur de l’audiovisuel a même estimé que « compte tenu de la place de TF1 et M6 sur le marché (en termes de publicité, d’audience et de programmes notamment), l’absence de lancement de l’appel à candidatures serait dommageable pour le marché et pour le téléspectateur qui verrait l’offre mise à sa disposition se réduire ».

L’appel à candidatures – susceptible d’ouvrir la TNT à un nouvel entrant – a été lancé par l’Arcom le 7 décembre (

4) et jusqu’au 23 janvier 2023 (

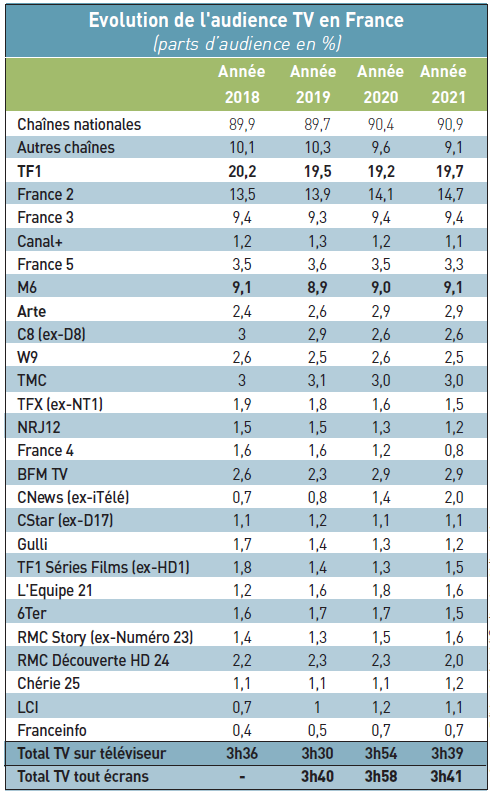

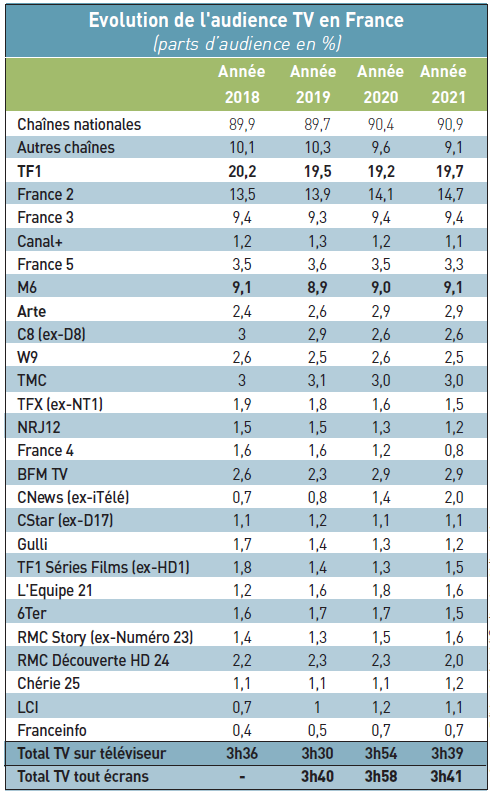

aactnt@arcom.fr). Cela pourrait revigorer la concurrence entre les chaînes gratuites, bousculer les « rentes » de situations ou toute autre position dominante du « duopole » TF1-M6. D’autant que l’attribution des ressources rendues disponibles, à partir du 6 mai 2023 précisément, intervient au moment où la consommation de la télévision est en baisse et l’audience des téléspectateurs vieillissante. « La durée d’écoute individuelle (DEI) de la télévision a atteint un pic en 2012 (3h50), avant d’entamer une baisse, qui s’est accélérée en 2018 et 2019 » (la hausse durant la crise sanitaire n’ayant été que conjoncturelle). Le groupe TF1 a perdu 5,8 points de part d’audience entre 2007 et 2021, toutes chaînes confondues, dont les chaînes gratuites rachetées NT1 (devenue TFX) et HD1 (devenue TF1 Séries Films) ou lancées TMC (ex-Télé Monte-Carlo) qui ont limité la casse. De même, le groupe M6 a réussi à maintenir une part d’audience stable sur l’ensemble de la période grâce aux lancements de W9 et de 6ter, et à l’acquisition de Gulli. Pour autant, les chaînes TF1 et M6, avec leur part d’audience respective de 19,7 % et de 9,1 %, s’arrogent à eux deux près de 30 % de l’audience TV nationale (voir tableau ci-contre), voire 40 % avec toutes leurs chaînes.

NJJ Médias (Niel) veut jouer les trouble-fête

NJJ Médias (Niel) veut jouer les trouble-fête

Les deux groupes privés dominants de la TNT pratiquent chacun la « circulation de leurs programmes » entre leurs différentes antennes respectives, ce qui contribue à leur « position importante » sur la TNT gratuite. Mais les téléspectateurs ont vieilli. « La durée d’écoute des plus de 50 ans est globalement en hausse depuis 2010 ». La moyenne d’âge de TF1 est montée à 55 ans, tandis que celle de M6 est aussi en augmentation à 49 ans. L’époque de la « ménagère de moins de 50 ans » est révolue mais la catégorie d’âge reste. Le constat est sans appel : « L’offre des services de la TNT subit depuis plusieurs années une érosion de ses audiences et un vieillissement des téléspectateurs. Ce problème d’attractivité s’accompagne d’une fragmentation des services liée à l’élargissement de l’offre TNT permis par le passage à la diffusion numérique ». Cela n’a pas empêché les groupes privés TF1 et M6 à maintenir des « positions d’importance » (dixit) au regard du reste de l’offre TNT. Le jeune public, lui, est plus attiré par les réseaux sociaux et les plateformes de SVOD que par les chaînes de la TNT.

C’est un fait à l’ère des « adolécrans » (

5). « L’arrivée à échéance des autorisations des services TF1 et M6 intervient dans un contexte plus large de bouleversements majeurs du secteur audiovisuel, tant en termes d’offre que d’usages, qui trouvent notamment leur origine dans les innovations technologiques induites par la révolution numérique. Ces évolutions, qui se traduisent par une concurrence accrue sur le marché, en particulier de la part d’acteurs internationaux, sont de nature à impacter la place occupée par les acteurs locaux de la TNT dans cette offre audiovisuelle élargie », souligne l’étude d’impact de l’Arcom. Reste à savoir si NJJ Médias (NJJ Holding), présidé par le milliardaire Xavier Niel – candidat malheureux à deux reprises au rachat de M6 – répondra – à temps (

6) – à l’appel à candidatures pour une nouvelle chaîne de télévision gratuite sur la TNT après avoir manifesté le 28 novembre auprès de l’Arcom (

7) son intérêt.

@

Charles de Laubier

Sur les 518,8 millions d’euros de crédits du programme « Expertise, information géographique et météorologie » inscrits dans la loi de finances 2025 promulguée le 15 février dernier (

Sur les 518,8 millions d’euros de crédits du programme « Expertise, information géographique et météorologie » inscrits dans la loi de finances 2025 promulguée le 15 février dernier (