The Walt Disney Company l’a confirmé le 4 mars : sa plateforme Disney+, jusqu’à maintenant par abonnement (SVOD), offrira aussi à partir de fin 2022 un accès peu cher financé par la publicité (AVOD). La pression des annonceurs est tellement forte que même Netflix pourrait céder à son tour.

« L’élargissement de l’accès à Disney+ pour un public plus large et à un prix plus bas est avantageux pour tout le monde – les consommateurs, les annonceurs et nos conteurs », a justifié Kareem Daniel (photo), président de Disney Media and Entertainment Distribution (DMED), lors de la confirmation faite le 4 mars du lancement d’ici fin 2022 aux Etats-Unis et courant 2023 pour le reste du monde – d’une offre moins chère de Disney+ financée par de la publicité. Et Rita Ferro, présidente en charge de la publicité chez DMED d’ajouter : « Depuis son lancement, les annonceurs réclament à cor et à cri la possibilité de faire partie de Disney+ » (

1).

Disney cède à la pression des annonceurs

La pression des annonceurs en quête d’espaces sur les services de streaming vidéo, encore très dominés dans les foyers par les plateformes par abonnement et sans publicités (SVOD), est telle que The Walt Disney Company a dû céder aux sirènes des marques. Pourtant, en juin 2021, devant des investisseurs réunis par le Credit Suisse, le PDG du groupe, Bob Chapek, avait écarté l’idée d’une offre financée par la publicité (AVOD) : « Nous n’avons pas de tels plans maintenant. Nous sommes satisfaits des modèles que nous avons en ce moment », avait-t-il assuré (

2).

Neuf mois après, c’est le contraire. C’est surtout le moyen d’espérer engranger plus rapidement des abonnés, certes low cost, afin de parvenir à son objectif d’atteindre lors de son exercice 2024 (clos fin septembre) de 230 à 260 millions d’abonnés au total à Disney+, soit cinq ans après son lancement aux Etats-Unis. Pour le mythique conglomérat du divertissement et major d’Hollywood, qui fêtera son centenaire en octobre 2023, ce serait la consécration de son déploiement mondial réussi dans le streaming – sous la houlette de Bob Chapek, successeur de Bob Iger depuis plus de deux ans maintenant (

3). La date de lancement et le prix allégé par rapport aux 7.99 dollars par mois actuels (ou 8,99 euros) seront connus dans le courant de l’année. Conséquence de l’ouverture dès cette année de Disney+ à l’AVOD, outre le fait que Disney+ Hotstar (

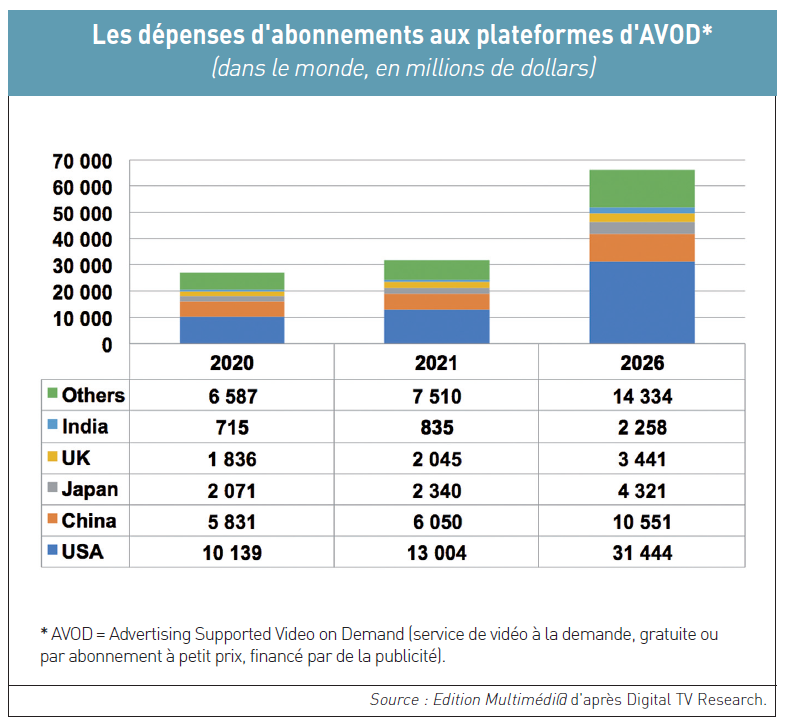

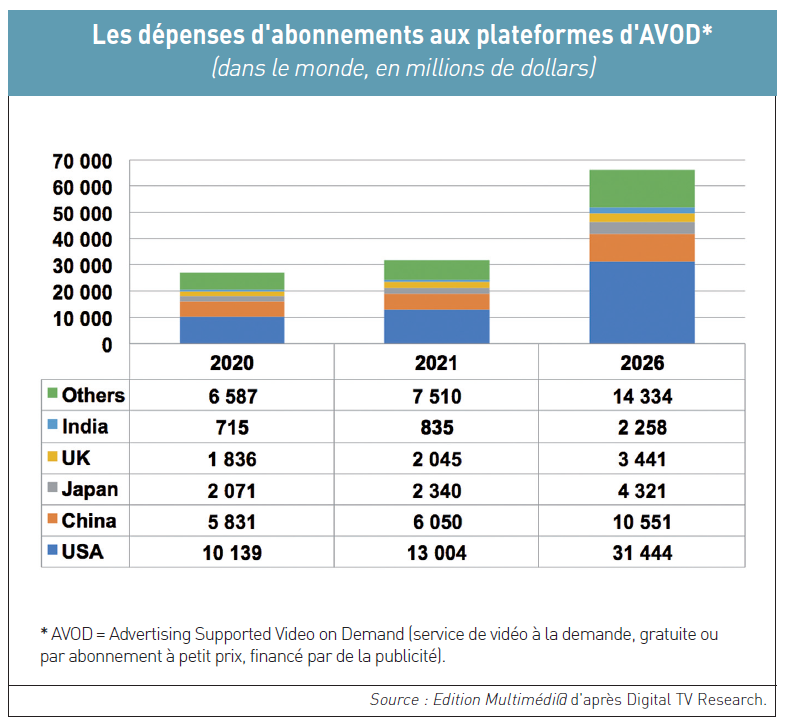

4) fasse déjà de la publicité en Inde et en Asie du Sud-Est, ce marché mondial de l’« Advertising Supported Video on Demand » devrait largement dépasser les 66 milliards de dollars en 2026, selon Digital TV Research : « Je pense que les nouvelles prévisions seront supérieures, mais nous les publierons en mai prochain », indique Simon Murray, son analyste principal, à

Edition Multimédi@. Autrement dit, dans quatre ans, les revenus en termes d’abonnements de l’AVOD devraient pouvoir plus que doubler par rapport aux 3,7 milliards de chiffre d’affaires réalisés en 2021 dans les 138 pays observés. Les Etats-Unis demeureront sans surprise à la tête de ce marché, suivis par la Chine, le Japon, le Royaume-Uni ou encore l’Inde (voir tableau page suivante).

Digital TV Research pourrait devoir revoir encore à la hausse ses prévisions si Netflix se décidait à son tour à franchir la clôture pour aller voir du côté de l’AVOD si l’herbe y est vraiment plus verte… Ce que le numéro un mondial de la SVOD au logo rouge n’exclut pas. C’est du moins ce qu’a laissé entendre son directeur financier, Spencer Neumann, à la conférence « Technology, Media & Telecom » de Morgan Stanley le 8 mars dernier : « Ne jamais dire jamais, a-t-il répondu à ce sujet. Ce n’est pas quelque chose dans notre plan en ce moment. [Mais] ce n’est pas comme si nous avions la religion d’être contre la publicité. (…) Il est difficile pour nous d’ignorer que les autres le font, mais pour l’instant cela n’a pas de sens pour nous » (

5). Cette réponse de Normand ressemble à celle que faisait Bob Chapek, le patron de Disney, il y a neuf mois…

Le PDG de Netflix, Reed Hastings, pourrait ne pas laisser son rival Disney+ prendre trop d’avance sur ce terrain publicitaire, d’autant que le rythme des nouveaux abonnés ad-free (sans pub) au « N » rouge a ralenti au cours des derniers trimestres, entraînant l’action de la firme de Los Gatos (Californie) dans une chute de plus de 40 % depuis le début de l’année.

Netflix et Amazon Prime Video ralentis

Un accès à Netflix moins coûteux que l’abonnements actuels – de 9,99 dollars à 19,99 dollars par mois, ou de 8,99 euros à 17,99 euros – permettrait peut-être d’inverser la tendance baissière. Plus globalement, en l’état des offres ad-free et des forces en présence, les prévisions montrent que Netflix devrait être dépassé par Disney+ en 2028, d’après Digital TV Research. La montée en puissance des plateformes HBO Max, conjuguée à la plateforme Discovery+ une fois que Warner Bros. Discovery sera opérationnel cette année (

6), et Paramount+ (Paramount Global, ex- ViacomCBS), devrait néanmoins pressuriser le parc d’abonnés des deux leaders.

Si l’on rajoute Peacock lancé il y a près de deux ans par NBCUniversal, filiale de Comcast, la question de l’encombrement du marché de la SVOD – proche de la saturation – reste posée dans un marché toujours en croissance. A cette prolifération de l’offre de plus en plus chère, s’ajoute le casse-tête des mots de passe (

7), avec le risque de pousser certains à préférer le piratage au légal.

L’AVOD, menace sur les chaînes TV

L’AVOD, menace sur les chaînes TV

Selon Digital TV Research, les abonnements mondiaux à la SVOD augmenteront de 550 millions entre 2021 et 2027 pour atteindre 1,75 milliard. La Chine et les Etats- Unis représenteront ensemble près de la moitié (48 %) de ce total mondial dans cinq ans. « Certains ont affirmé récemment que le marché américain de la SVOD était au point de saturation. Même si nous nous attendons à une certaine décélération pour les acteurs plus établis [Netflix et Amazon Prime Video, ndlr], il reste encore beaucoup à faire pour les plateformes plus jeunes comme Disney+, Paramount+ et HBO Max », a nuancé Simon Murray le 17 février dernier. La vidéo à la demande financée par la publicité n’est pas nouvelle. YouTube et Dailymotion sont les plateformes pionnières dans ce domaine. La plate-forme Hulu, lancée la même année que celle de la mise en ligne de Netflix (en mars 2 0 0 7 ) e t d é tenue aujourd’hui majoritairement par Disney (depuis avril 2019) aux côtés de Comcast, s’est développée d’abord avec de la publicité. Des formules d’abonnements ont ensuite été proposées, comme Hulu + Live TV. Peacock joue sur les deux tableaux : de la publicité sur les options « Free » et « Premium », et ad-free avec « Premium Plus ». Quant aux service HBO Max, jusqu’alors faisant partie de WarnerMedia (groupe AT&T), il ne voulait pas entendre parler de publicités. Du moins jusqu’à l’an dernier, se décidant à rajouter une option ad-supported. Et une fois que HBO Max et Discovery+ auront fusionnés, SVOD et AVOD pourraient cohabiter. Selon un rapport de Tubi (le service de streaming gratuit de Fox), entre 20 % et 46 % des foyers américains – selon le nombre d’abonnements SVOD par foyers (de un à cinq ou plus) – regardent aussi des services d’AVOD (

8).

140 millions d’Américains ciblés

Aux Etats-Unis, le cabinet d’études et d’informations eMarketer a montré le 10 mars dernier (

9) que les plateformes vidéo avec publicités attirent plus de 140 millions d’Américains en 2022, soit 41,6 % de la population étatsunienne. Ses prévisions tablent sur 171,5 millions d’Américains en AVOD d’ici 2026, soit près de la moitié de la population (49,5 %). Sur fond de bataille entre les ad-free et les adsupported, ce sont les chaînes de télévision le plus souvent nationales – payantes et gratuites – qui pourraient être les victimes collatérales de l’avancée de ces acteurs OTT (Over-the-Top) globaux.

@

Charles de Laubier

La chronologie des médias, qui régit les « fenêtres de diffusion » des nouveaux films en France après le monopole des salles de cinéma sur les quatre premiers mois de leur sortie, voit l’un de ses plus ardents défenseurs, Richard Patry (photo), élu à la présidence du Bureau de liaison des industries cinématographiques (Blic). Fondé dans les années 1970, ce lobby de la filière française du cinéma français réunit plusieurs organisations professionnelles représentant les salles de cinéma, la production, l’édition de films, l’édition vidéo, l’édition numérique et les industries techniques.

La chronologie des médias, qui régit les « fenêtres de diffusion » des nouveaux films en France après le monopole des salles de cinéma sur les quatre premiers mois de leur sortie, voit l’un de ses plus ardents défenseurs, Richard Patry (photo), élu à la présidence du Bureau de liaison des industries cinématographiques (Blic). Fondé dans les années 1970, ce lobby de la filière française du cinéma français réunit plusieurs organisations professionnelles représentant les salles de cinéma, la production, l’édition de films, l’édition vidéo, l’édition numérique et les industries techniques.