L’Elysée a fait sa Fête de la Musique le 21 juin dernier et Emmanuel Macron l’a inaugurée en lançant un ultimatum aux plateformes de streaming musical afin qu’elles trouvent –d’ici le 30 septembre — un accord avec le Centre national de la musique (CNM) sur une « contribution obligatoire ».

« On le sait – vous le pratiquez –, il y a de plus en plus de streaming. Ce que je lui ai demandé [à Rima Abdul-Malak, ministre de la Culture] est, d’ici à la fin du mois de septembre, de trouver un accord de place pour que toutes les plateformes – qui font parfois beaucoup d’argent avec le streaming – nous aident à le redistribuer de la manière la plus intelligente pour financer la création et les artistes [via le Centre national de la musique]. Comme on l’a fait en France avec le cinéma et la création audiovisuelle [via le CNC, ndlr] », a déclaré Emmanuel Macron (photo), président de la République, lors de son discours d’ouverture de la Fête de la Musique, à l’Elysée, le 21 juin dernier.

Mises en garde au gouvernement

Et le chef de l’Etat, micro sur scène, de prévenir les Spotify, YouTube, Apple Music, Amazon Music, Deezer et autres Qobuz : « C’est un très bon modèle qui permet de respecter le droit des artistes, de défendre la diversité des cultures et l’exception culturelle à laquelle nous tenons tant. Donc, il faut que l’on ait un accord avec ces plateformes de streaming. Sinon, de toute façon, on prendra nos responsabilités pour les mettre à contribution et nous aider à financer les musiques » (

1). Cet ultimatum fait suite au rapport « sur le financement des politiques publiques en direction de la filière musicale » que le sénateur Julien Bargeton, appartenant à la majorité relative présidentielle, a remis le 20 avril à Rima Abdul-Malak (

2). Il préconise une « taxe streaming » à 1,75 % sur le chiffre d’affaires des plateformes de streaming pour la musique enregistrée, qui serait le pendant de la « taxe billetterie » à 1,75 % du spectacle vivant actuellement en vigueur.

« Faute d’un accord au 30 septembre 2023, le gouvernement se réservera la possibilité de saisir le Parlement d’une contribution obligatoire des plateformes de streaming, du type de celles proposées par le sénateur Julien Bargeton », a aussi annoncé l’Elysée dans un communiqué (

3). Depuis le printemps, le prochain projet de la loi de finances 2024 est évoqué comme véhicule législatif pour faire adopter cette « taxe streaming » si la filière musique ne réussissait pas à se mettre d’accord à temps avec les plateformes de musique en ligne (

4). « Le président de la République souhaite en outre que la France porte au niveau européen la poursuite des avancées obtenues sur la rémunération des artistes par les plateformes de streaming », indique aussi l’Elysée. Le Syndicat des éditeurs de services de musique en ligne (ESML), dont sont membres Spotify, Deezer, Qobuz et 17 autres plateformes musicales et services des artistes s’est dit inquiet suite à la déclaration d’Emmanuel Macron : « Nous craignons les conséquences catastrophiques de cette taxe sur le streaming musical, sur les ayants droits et finalement sur la création ». L’ESML, dont est président Ludovic Pouilly, par ailleurs vice-président de Deezer en charge des relations avec les institutions et l’industrie de la musique, estime que « cette taxe s’apparenterait ainsi à un nouvel impôt de production, reposant sur des acteurs indépendants européens et français du streaming musical comme Deezer, Spotify et Qobuz dont l’activité n’est pas encore rentable. Alors que nos services de streaming musical français et européens souffrent d’une concurrence déloyale des GAFA, qui ne contribuent pas à la même hauteur que nous au financement de l’industrie musicale (…) » (

5).

De son côté, le Syndicat national de l’édition phonographique (Snep), qui représentant notamment les majors Universal Music, Sony Music et Warner Music, fustige depuis des mois « la création d’un nouvel impôt sur le streaming dont notre secteur devrait s’acquitter ». Dans un communiqué du 22 juin, le Snep, son bras armé « droit d’auteur » la SCPP (

6), La Scène Indépendante et le Réseau des musiques actuelles de Paris (Map) mettent aussi en garde le gouvernement : « La situation du streaming reste fragile ».

Bertrand Burgalat : #taxestreamingnonmerci

Et les quatre organisations de poursuivre : « Les plateformes françaises et européennes, dont le modèle économique est centré sur la diffusion de musique, n’ont pas atteint le seuil de rentabilité. Elles opèrent de surcroît sur un marché moins dynamique ici que dans les autres grands pays de la musique, dans un contexte de concurrence accrue et d’incertitude sur l’intelligence artificielle » (

7). Le président du Snep, Bertrand Burgalat (producteur, musicien, compositeur, arrangeur et chanteur français), s’est fendu de deux tweets assassins. Le premier pour lancer le 21 juin : « Après avoir empêché la guerre en Ukraine et refondé la France en cent jours, le président Macron s’attaque au streaming » (

8) Le second le 24 juin pour dire : « Le président de la République a donc demandé à Mme Rima Abdul-Malak, ministre de la Culture, de réunir sans délai l’ensemble des acteurs de la filière etc : déjà 2 jours ouvrés sans signe de vie du ministère. #taxestreamingnonmerci » (

9). Aucun commentaire de la ministre de la Culture n’est en effet intervenu après l’allocution d’Emmanuel Macron à L’Elysée, où Rima Abdul Malak était bien présente face à la scène de la Fête de la Musique du « Château ».

Financer le CNM pour aider la filière

Financer le CNM pour aider la filière

En revanche, l’Union des producteurs phonographiques français indépendants (UPFI) ainsi que son bras armé « droit d’auteur » la SPPF (

10) sont favorables à cette taxe sur les plateformes de streaming musical. Avec une vingtaine d’autres organisations, notamment du spectacle vivant comme le Syndicat des musiques actuelles (Sma), le Syndicat national du spectacle musical et de variété (Prodiss) et d’autres (Camulc, Felin, Forces musicales, Prodiss, Profedim, …), elles ont « salu[é] l’annonce volontariste du président de la République de favoriser la concertation rapide de la filière et, à défaut d’une piste qui fasse l’unanimité, de mettre en œuvre une contribution de la diffusion numérique ». Et de rappeler au gouvernement : « Nous avions collectivement soutenu la piste d’une mise à contribution de la diffusion numérique (plateformes de streaming, réseaux sociaux, etc.), tant dans son activité payante que gratuite ».

Cette « taxe streaming » permettrait, selon leurs supporteurs, de financer le Centre national de la musique (CNM), établissement public à caractère industriel et commercial placé sous la tutelle du ministre de la Culture, afin de mieux aider la filière musicale et ses artistes.

La Société des auteurs compositeurs dramatiques (SACD) y est, elle aussi, favorable. « La mise en place d’une contribution des plateformes de streaming, qui pourrait intervenir dans la prochaine loi de finances, si les professionnels ne parvenaient pas à faire émerger des solutions adaptées d’ici le 30 septembre, serait une mesure juste, utile et efficace, comme l’est déjà de façon analogue pour l’audiovisuel et le cinéma la taxe sur les services de vidéo à la demande », considère la société de gestion collective fondée par les auteurs réunis autour de Beaumarchais en 1777 pour défendre les droits des auteurs (

11). « Le bon choix du PR [président de la République, ndlr] en soutien de l’excellent rapport du sénateur @JulienBargeton », a tweeté le 21 juin Pascal Rogard, directeur général de la SACD (

12). La perspective de cette « taxe streaming » a creusé les divisions au sein de la filière musicale française. L’opposition entre le Snep et l’UPFI est à son comble. La Fête de la Musique a même été gâchée, notamment à l’occasion d’un dîner-débat organisé le 21 juin par l’UPFI et le Prodiss où était convié « l’ensemble de l’écosystème pour un débat ouvert et franc » et où « la question du financement de la filière a été au coeur des échanges » (

13). Le Snep représentant les majors de la musique enregistrée avait décliné l’invitation en ces termes twittés le jour même : « Le Snep ne participe pas au déjeuner du Prodiss et de l’UPFI, qui multiplient les faux-semblants d’union d’un écosystème musical plus divisé que jamais. Face à ce constat, la ministre de la Culture a annoncé une concertation par les pouvoirs publics. Il est temps en effet de sortir de l’impasse : des solutions existent pour éviter l’écueil d’un nouvel impôt de production, injuste, qui mettrait en risque toute la chaîne de valeur de la musique enregistrée, les plateformes françaises et européennes, les artistes, les auteurs, les compositeurs, les éditeurs et les producteurs » (

14). Ambiance. Présent à ce dîner, Antoine Monin, directeur général de Spotify pour la France et le Benelux, a pris la parole au nom de l’ESML en déclarant : « La filière musicale française et le CNM méritent mieux que le rapport Bargeton. Si la première saura se remettre d’une énième guerre picrocholine, je ne suis pas certain que le second survivra à une telle fracture originelle ». Les protestations ont fusé parmi les convives.

Une « taxe anti-rap » et « taxe raciste » ?

Comme le rap caracole en tête de la musique enregistrée depuis quelques années, porté par le streaming et son succès auprès de la jeune génération, la « taxe streaming » a dès l’automne dernier été… taxée de tous les maux. « Non à la taxe streaming. Taxe anti-rap. Taxe raciste. Taxe non justifiée », avait tweeté le rappeur Niska le 4 octobre dernier à l’attention de Rima Abdul Malak (

15). Face à la montée de la polémique sur les réseaux sociaux, le président du CNM, JeanPhilippe Thiellay (photo ci-dessus), avait dû s’inscrire en faux : « C’est un raccourci biaisé de dire que ce serait une taxe anti-rap. Sur le top 10.000 des écoutes, ce genre en représente un quart, pas plus. Et dire que le CNM n’aime pas le rap, c’est faux. Et nous accuser de racisme, c’est blessant » (

16).

@

Charles de Laubier

Souvenez-vous. Elon Musk avait annoncé la couleur en mai dernier avec la nomination de Linda Yaccarino (photo) à la tête de X Corp (ex- Twitter) : « Je suis ravi d’accueillir Linda Yaccarino en tant que nouvelle PDG de Twitter ! @LindaYacc [son ancien compte devenu depuis @lindayaX, ndlr] se concentrera principalement sur les opérations commerciales, et moi sur la conception de produits et les nouvelles technologies. Au plaisir de travailler avec Linda pour transformer cette plateforme en X, l’application universelle » (2).

Souvenez-vous. Elon Musk avait annoncé la couleur en mai dernier avec la nomination de Linda Yaccarino (photo) à la tête de X Corp (ex- Twitter) : « Je suis ravi d’accueillir Linda Yaccarino en tant que nouvelle PDG de Twitter ! @LindaYacc [son ancien compte devenu depuis @lindayaX, ndlr] se concentrera principalement sur les opérations commerciales, et moi sur la conception de produits et les nouvelles technologies. Au plaisir de travailler avec Linda pour transformer cette plateforme en X, l’application universelle » (2).

« On le sait – vous le pratiquez –, il y a de plus en plus de streaming. Ce que je lui ai demandé [à Rima Abdul-Malak, ministre de la Culture] est, d’ici à la fin du mois de septembre, de trouver un accord de place pour que toutes les plateformes – qui font parfois beaucoup d’argent avec le streaming – nous aident à le redistribuer de la manière la plus intelligente pour financer la création et les artistes [via le Centre national de la musique]. Comme on l’a fait en France avec le cinéma et la création audiovisuelle [via le CNC, ndlr] », a déclaré Emmanuel Macron (photo), président de la République, lors de son discours d’ouverture de la Fête de la Musique, à l’Elysée, le 21 juin dernier.

Mises en garde au gouvernement

Et le chef de l’Etat, micro sur scène, de prévenir les Spotify, YouTube, Apple Music, Amazon Music, Deezer et autres Qobuz : « C’est un très bon modèle qui permet de respecter le droit des artistes, de défendre la diversité des cultures et l’exception culturelle à laquelle nous tenons tant. Donc, il faut que l’on ait un accord avec ces plateformes de streaming. Sinon, de toute façon, on prendra nos responsabilités pour les mettre à contribution et nous aider à financer les musiques » (

« On le sait – vous le pratiquez –, il y a de plus en plus de streaming. Ce que je lui ai demandé [à Rima Abdul-Malak, ministre de la Culture] est, d’ici à la fin du mois de septembre, de trouver un accord de place pour que toutes les plateformes – qui font parfois beaucoup d’argent avec le streaming – nous aident à le redistribuer de la manière la plus intelligente pour financer la création et les artistes [via le Centre national de la musique]. Comme on l’a fait en France avec le cinéma et la création audiovisuelle [via le CNC, ndlr] », a déclaré Emmanuel Macron (photo), président de la République, lors de son discours d’ouverture de la Fête de la Musique, à l’Elysée, le 21 juin dernier.

Mises en garde au gouvernement

Et le chef de l’Etat, micro sur scène, de prévenir les Spotify, YouTube, Apple Music, Amazon Music, Deezer et autres Qobuz : « C’est un très bon modèle qui permet de respecter le droit des artistes, de défendre la diversité des cultures et l’exception culturelle à laquelle nous tenons tant. Donc, il faut que l’on ait un accord avec ces plateformes de streaming. Sinon, de toute façon, on prendra nos responsabilités pour les mettre à contribution et nous aider à financer les musiques » ( Financer le CNM pour aider la filière

En revanche, l’Union des producteurs phonographiques français indépendants (UPFI) ainsi que son bras armé « droit d’auteur » la SPPF (

Financer le CNM pour aider la filière

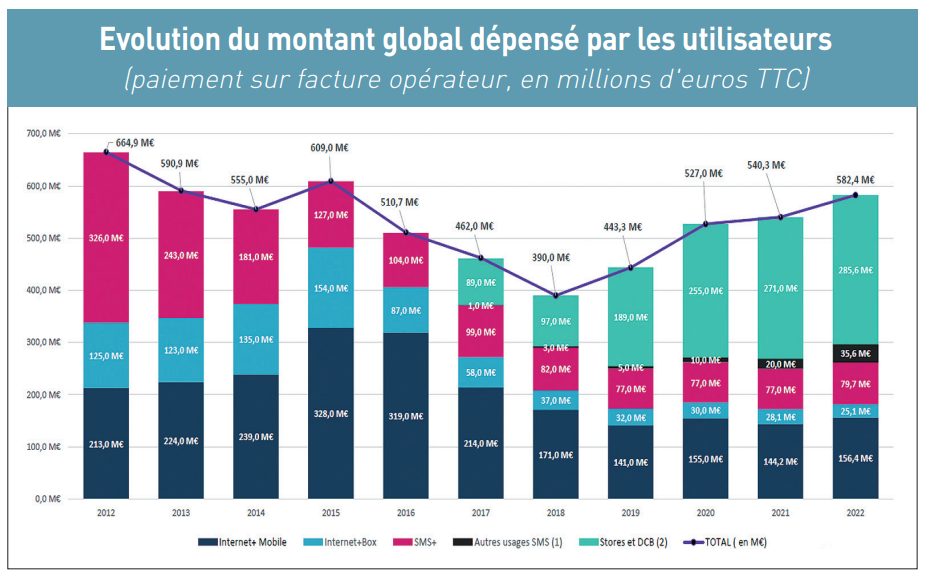

En revanche, l’Union des producteurs phonographiques français indépendants (UPFI) ainsi que son bras armé « droit d’auteur » la SPPF ( « Apple, Blizzard, Google Play, Microsoft Store et Sony Playstation offrent l’option “facture opérateur” comme un moyen de paiement à part entière aux côtés de la carte bancaire, du porte-monnaie électronique ou du prélèvement. Cette solution de paiement connaît un succès toujours croissant du fait de son caractère pratique et sécurisant », s’est félicitée le 15 juin l’Association française pour le développement des services et usages multimédias multi-opérateurs (AF2M).

Streaming et Store : moitié des dépenses

Ainsi, des géants du Net contribuent à la croissance du marché français du paiement sur facture opérateur qui peut être « une alternative à des solutions proposées par les GAFA » ainsi qu’à des acteurs historiques du e-paiement. « Le paiement sur facture opérateur permet de régler ses achats sans communiquer ses coordonnées bancaires ou créer de moyen de paiement en ligne tel que PayPal », souligne l’AF2M (

« Apple, Blizzard, Google Play, Microsoft Store et Sony Playstation offrent l’option “facture opérateur” comme un moyen de paiement à part entière aux côtés de la carte bancaire, du porte-monnaie électronique ou du prélèvement. Cette solution de paiement connaît un succès toujours croissant du fait de son caractère pratique et sécurisant », s’est félicitée le 15 juin l’Association française pour le développement des services et usages multimédias multi-opérateurs (AF2M).

Streaming et Store : moitié des dépenses

Ainsi, des géants du Net contribuent à la croissance du marché français du paiement sur facture opérateur qui peut être « une alternative à des solutions proposées par les GAFA » ainsi qu’à des acteurs historiques du e-paiement. « Le paiement sur facture opérateur permet de régler ses achats sans communiquer ses coordonnées bancaires ou créer de moyen de paiement en ligne tel que PayPal », souligne l’AF2M (

BeReal, l’application de partage de photos prises en « dual camera » (utilisant les deux objectifs, avant et arrière, du smartphone pour capter l’environnement de l’utilisateur), teste en Grande-Bretagne une nouvelle fonctionnalité baptisée « RealPeople ». Il s’agit d’une timeline (un flux ou fil chronologique) de photos prises sans filtres ni retouches par des personnalités telles que artistes, athlètes, acteurs ou activistes.

Une appli gratuite à monétiser

« Avec RealPeople, nous voulons essayer d’éliminer de la société l’idée que les personnalités publiques vivent dans un univers alternatif et filtré. (…) Tout comme vous, ils partageront de véritables aperçus non filtrés de leur vie quotidienne. », a expliqué BeReal le 1er mai dernier (

BeReal, l’application de partage de photos prises en « dual camera » (utilisant les deux objectifs, avant et arrière, du smartphone pour capter l’environnement de l’utilisateur), teste en Grande-Bretagne une nouvelle fonctionnalité baptisée « RealPeople ». Il s’agit d’une timeline (un flux ou fil chronologique) de photos prises sans filtres ni retouches par des personnalités telles que artistes, athlètes, acteurs ou activistes.

Une appli gratuite à monétiser

« Avec RealPeople, nous voulons essayer d’éliminer de la société l’idée que les personnalités publiques vivent dans un univers alternatif et filtré. (…) Tout comme vous, ils partageront de véritables aperçus non filtrés de leur vie quotidienne. », a expliqué BeReal le 1er mai dernier (