Le marché mondial des services audiovisuels en OTT (Over-the-Top) a vu son chiffre d’affaires atteindre 68 milliards de dollars en 2018, soit un bond de 33 % en un an. Depuis 2014, les plateformes SVOD (Netflix, Amazon Prime Video, …) sont en tête. Les télévisions payantes, elles, accusent le coup. Avec l’arrivée de Disney+ et d’Apple TV+, tout s’accélère.

Les Over-the-Top (OTT) de l’audiovisuel sont au « top ». Ces services vidéo et/ou télévisuels en ligne, qui ne dépendent pas des opérateurs télécoms ni des fournisseurs d’accès à Internet (FAI), ont plus que jamais le vent en poupe. Ils ont généré au niveau mondial 68 milliards de dollars de chiffres d’affaires en 2018, selon la société d’études londonienne Digital TV Research, en hausse de plus de 33 % sur un an.

Les Etats-Unis et la Chine en tête, la France 7e

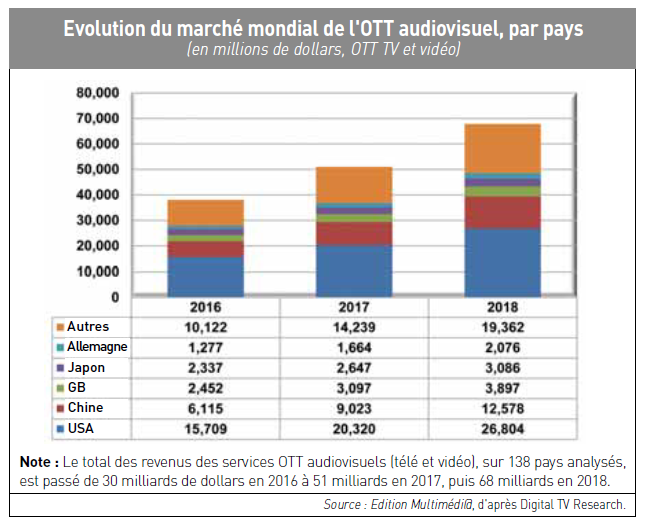

« Sur ces 17 milliards de dollars de revenus supplémentaires enregistrés l’an dernier par rapport à 2017 sur le marché mondial de l’OTT TV et vidéo, les Etats-Unis et la Chine y ont contribué pour respectivement 6,5 et 3,6 milliards de dollars, à savoir pour plus de la moitié de ce revenu additionnel de 2018 », constate Simon Murray (photo), analyste principal de Digital TV Research. Résultat : les Etats-Unis et la Chine sont les deux premiers marchés du monde pour les services OTT audiovisuels, atteignant respectivement l’an dernier 26,8 et 12,5 milliards de dollars. A noter que le pays de l’Oncle Sam fait plus de deux fois mieux que l’Empire du Milieu dans ce domaine. Viennent ensuite la Grande-Bretagne avec 3,8 milliards, le Japon à 3 milliards et l’Allemagne 2 milliards (voir tableau ci-dessous).

Les cinq pays suivant – Canada, France, Corée du Sud, Brésil et Australie – affichent chacun des revenus OTT supérieurs à 1milliard de dollars l’an dernier. « La France est donc le septième pays dans le monde en 2018 pour la taille de son marché OTT TV et vidéo, qui a atteint un peu plus de 1,4 milliard de dollars (1.484 million précisément). Et nous nous attendons à ce que la France enregistre une croissance rapide à partir de 2019 », indique Simon Murray à Edition Multimédi@. Les plateformes de SVOD (financée par abonnements), telles que Netflix ou Amazon Prime Video, font parties de ce marché OTT audiovisuel et en constituent même la plus grande partie depuis 2014. L’an dernier, elles ont généré 53 % des revenus de ce marché global grâce à une croissance de 44 % à 36 milliards de dollars de chiffre d’affaires. La SVOD (Subscription Video On Demand) a donc une croissance plus rapide que l’AVOD (Advertising Video On Demand), c’est-à-dire les plateformes comme YouTube et Hulu financées par la publicité, qui, elles, ont progressé d’à peine 30 % à près de 22 milliards de dollars en 2018.

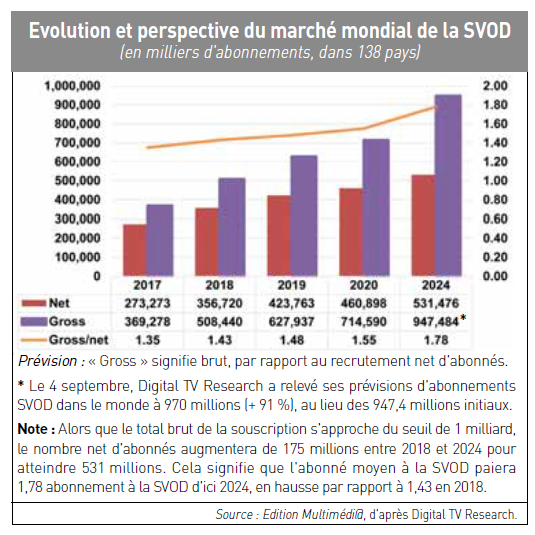

D’après les prévisions de Digital TV Research, la SVOD devrait afficher cette année 47,2 milliards de dollars de revenus dans le monde, puis atteindre plus de 87 milliards dans cinq ans. « Malgré la perte de part de marché de l’AVOD au profit de la SVOD, ses revenus augmenteront tout de même pour passer de 21,8 milliards de dollars en 2018 à 26,7 milliards l’an prochain, puis à 56 milliards d’ici à 2024. Plusieurs plateformes vidéo très médiatisées financées par la publicité devraient bientôt commencer leur lancement, telles que Pluto (Viacom) et le projet de NBC Universal (Comcast). D’autres opteront pour un modèle proche de celui d’Hulu qui donne le choix entre un abonnement bon marché mais avec de la publicité et un abonnement plus cher mais sans publicité », nous indique Simon Murray. La future plateforme vidéo de WarnerMedia (filiale d’AT&T) pourrait entrer dans la catégorie AVOD, de même que le service vidéo Pluto TV racheté atteinte dans cinq ans – à quelque 947,4 millions d’abonnés dans le monde en données brutes, soit un bond de 86 % par rapport aux 508,4 millions d’abonnés SVOD en 2018. Digital TV Research vient même de relever cette prévision à 970 millions d’abonnements et 91 % de croissance (voir tableau ci-dessous).

« D’ici 2024, Netflix contribuera à hauteur de 219 millions d’abonnés (23 % du total mondial), Amazon Prime Video avec 127 millions (13% du total), Disney+ avec 82 millions (8 %), Apple TV+ avec 13 millions (1 %), tandis que la Chine affichera 291 millions (30 % du total, sachant que ni Netflix ni Amazon Prime Video n’opèrent en Chine), et 238 millions d’abonnés pour les autres », nous précise l’expert à la tête de Digital TV Research.

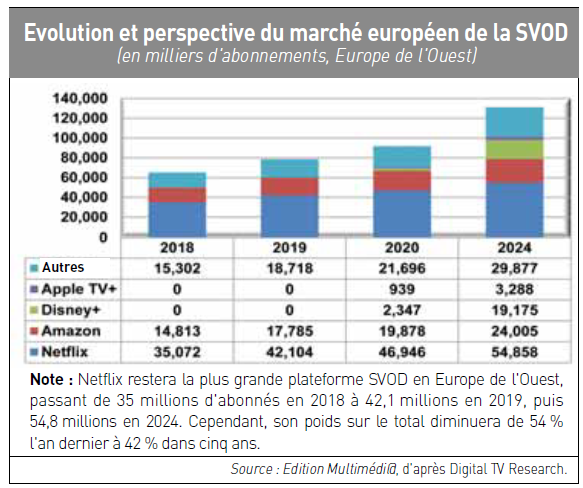

L’année 2018 a été marquée par le fait que la Chine a dépassé les Etats-Unis pour devenir le leader de la SVOD en termes d’abonnements. Elle et les Etats-Unis pèsent ensemble 63 % de ce marché mondial. Toutefois, cette proportion sera en baisse d’ici à 2024, passant alors à 59 % car d’autres pays vont connaître une croissance plus rapide au cours des cinq prochaines années. C’est que l’Europe de l’Ouest va monter en puissance dans l’OTT audiovisuel, avec les arrivées prochaines de Disney+ (le 12 novembre aux Pays-Bas en même temps que les Etats-Unis et le Canada), d’Apple+ (annoncé pour le 1er novembre). Le nouveau Pluto TV de ViacomCBS (1) a déjà été lancé en octobre 2018 en Grande-Bretagne (via Now TV de Sky sur la box Roku) puis à la fois en Allemagne (2) et en Autriche en décembre dernier (via Sky Ticket). L’italien Mediaset ambitionne de lancer un « Euroflix » avec le groupe allemand de télévisions ProSiebenSat.1 Media. En Grande- Bretagne, BBC et ITV préparent le lancement de leur plateforme BritBox pour la fin de l’année. Quant aux français France Télévisions, TF1 et M6, ils se sont associés pour lancer l’an prochain Salto qui a obtenu le feu de l’Autorité de la concurrence le 12 août dernier (3). Il y a aussi le projet franco-allemand de plateforme vidéo de l’audiovisuel public européen. Selon les prévisions de Digital TV Research, c’est Disney+ qui devrait profiter le plus du boom de l’OTT audiovisuel en Europe de l’Ouest au cours des cinq prochaines années – passant de 2,3 millions d’abonnés en 2020 à 24 millions en 2024. Ce qui en fera d’emblée la troisième plateforme de SVOD auprès des Européens, après Netflix et Amazon Prime Video (voir tableau ci-dessous). « Disney+ aura un impact fort et immédiat, compte tenu de sa notoriété et de son impressionnante gamme de contenus. Nous prévoyons 19,1 millions d’abonnés payants d’ici 2024 en Europe – ce qui le rapprochera à grand pas d’Amazon Prime Video qui sera, lui, à 24 millions d’abonnés », prévoit Simon Murray. Disney+ sera disponible sur le Vieux Continent moyennant 6,99 euros par mois (contre 9 à 16 dollars pour Netflix), à commencer par les Pays-Bas, la France n’étant pas prévue avant 2020.

La Pay TV se retrouve à la peine

Pendant ce temps-là, les chaînes de télévision payantes (abonnements et pay-per-view) vont voir leur chiffre d’affaires mondial (505 éditeurs de Pay TV dans 135 pays) chuter globalement de 11,5 % pour passer de 182 milliards de dollars en 2018 à 161 milliards dans cinq ans. Paradoxe, les abonnés à la télévision payante dans le monde (AT&T, Comcast, Charter, Dish Network, China Radio & TV, BSkyB, Verizon Fois, Cox, Sky ou encore Altice USA) vont être plus nombreux au cours des cinq ans qui viennent (plus de 1 milliard d’abonnés) en Pay TV). Une hausse en trompe-l’oeil car l’abonnements IPTV et OTT se multiplient. @

Charles de Laubier