Alors que le dialogue de sourds persiste entre Trump et Macron à propos de la taxe numérique qu’applique la France aux géants du Net, l’OCDE propose au secrétaire d’Etat américain au Trésor, Steven Mnuchin, de venir « avant Noël » à Paris pour rencontrer le ministre de l’Economie et des Finances, Bruno Le Maire.

« En ce moment critique et pour nous permettre de trouver la meilleure façon d’aller de l’avant, je me demande si nous pourrions vous attirer à Paris pour rencontrer Bruno [Le Maire, ministre de l’Economie et des Finances, ndlr] et moi-même le plus tôt possible, idéalement avant Noël », a écrit Angel Gurría (photo), le secrétaire de l’OCDE (1) au secrétaire d’Etat américain au Trésor, Steven Mnuchin, dans une lettre datée du 4 décembre dernier (2).

« En ce moment critique et pour nous permettre de trouver la meilleure façon d’aller de l’avant, je me demande si nous pourrions vous attirer à Paris pour rencontrer Bruno [Le Maire, ministre de l’Economie et des Finances, ndlr] et moi-même le plus tôt possible, idéalement avant Noël », a écrit Angel Gurría (photo), le secrétaire de l’OCDE (1) au secrétaire d’Etat américain au Trésor, Steven Mnuchin, dans une lettre datée du 4 décembre dernier (2).

Au nom de ses trente-six pays membres, parmi lesquels la France et les Etats-Unis, l’OCDE prend clairement parti pour la position de Donald Trump favorable à une taxation internationale et au retrait de la « taxe GAFA » mise en place en France par Bruno Le Maire depuis le 1er janvier 2019. « Cher Steven, commence Angel Gurría dans sa lettre, je vous remercie de votre lettre du 3 décembre et en particulier de votre ferme soutien aux discussions de l’OCDE et à un accord multilatéral sur la fiscalité numérique. Nous sommes tout à fait d’accord avec vous pour dire que le régime fiscal international est soumis à d’intenses pressions et qu’une solution mondiale est nécessaire pour arrêter la prolifération de mesures unilatérales [telles que la taxe numérique française, ndlr] et pour nous aider à revenir à un régime fiscal international stable qui évite la double imposition et (à une application sur) les résultats nets plutôt que sur le chiffre d’affaires brut ».

L’OCDE est d’accord avec l’administration Trump

Le secrétaire général de l’OCDE répondait à un courrier envoyé la veille par le secrétaire d’Etat américain au Trésor, Steven Mnuchin, qui, au nom des Etats-Unis, a assuré Angel Gurría que les Etats-Unis apportaient leur soutien aux discussions à l’OCDE pour aboutir à un consensus – d’ici juin 2020 – autour d’un système de taxation international. Il a ainsi apporté un démenti formel aux propos de Bruno Le Maire et même du nouveau commissaire européen au Marché intérieur (dont le numérique), Thierry Breton (3), qui laissaient entendre chacun de leur côté que les Etats-Unis allaient peut-être se retirer des négociations de l’OCDE. Ce qui aurait été contraire aux engagements pris par Donald Trump et Emmanuel Macron au G7 de Biarritz, en août dernier, en faveur du mandat donné à l’OCDE pour négocier un accord international sur la fiscalité du numérique.

Digital Services Tax française : représailles ?

Steven Mnuchin a surtout fait part au secrétaire général de l’OCDE de l’inquiétude américaine sur la taxe numérique décidée cette année par la France, et sur des projets similaires portés par d’autres pays tels que l’Autriche, l’Italie ou la Turquie, sans parler d’initiatives comparables du Canada (taxe envisagée pour le 1er avril 2020) et de la Grande-Bretagne. Le pays des GAFA y voit là une attaque fiscale lancée contre ses géants du numérique, ce qui, affirme Washington, appelle de sa part des représailles si Paris ne retire pas sa Digital Services Tax (DST). Le secrétaire d’Etat américain au Trésor demande aussi aux autres pays instaurant une telle taxe numérique de ne pas la mettre en œuvre, afin de permettre à l’OCDE d’aboutir à un accord multilatéral. Pour autant, dans sa lettre à l’OCDE, Steven Mnuchin a demandé à ce qu’une clause soit introduite dans le futur dispositif de taxation international pour le rendre optionnel pour les entreprises qui le souhaiteraient.

Fin de non-recevoir d’Angel Gurría : « La proposition de l’OCDE sur une “approche unifiée” contient une dimension de certitude fiscale très forte. Sans cela, il n’y aurait pas de conditions pour parvenir à un consensus ». D’autant que les négociations fiscales de l’OCDE concernent 135 pays, et pas seulement ses 34 Etats membres. En clair, la taxe numérique sur les grandes entreprises sera contraignante ou ne sera pas. La manœuvre de Washington en faveur d’un « Safe Harbor Regime » n’a pas échappée à Paris, qui a rejeté cette « solution optionnelle » des Etats-Unis, tout en appelant l’administration Trump à poursuivre la négociation« de bonne foi » (dixit Bruno Le Maire le 6 décembre).

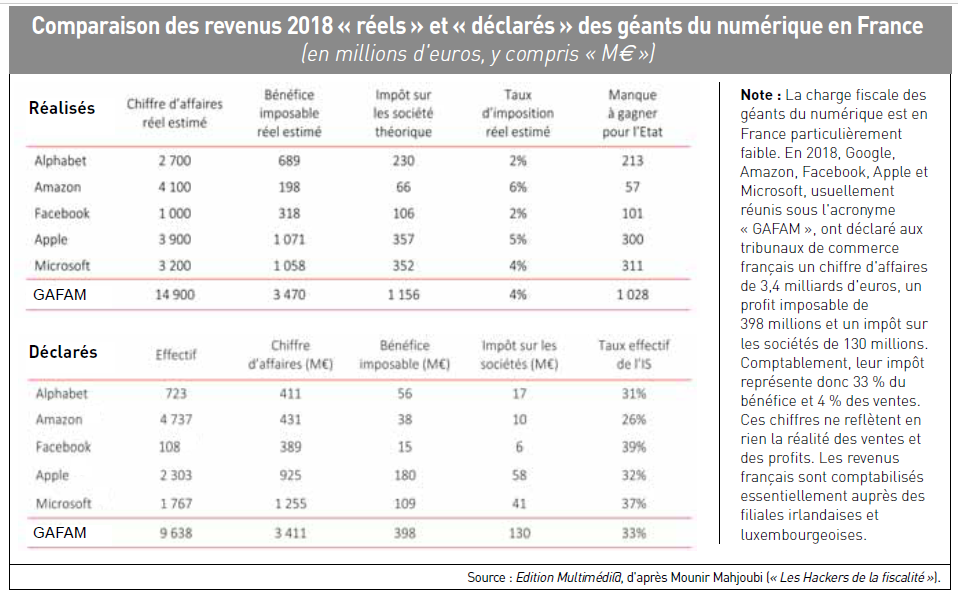

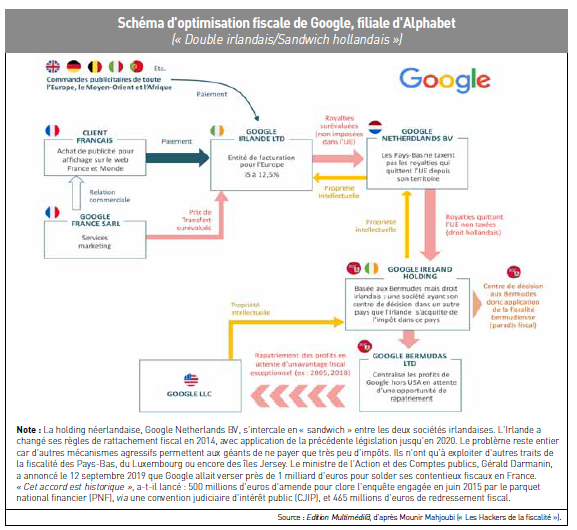

La France de Macron est plus que jamais dans le collimateur de l’administration Trump. L’Hexagone a été le premier pays à jouer cavalier seul fiscalement, en appliquant depuis le 1er janvier 2019 sa taxe numérique, à savoir 3 % sur le chiffre d’affaires des entreprises de services numériques qui dépassent deux seuils : « 750 millions d’euros au titre des services fournis au niveau mondial ; 25 millions d’euros au titre des services fournis en France ». C’est la loi du 24 juillet 2019, publiée le lendemain au Journal Officiel, qui a créé cette « taxe GAFA » rétroactive (4). Il se trouve que, hasard du calendrier, l’OCDE a publié le 5 décembre son rapport annuel où l’organisation – dont le siège est… à Paris – montre que la France est le pays de l’OCDE où la part des impôts dans le produit intérieur brut (PIB) est la plus élevée avec 46,1 %, alors que la moyenne de ses 34 pays membres est de 34,4 %. Donald Trump compte répliquer à cette loi promulguée par Emmanuel Macron en soumettant l’Hexagone à des droits de douane additionnels – pouvant aller « jusqu’à 100%» – sur de nombreux produits français, dont le champagne, le fromage, la maroquinerie ou encore les cosmétiques. La France s’est dite prête, le 8 décembre, à saisir l’OMC (5). Les Etats- Unis justifient ces mesures de rétorsion douanières en s’appuyant sur les conclusions de son organisation au Commerce, l’USTR (United States Trade Representative), qui, dans un rapport intitulé sans détour « Report on France’s Digital Services Tax » et rendu public le 2 décembre (6), fustige la taxe GAFA des Frenchies. « La taxe sur les services numériques (TSN) de la France est discriminatoire à l’égard des entreprises américaines. Elle est incompatible avec les principes de la politique fiscale internationale et est particulièrement lourde pour les entreprises américaines touchées. Plus précisément, l’enquête de l’USTR a révélé que la TSN française exerce une discrimination contre les entreprises numériques américaines, comme Google, Apple, Facebook et Amazon. En outre, elle est incompatible avec les principes fiscaux en vigueur en raison de sa rétroactivité, de son application au chiffre d’affaires plutôt qu’au bénéfice, de son application extraterritoriale, et de son objectif de pénaliser certaines entreprises technologiques américaines ». Dans la foulée, l’USTR a émis un avis dit « Federal Register Notice » publié officiellement le 6 décembre pour y expliquer pourquoi la taxe française est illégale et pour y lister pas moins de 63 catégories de produits français (7) représentant « une valeur commerciale approximative de 2,4 milliards de dollars ». Sur le Vieux Continent, la France n’a pas attendu la résolution « pour une taxation juste dans une économie numérisée et globalisée » du Parlement européen, dont le vote est imminent, pour appliquer la « taxe Le Maire », court-circuitant du même coup la « taxe Moscovici » (8).

Propositions de l’OCDE attendues à l’été 2020

Mais le gouvernement français tente de convaincre l’administration Trump que sa TSN est provisoire, le temps que les travaux de l’OCDE aboutissent – d’ici l’été 2020 ? – à des règles fiscales communes au niveau international. Ce que la loi du 24 juillet ne précise cependant pas. L’Autriche, elle, a emboîté le pas de la France en septembre dernier mais en allant plus loin en adoptant en septembre dernier une taxe de 5 % – applicable à partir du 1er janvier 2020 – sur le chiffre d’affaires publicitaire des géants du Net sur le même critère de taille et par souci d’« équité fiscale » avec les médias traditionnels et numériques locaux. @

Charles de Laubier