Le rapport des Etats généraux de l’information – voulus par le président de la République Emmanuel Macron et lancés il y a un an (3 octobre) – préconise une « taxe GAFAM » dont les recettes iraient financer les médias français d’information. Sur le modèle de la « taxe streaming » dans la musique.

C’est la proposition n°8 du comité de pilotage des Etats généraux de l’information (EGI), dont le rapport de 352 pages a été présenté le 12 septembre 2024 et remis au président de la République Emmanuel Macron, initiateur de ces travaux : « Redistribuer une partie de la richesse captée par les fournisseurs de services numériques en faveur de l’information ». Comment ? Par l’instauration d’une « taxe sur les GAFAM, dont le produit viserait à renforcer le modèle économique des médias contribuant fortement à la production d’une information fiable et de qualité ». Elle reviendrait ainsi à redistribuer, par l’impôt, une partie de la richesse qui s’est déplacée vers les plateformes numériques.

C’est la proposition n°8 du comité de pilotage des Etats généraux de l’information (EGI), dont le rapport de 352 pages a été présenté le 12 septembre 2024 et remis au président de la République Emmanuel Macron, initiateur de ces travaux : « Redistribuer une partie de la richesse captée par les fournisseurs de services numériques en faveur de l’information ». Comment ? Par l’instauration d’une « taxe sur les GAFAM, dont le produit viserait à renforcer le modèle économique des médias contribuant fortement à la production d’une information fiable et de qualité ». Elle reviendrait ainsi à redistribuer, par l’impôt, une partie de la richesse qui s’est déplacée vers les plateformes numériques.

Ce qu’en pensent la CCIA Europe et l’Apig

Contactée par Edition Multimédi@, la Computer & Communications Industry Association (CCIA), qui représente justement les GAFAM (Google/YouTube, Meta/Facebook/ Instagram, Amazon, X/ex-Twitter, eBay et d’autres), nous a répondu à propos de cette proposition de « taxe GAFAM » pour financer les médias en France : « Malheureusement, en tant que CCIA Europe, nous ne pouvons pas commenter ce point. Il s’agit d’une des nombreuses propositions non contraignantes du rapport, qui pourrait ou non conduire à un débat plus large en France. Pour le moment, il ne s’agit pas d’une proposition concrète ni d’une proposition européenne », explique le bureau de la CCIA à Bruxelles dirigé par Daniel Friedlaender (photo). De son côté, l’Alliance de la presse d’information générale (Apig),

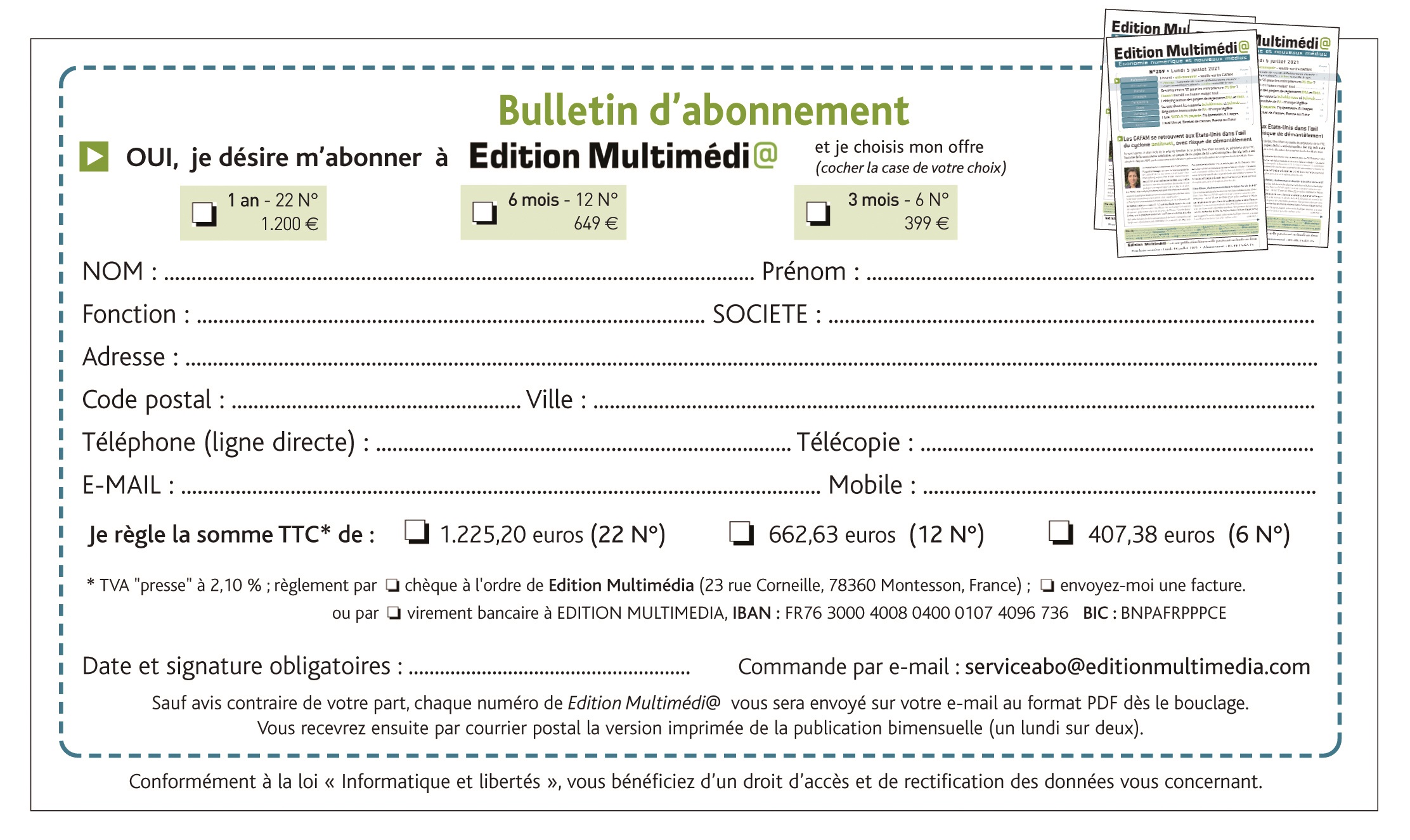

Seuls les abonnés à la publication bimensuelle Edition Multimédi@ peuvent lire la suite de cet article. Pour vous abonner, cliquez ici, ou choisissez ci-dessous votre option d’achat en ligne.

Seuls les abonnés à la publication bimensuelle Edition Multimédi@ peuvent lire la suite de cet article. Pour vous abonner, cliquez ici, ou choisissez ci-dessous votre option d’achat en ligne.Découvrez ici le sommaire du n°329 daté du lundi 30 septembre 2024.

Vous pouvez aussi nous renvoyer le bulletin suivant,

rempli et signé à serviceabo@editionmultimedia.com

Ou nous contacter au 01 39 15 62 15.