C’est une manie de Maxime Saada, président du groupe Canal+ (Vivendi/Vincent Bolloré) : arrêter la distribution des chaînes du groupe TF1 lorsqu’il ne trouve pas d’accord commercial de diffusion avec ce dernier. C’était arrivé en 2018 ; c’est à nouveau le cas depuis début septembre.

Le groupe Canal+, non seulement éditeur de la chaîne cryptée éponyme mais aussi diffuseur de 150 autres chaînes en France via son service en ligne MyCanal (par ADSL, fibre, câble, …) ou via son TNT Sat (par satellite), n’y va pas par quatre chemins lorsqu’il ne trouve pas d’accord commercial avec les éditeurs de chaînes qu’il distribue : il les coupe. En somme, ce sont les téléspectateurs de ces chaînes-là – TF1, TMC, TFX, TF1 Séries films et LCI en l’occurrence – et qui plus est abonnés aux plateformes MyCanal et TNT Sat, qui sont pris en otage. C’est en tout cas un moyen de pression de Canal+ sur TF1 pour acculer à ce dernier à négocier un accord raisonnable.

Le groupe Canal+, non seulement éditeur de la chaîne cryptée éponyme mais aussi diffuseur de 150 autres chaînes en France via son service en ligne MyCanal (par ADSL, fibre, câble, …) ou via son TNT Sat (par satellite), n’y va pas par quatre chemins lorsqu’il ne trouve pas d’accord commercial avec les éditeurs de chaînes qu’il distribue : il les coupe. En somme, ce sont les téléspectateurs de ces chaînes-là – TF1, TMC, TFX, TF1 Séries films et LCI en l’occurrence – et qui plus est abonnés aux plateformes MyCanal et TNT Sat, qui sont pris en otage. C’est en tout cas un moyen de pression de Canal+ sur TF1 pour acculer à ce dernier à négocier un accord raisonnable.

« Les chaînes gratuites doivent le rester » (Saada)

Maxime Saada (photo de gauche), le président du directoire du groupe Canal+, a justifié dans le JDD du 3 septembre dernier la décision annoncée la veille de « renoncer à la diffusion » des chaînes du groupe TF1 en France. « En 2018, nous avions été contraints de trouver un accord et de rémunérer les chaînes gratuites et les services du groupe TF1. Ce n’est pas faute d’avoir alerté alors sur le risque de voir augmenter sensiblement les demandes à l’échéance suivante, une fois acté le principe de paiement de ces chaînes. C’est exactement ce qui se passe : TF1 souhaite nous imposer une augmentation de 50 % de sa rémunération. Notre contrat étant arrivé à son terme le 31 août [2022], nous n’avions d’autre choix que de couper », at- il expliqué. Ce que reproche aussi Maxime Saada à la filiale audiovisuelle de Bouygues dirigée par Gilles Pelisson (photo de droite), c’est d’exiger que les contenus de TF1 soient visualisés dans sa propre application et non pas dans celle de Canal+. « Or nos abonnés ne souhaitent pas être contraints de multiplier les applications pour visionner leurs contenus », assure Maxime Saada.

Le groupe TF1 ne l’entend pas de cette oreille et a annoncé vouloir porter plainte. « Nous réfléchissons sérieusement aux suites à donner compte tenu du préjudice subi », avait indiqué le 5 septembre à Edition Multimédi@ une porteparole du groupe TF1. Deux jours après, la filiale audiovisuelle du groupe Bouygues confirmait avoir assigné en référé Canal+ devant le tribunal de commerce de Paris. Dans cette procédure d’urgence, la « Une » demande que soit rétablie sans tarder la diffusion de ses chaînes sur le service satellitaire TNT Sat de Canal+. Tandis que de son côté, l’Arcom, le régulateur de l’audiovisuel, assure une médiation entre les deux parties pour que les chaînes de TF1 soient à nouveau disponibles auprès de millions d’abonnés de Canal+, dont ceux de MyCanal.

Qu’est-ce qui bloque ? Le 2 septembre, la filiale audiovisuelle du groupe Bouygues avait pris acte, tout en le « déplor[ant] fortement », de la décision du groupe Canal+ de « cesser la diffusion de ses chaînes et services ». Et de fustiger : « Canal + n’a pas souhaité conclure un nouvel accord de distribution des chaînes et services du groupe TF1 malgré des semaines de discussions et de négociations, faisant le choix de priver ses abonnés des chaînes et des services qu’ils payent dans leur abonnement » (1). Ce sont donc des millions de téléspectateurs qui reçoivent les chaînes du groupe TF1 via les plateformes de diffusion de Canal+. Cela représenterait pour la filiale télé de Bouygues jusqu’à 15% d’audience en moins. «Nos abonnés ont l’impression d’être pris en otage. Nous les comprenons », compatit Maxime Saada. Les chaînes TF1, TMC, TFX, TF1 Séries films et LCI sont cependant diffusées – en plus de la TNT (numérique hertzien) – sur les « box » par Bouygues Telecom (la société sœur de TF1 au sein de Bouygues), SFR (Altice), Free (Iliad), Orange, mais aussi par les plateformes Molotov et Salto. Elles sont également accessibles, avec leur service de télévision de rattrapage (replay), sur le site web MyTF1.fr et via l’application MyTF1 pour smartphones et tablettes. Autre argument utilisé par le patron du groupe Canal+ pour justifier le fait d’avoir coupé le signal des chaînes du groupe TF1 : le risque d’être attaqué devant la justice pour diffusion sans autorisation des chaînes de ce dernier. « Notre contrat étant arrivé à son terme le 31 août, nous n’avions d’autre choix que de couper. Nous avons vu ce qui s’est passé avec Molotov, attaqué en contrefaçon par TF1, et nous ne souhaitions pas nous retrouver dans cette situation », a expliqué Maxime Saada.

La jurisprudence « Molotov » (contrefaçon)

La plateforme numérique de télévision Molotov, rachetée en novembre 2021 par l’américain FuboTV, avait en effet perdu deux procès contre respectivement TF1 et M6 pour avoir poursuivi la diffusion de leurs chaînes alors que les accords avec les deux éditeurs de télévision étaient arrivés à échéance – le 1er juillet 2019 pour TF1 et le 31 mars 2018 pour M6. Molotov n’avait conclu en 2015 que des contrats de distribution expérimentaux avec M6 et avec TF1. Faute d’accord pour renouveler ces accords, la plateforme de télévision avait continué à diffuser les chaînes en question, en estimant qu’elle n’avait pas besoin d’autorisation de TF1 et de M6 du fait de l’obligation légale de reprise dite « must carry » dont bénéficient déjà l’hertzien, le câble et satellite (2) – alors pourquoi pas Internet. TF1 et M6 avaient chacun saisi le tribunal judicaire d’une action en contrefaçon. Les juges ont rejeté l’argument de Molotov en rappelant qu’en dehors de la diffusion par voie hertzienne – via la TNT depuis 2011 –, il n’y a aucune obligation légale de mise à disposition du signal à un distributeur, que ce soit par satellite ou par Internet.

Play Media : pas de « must carry » en ligne

Par un jugement du 2 décembre 2021 pour M6 (3) et du 7 janvier 2022 pour TF1 (4), la société Molotov a été reconnue coupable d’actes de contrefaçon de droits voisins et des marques des sociétés du groupe M6 et du groupe TF1. De plus, la même société Molotov a été condamnée à payer à 7millions d’euros de dommages et intérêts à M6 et 8,5 millions d’euros à TF1 (5) (*) (**).

Auparavant, en 2014, ce fut la plateforme Play Media, pionnier de la diffusion de chaînes en ligne, qui avait essuyé les plâtres de la diffusion de chaînes gratuite sur Internet, en l’occurrence celles de France Télévisions qui avait porté l’affaire devant la justice. Le groupe public, qui offrait à l’époque ses chaînes sur son propre service en ligne, Pluzz, avait assigné en concurrence déloyale Play Media pour avoir proposé un visionnage en direct et un accès à la télévision de rattrapage de ses chaînes sur la plateforme Playtv.fr. Et ce, sans son autorisation. France Télévisions avait obtenu, dans un jugement du 9 octobre 2014, 1 million d’euros de réparation de la part de Play Media pour avoir repris ses chaînes sans son accord. Cette première affaire s’était soldée par le rejet du « must carry » en ligne, après cinq années de procédure et de nombreuses décisions – jusqu’en cassation en juillet 2019 (6). La plateforme Myskreen.com, pourtant épaulée le groupe Figaro et Habert Dassault Finance via la société The Skreenhouse Factory créée par Frédéric Sitterlé (7), avait aussi eu maille à partir avec les chaînes de télévision, qui l’on amené à cesser ses activités et à être liquidée en 2015.

C’est face à cette jurisprudence générée par les France Télévisions, TF1 et autres M6 que le groupe Canal+ n’a pas pris le risque de reprendre les chaînes de TF1 sans autorisation. Pas plus qu’il ne l’avait fait en 2018. Cette année-là, la filiale télé de Vivendi avait coupé le signal de TF1 et porté plainte devant le tribunal de commerce de Paris sur le différend commercial qui les opposait sur la diffusion des chaînes sur MyCanal et sur CanalSat. « Nous saisissons le tribunal de commerce plutôt que le CSA [Conseil supérieur de l’audiovisuel, à l’époque, devenu l’Arcom, ndlr] car c’est une question de principe, étant donné que ces chaînes sont déjà disponibles gratuitement partout », nous avait répondu une porte-parole de Canal+ (8). Pour compenser en partie la baisse de ses recettes publicitaires dans un contexte de concurrence grandissante des services de SVOD Comme Netflix, TF1 veut faire payer la diffusion de ses chaînes assorties de services associés, ou premium, tels que replay, vidéo à la demande (VOD) ou encore programmes en avant-première. En 2019, le groupe Altice s’était lui aussi engouffré dans la brèche en demandant à Free de le rémunérer pour la diffusion de ses chaînes. Ce que l’opérateur de la Freebox s’était refusé à faire. Le TGI de Paris a estimé le 26 juillet de la même année que « Free n’a[vait] pas le droit de diffuser sans autorisation BFMTV, RMC Découverte et RMC Story sur ses réseaux » et lui a ordonné « de cesser cette diffusion, sous astreinte de 100.000 euros par jour de retard et par chaîne ». Ce jour-là, Free a cessé de diffuser les chaînes gratuites d’Altice, mais en prévoyant de les proposer en option payante. Saisi, le CSA avait considéré que Free n’avait aucune obligation de diffuser les chaînes pour lesquelles Altice est néanmoins en droit de se faire rémunérer (9) (*) (**).

Tout comme TF1 aujourd’hui. A condition que la filiale TV de Bouygues n’abuse pas de sa position dominante – qui serait renforcée si la fusion TF1-M6 en cours d’examen à l’ADLC obtenait un feu vert. « Le groupe TF1 a un sentiment de toute-puissance du fait de sa position dominante, et ce avant même une possible fusion », a dénoncé Maxime Saada dans le JDD. A défaut de pouvoir étendre le « must carry » des chaînes gratuites de la TNT à tous les moyens de diffusion – alors que l’on aurait pu penser le contraire au regard de la neutralité technologique –, TF1 et Canal+ sont condamnés à s’entendre. Soit dans le cadre d’une médiation organisée par l’Arcom, soit devant le tribunal de commerce. A moins que l’ADLC ne se saisisse de cette problématique des chaînes gratuite. N’étant ni la justice ni le régulateur, le gouvernement semble démuni face à ces bras de fer qui se font sur le dos des téléspectateurs.

Contrat privé versus pouvoir public

La ministre de la Culture, Rima Abdul-Malak (RAM), a fait parvenir le 2 septembre un courrier au patron de Canal+ qu’elle exhorte : « J’en appelle à votre sens des responsabilités et de l’intérêt général pour éviter de priver des centaines de milliers de foyers de la réception de l’intégralité des chaînes de la TNT ». De plus, ajoute RAM, « cette situation n’est pas conforme à l’intention du législateur qui était de garantir une couverture intégrale du territoire par la TNT en obligeant les chaînes de la TNT à mettre leur signal gratuitement à disposition d’un distributeur satellite qui en fait la demande ». La missive n’a pas produit l’effet escompté. @

Charles de Laubier

Le groupe Canal+, non seulement éditeur de la chaîne cryptée éponyme mais aussi diffuseur de 150 autres chaînes en France via son service en ligne MyCanal (par ADSL, fibre, câble, …) ou via son TNT Sat (par satellite), n’y va pas par quatre chemins lorsqu’il ne trouve pas d’accord commercial avec les éditeurs de chaînes qu’il distribue : il les coupe. En somme, ce sont les téléspectateurs de ces chaînes-là – TF1, TMC, TFX, TF1 Séries films et LCI en l’occurrence – et qui plus est abonnés aux plateformes MyCanal et TNT Sat, qui sont pris en otage. C’est en tout cas un moyen de pression de Canal+ sur TF1 pour acculer à ce dernier à négocier un accord raisonnable.

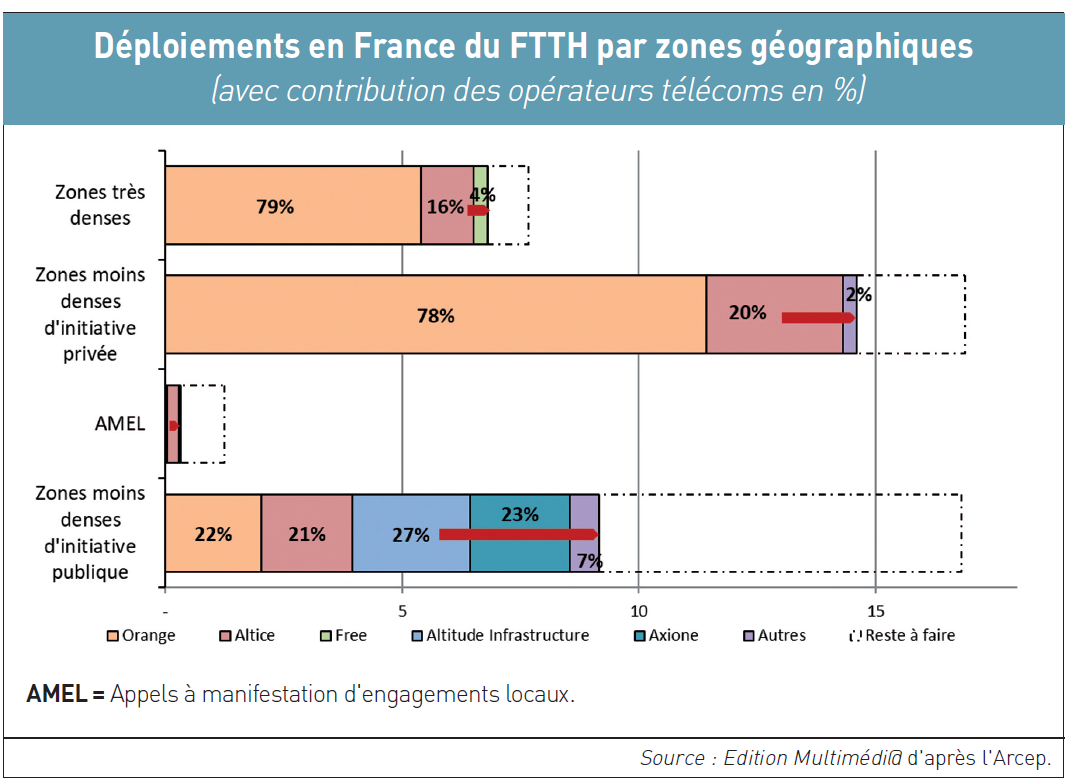

Le groupe Canal+, non seulement éditeur de la chaîne cryptée éponyme mais aussi diffuseur de 150 autres chaînes en France via son service en ligne MyCanal (par ADSL, fibre, câble, …) ou via son TNT Sat (par satellite), n’y va pas par quatre chemins lorsqu’il ne trouve pas d’accord commercial avec les éditeurs de chaînes qu’il distribue : il les coupe. En somme, ce sont les téléspectateurs de ces chaînes-là – TF1, TMC, TFX, TF1 Séries films et LCI en l’occurrence – et qui plus est abonnés aux plateformes MyCanal et TNT Sat, qui sont pris en otage. C’est en tout cas un moyen de pression de Canal+ sur TF1 pour acculer à ce dernier à négocier un accord raisonnable. Si Orange et Altice sont les champions du déploiement en France des prises FTTH, avec respectivement 16,8 millions et 4,2 millions de lignes raccordables au 31 mars 2022, Altitude Infrastructure – alias Altitude Infra – se hisse tout de même à la troisième place avec plus de 2,6 millions de prises de fibre optique déployées. Et ce, loin devant Free qui compte à peine plus de 0,3 million de prises du même type. C’est du moins ce que montrent les derniers chiffres trimestriels publiés début juin par l’Arcep, avant les prochains à paraître le 8 septembre.

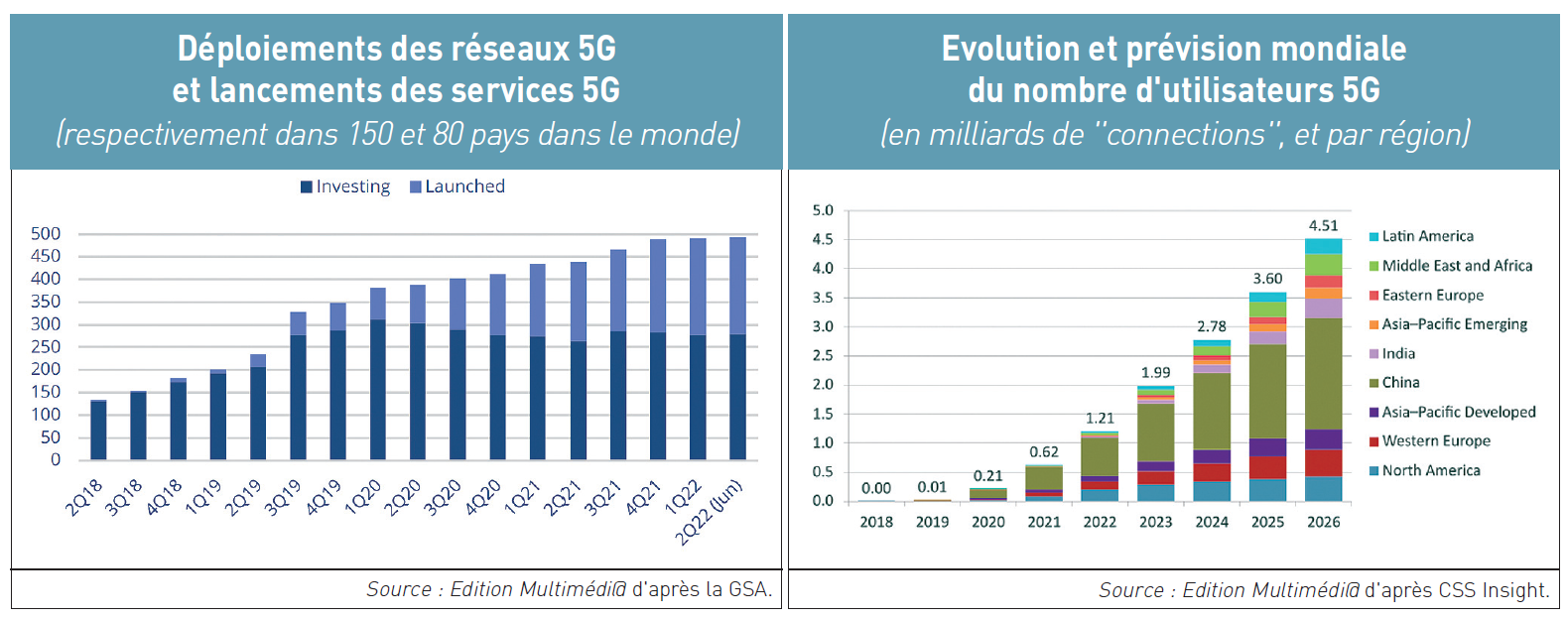

Si Orange et Altice sont les champions du déploiement en France des prises FTTH, avec respectivement 16,8 millions et 4,2 millions de lignes raccordables au 31 mars 2022, Altitude Infrastructure – alias Altitude Infra – se hisse tout de même à la troisième place avec plus de 2,6 millions de prises de fibre optique déployées. Et ce, loin devant Free qui compte à peine plus de 0,3 million de prises du même type. C’est du moins ce que montrent les derniers chiffres trimestriels publiés début juin par l’Arcep, avant les prochains à paraître le 8 septembre. Pour les membres exécutifs de la Global Mobile Suppliers Association (GSA), que sont Samsung, Huawei, Ericsson, Nokia, Apple, Qualcomm, Intel et ZTE, le marché mondial de la 5G décolle enfin. Leur organisation internationale, basée au Royaume-Uni et présidée par Joe Barrett (photo), a publié fin juin auprès de ses adhérents un état des déploiements de la 5G dans le monde : sur près de 500 opérateurs télécoms (

Pour les membres exécutifs de la Global Mobile Suppliers Association (GSA), que sont Samsung, Huawei, Ericsson, Nokia, Apple, Qualcomm, Intel et ZTE, le marché mondial de la 5G décolle enfin. Leur organisation internationale, basée au Royaume-Uni et présidée par Joe Barrett (photo), a publié fin juin auprès de ses adhérents un état des déploiements de la 5G dans le monde : sur près de 500 opérateurs télécoms (

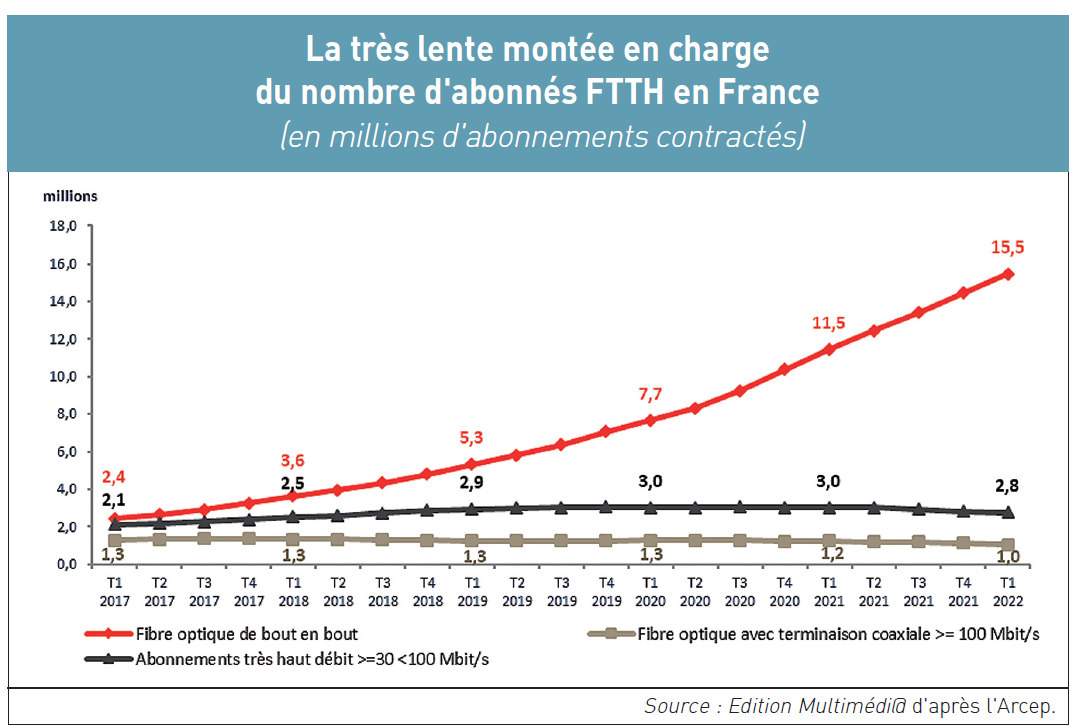

« On ne parle pas suffisamment du taux de pénétration de la fibre optique : la différence entre le raccordable et le raccordé (…). Cela doit être un de nos chantiers dans les prochains mois », avait prévenu il y a deux ans – le 2 juillet 2020 aux Assises du Très haut débit (

« On ne parle pas suffisamment du taux de pénétration de la fibre optique : la différence entre le raccordable et le raccordé (…). Cela doit être un de nos chantiers dans les prochains mois », avait prévenu il y a deux ans – le 2 juillet 2020 aux Assises du Très haut débit (