Le bitcoin, la plus célèbre des cryptomonnaies lancée en 2009 par un illustre inconnu appelé Satoshi Nakamoto – le plus grand mystère du capitalisme –, a battu record sur record en mars 2024. Et son 4e halving (« réduction de moitié ») attendu le 19 avril 2024 risque de réserver des surprises à ses investisseurs.

Vers le 19 avril 2024, soit dans une dizaine de jours à partir de ce n°319 de Edition Multimédi@ daté du 8 avril, le bitcoin va faire son 4e halving. Cet événement inscrit dans l’ADN du bitcoin – ou plutôt dans sa blockchain éponyme – prévoit, tous les quatre ans, une « réduction de moitié » (signification en français de halving) du nombre de nouveaux bitcoins mis en circulation et sous forme de récompense aux « mineurs ».

Vers le 19 avril 2024, soit dans une dizaine de jours à partir de ce n°319 de Edition Multimédi@ daté du 8 avril, le bitcoin va faire son 4e halving. Cet événement inscrit dans l’ADN du bitcoin – ou plutôt dans sa blockchain éponyme – prévoit, tous les quatre ans, une « réduction de moitié » (signification en français de halving) du nombre de nouveaux bitcoins mis en circulation et sous forme de récompense aux « mineurs ».

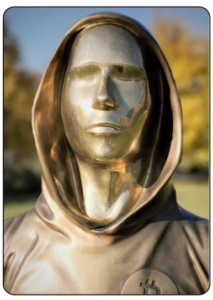

Ce sont ces derniers (entreprises ou individus) qui minent la cryptomonnaie pour que les bitcoins existent. Les mineurs sont rétribués pour cette fonction essentielle – demandant d’importantes puissances de calcul informatique très énergivores – par l’octroi d’un certain nombre de bitcoins prédéfini. Ainsi, avec ce 4e halving, la rémunération des mineurs va baisser de moitié pour la quatrième fois depuis le lancement du bitcoin le 3 janvier 2009 : à cette date originelle, le dénommé Satoshi Nakamoto (photo) – dont personne ne connaît l’identité (1) – a été le tout premier mineur de bitcoins (2), au moment où la création d’un nouveau « bloc » sur la chaîne de blocs (la blockchain bitcoin) était payée 50 bitcoins (BTC). Ensuite, lors du 1er halving le 28 novembre 2012, la rétribution par bloc créé a été réduite de moitié, à 25 BTC. Puis, au 2e halving du 9 juillet 2016, la récompense a été ramenée à 12,5 BTC.

Les 20 millions de BTC atteints a priori en 2026

A l’heure où nous écrivons ces lignes, nous sommes encore à l’ère du 3e halving depuis le 11 mai 2020, avec 6,25 BTC le bloc miné. Quant à la date du 4e halving, elle est estimée autour du 19 avril 2024 puisqu’un halving a été programmé par l’illustre inconnu Satoshi Nakamoto pour intervenir tous les 210.000 blocs créés sur la blockchain bitcoin. A cette prochaine échéance, un total cumulé de 840.000 blocs aura été atteint avec en tout 19,687 millions de bitcoins en circulation – 15 ans et trois mois après le lancement de la reine des cryptomonnaies. Selon les calculs de Edition Multimédi@, la barre des 20 millions de bitcoins devrait être franchie à mi-parcours du prochain cycle quadri-annuel : soit en 2026. C’est donc à partir du 840.000e bloc, aux alentours du 19 avril prochain, que les mineurs ne recevront plus que 3,125 BTC par bloc créé. Ce tarif-là restera valable pour les 210.000 prochains nouveaux blocs, à savoir jusqu’en 2028. Et ainsi de suite, au rythme d’un halving tous les quatre ans, jusqu’en… 2140, année où sera atteint un total cumulé de 6.930.000 blocs et où la rémunération des mineurs sera réduite à zéro (3).

Capitalisation record du BTC : 1.410 milliards $

La seule rétribution que conserveront alors les mineurs sera la commission qu’ils perçoivent toujours à chaque transaction de bitcoins minés effectuée dans chacun de leurs blocs, dont ils sont à l’origine dans la blockchain. Ces frais de transaction et de sécurisation de la cryptomonnaie dans la chaîne de blocs, appelés aussi « frais de gaz », perdureront, eux, pour assurer la pérennité du bitcoin. Pour la petite histoire, la toute première transaction de BTC (transfert de bitcoin d’une adresse cryptographique à une autre dans la blockchain éponyme) aurait été faite en janvier 2009 par Satoshi Nakamoto lui-même au profit d’un Américain, Hal Finney, développeur informaticien et cryptographe (décédé en 2014).

Alors que le bitcoin fête ses 15 ans, ayant été créé le 9 janvier 2009 par un inconnu toujours non démasqué et utilisant le nom de Satoshi Nakamoto (photo (

Alors que le bitcoin fête ses 15 ans, ayant été créé le 9 janvier 2009 par un inconnu toujours non démasqué et utilisant le nom de Satoshi Nakamoto (photo ( Il ne s’agit pas, du point de vue des Etats- Unis, de déstabiliser le sacro-saint dollar américain, qui est devenu depuis la Seconde-Guerre mondiale (

Il ne s’agit pas, du point de vue des Etats- Unis, de déstabiliser le sacro-saint dollar américain, qui est devenu depuis la Seconde-Guerre mondiale (