La société hongkongaise EarthMeta lance son métavers éponyme qui est opérationnel depuis ce 1er décembre 2024, après une prévente de son token $EMT depuis six mois. Alimentée par l’IA, cette terre immersive permet aux utilisateurs de « posséder le monde » en tant que « gouverneur de villes ».

Cofondée par deux Français (photos), Taha Bouarfa (basé à Hong Kong en Chine) et Kawther Ghazal (à Dubaï aux Emirats arabes unis), la société hongkongaise EarthMeta lance son métavers de « nouvelle génération », combinant intelligence artificielle et blockchain. Avec ce monde immersif qui a des airs de Google Earth (1), les utilisateurs peuvent y « acheter les meilleures villes du monde » (Paris, Londres, New-York, Moscou, Pékin, …), les « gouverner », « façonner les économies, échanger des terres et des actifs », tous représentés par NFT (2), ces jetons non-fongibles authentifiés et certifiés sur la blockchain.

Cofondée par deux Français (photos), Taha Bouarfa (basé à Hong Kong en Chine) et Kawther Ghazal (à Dubaï aux Emirats arabes unis), la société hongkongaise EarthMeta lance son métavers de « nouvelle génération », combinant intelligence artificielle et blockchain. Avec ce monde immersif qui a des airs de Google Earth (1), les utilisateurs peuvent y « acheter les meilleures villes du monde » (Paris, Londres, New-York, Moscou, Pékin, …), les « gouverner », « façonner les économies, échanger des terres et des actifs », tous représentés par NFT (2), ces jetons non-fongibles authentifiés et certifiés sur la blockchain.

IA, blockchain, token et NFT

En l’occurrence, EarthMeta est développé sur la blockchain d’origine indienne Polygon (ex-Matic Network) qui a l’avantage de connecter les réseaux de blockchain compatibles avec le protocole Ethereum (à l’origine de la blockchain du même nom). EarthMeta y a créé sa propre monnaie numérique, le token$EMT qui, après avoir été en prévente depuis le 1er juin, est depuis ce 1er décembre échangeable sur la plateforme (phase de listing ou « cotation ») pour le plus grand nombre d’utilisateurs. Sur la blockchain Polygon, EarthMeta a aussi déposé son contrat intelligent (smart contract) où sont consignés le programme informatique du métavers, les transactions qui y sont faites ou encore la gestion de la propriété et des échanges de biens virtuels.

L’ambition des deux Français est d’aller plus loin que les métavers The Sandbox, pionnier français depuis 2011 du Web3 racheté en 2018 par le hongkongais Animoca Brands (3), et Decentraland, plateforme créée en 2015 par deux Argentins. EarthMeta prévoit de mettre en œuvre une fonctionnalité dite de « chaîne croisée » (cross-chain), permettant une interopérabilité (4) transparente avec d’autres blockchain. « Cette intégration vise à élargir l’accessibilité de la plateforme et à permettre aux utilisateurs de s’engager dans un écosystème plus large d’actifs et de services numériques », promet l’entreprise dans une communication datée du 3 novembre. (suite)

« Dans un marché [mondial de la musique] qui pèse plus de 50 milliards de dollars et dominé par trois sociétés [Universal Music, Sony Music et Warner Music, ndlr], un nouvel équilibre verra le jour dans les prochaines années. Une redistribution des revenus moins concentrées a commencé. Aujourd’hui, et notamment grâce au succès des plateformes digitales, l’essentiel des transactions sont digitales. Des acteurs qui apportent de l’innovation et de la technologie vont être capables de participer à l’économie du secteur ».

« Dans un marché [mondial de la musique] qui pèse plus de 50 milliards de dollars et dominé par trois sociétés [Universal Music, Sony Music et Warner Music, ndlr], un nouvel équilibre verra le jour dans les prochaines années. Une redistribution des revenus moins concentrées a commencé. Aujourd’hui, et notamment grâce au succès des plateformes digitales, l’essentiel des transactions sont digitales. Des acteurs qui apportent de l’innovation et de la technologie vont être capables de participer à l’économie du secteur ».

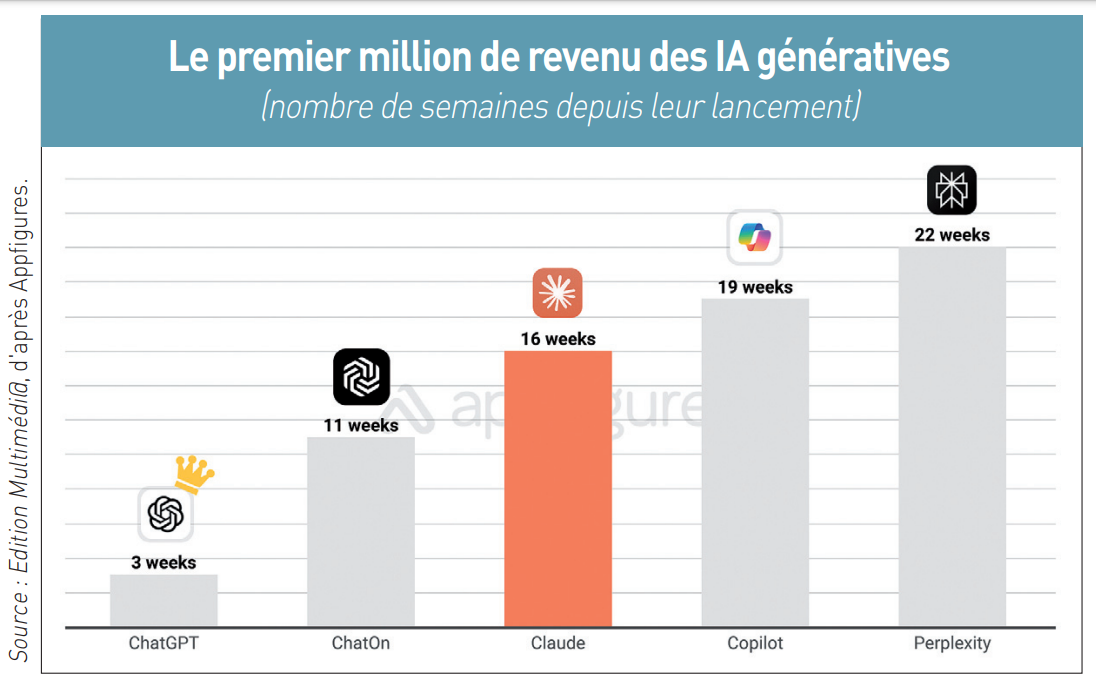

Claude d’Anthropic sera-t-elle l’IA générative qui pourra détrôner ChatGPT d’OpenAI ? L’avenir dira si la fable du lièvre et de la tortue s’appliquera à ces deux concurrents Alors que ChatGPT d’OpenAI a été lancé le 30 novembre 2022 avec le succès médiatique planétaire que l’on connaît (

Claude d’Anthropic sera-t-elle l’IA générative qui pourra détrôner ChatGPT d’OpenAI ? L’avenir dira si la fable du lièvre et de la tortue s’appliquera à ces deux concurrents Alors que ChatGPT d’OpenAI a été lancé le 30 novembre 2022 avec le succès médiatique planétaire que l’on connaît ( Anthropic a donc plus que jamais une carte à jouer dans la bataille des IA génératives, comme le croit Ariel Michaeli : « Nous estimons que Claude a jusqu’à présent 25.000 abonnés payants. Cela semble beaucoup, mais ChatGPT a ajouté 291.000 nouveaux abonnés payants en juillet [l’IA générative d’OpenAI revendiquant en août plus de 200 millions d’utilisateurs actifs, ndlr]. Pour que Claude ait une chance, il doit apprendre des wrappers et ne pas copier ChatGPT. Si Claude augmente son interface de chat avec des fonctionnalités plus grand public, et s’il promeut son application mobile, alors il pourrait avoir une chance » (

Anthropic a donc plus que jamais une carte à jouer dans la bataille des IA génératives, comme le croit Ariel Michaeli : « Nous estimons que Claude a jusqu’à présent 25.000 abonnés payants. Cela semble beaucoup, mais ChatGPT a ajouté 291.000 nouveaux abonnés payants en juillet [l’IA générative d’OpenAI revendiquant en août plus de 200 millions d’utilisateurs actifs, ndlr]. Pour que Claude ait une chance, il doit apprendre des wrappers et ne pas copier ChatGPT. Si Claude augmente son interface de chat avec des fonctionnalités plus grand public, et s’il promeut son application mobile, alors il pourrait avoir une chance » (