La protection des données personnelles et la blockchain sont souvent vues comme incompatibles. Pourtant, les réflexions en cours permettent de nuancer, même si les droits des personnes (comme le droit à l’oubli) ou la question de la responsabilité (dans un monde décentralisé) restent à définir.

Par Arnaud Touati, avocat associé, Hashtag Avocats, et Benjamin Allouch, consultant*.

Le 25 mai 2018, le règlement général sur la protection des données (RGPD) est entré en application (1). Ce règlement européen, présenté comme le texte juridique le plus abouti en matière de protection des données à caractère personnel, s’applique dès que l’on utilise des données personnelles à des fins professionnelles. Il s’impose à tous, des autoentreprises aux institutions publiques, en passant par les sociétés commerciales. Le RGPD est également applicable dans le monde entier, si tant est que l’entité concernée utilise des données appartenant à des résidents de l’Union européenne (UE).

Le 25 mai 2018, le règlement général sur la protection des données (RGPD) est entré en application (1). Ce règlement européen, présenté comme le texte juridique le plus abouti en matière de protection des données à caractère personnel, s’applique dès que l’on utilise des données personnelles à des fins professionnelles. Il s’impose à tous, des autoentreprises aux institutions publiques, en passant par les sociétés commerciales. Le RGPD est également applicable dans le monde entier, si tant est que l’entité concernée utilise des données appartenant à des résidents de l’Union européenne (UE).

Blockchain et RGPD en chiens de faïence ?

Le 3 janvier 2009, le premier bloc de bitcoins est créé, selon son créateur anonyme Satoshi Nakamoto et auteur de l’article fondateur publié deux mois plus tôt (2), pour répondre aux dérives de la crise financière de 2008. Bitcoin, c’est notamment une transparence absolue des transactions, conservées ad vitam aeternam, dans « un système peer-to-peerde monnaie électronique ». Dès lors, comment conjuguer deux principes de prime abord antagonistes ? Comment protéger les données personnelles au sein d’une technologie où tout est transparent ? Comment garantir certains droits des personnes quand les données ne peuvent pas être effacées ? D’aucuns ont alors conclu à une incompatibilité entre la blockchain et le RGPD. Pourtant, s’il existe certainement des difficultés, la blockchain comme le RGPD peuvent s’adapter pour coopérer. Petit tour d’horizon des conflits relevés et des adaptations trouvées. Avant l’entrée en vigueur du RGPD, la législation sur la protection des données souffrait d’un manque de clarté quant à la répartition des rôles de chaque acteur. En outre, la responsabilité de certains d’entre eux était pour le moins incertaine. Aujourd’hui, le rôle de chacun et leurs responsabilités corrélatives sont clairement définis.

Il y a tout d’abord le responsable du traitement, soit l’entité qui « détermine les finalités et les moyens du traitement ». En d’autres termes, les données sont collectées pour l’activité du responsable du traitement. Ce sont par exemple les données des salariés d’une entreprise dans le cadre de sa gestion des ressources humaines. Il y a ensuite le soustraitant, lequel agit « au nom et pour le compte du responsable du traitement ». Autrement dit, il assiste son client dans la collecte des données ou à y accéder une fois collectées. C’est typiquement le cas d’un éditeur de logiciel, qui permet à son client de les consulter.

Et la blockchain dans tout ça ? Pour une bonne application du RGPD, il convient – même dans cette industrie décentralisée – de déterminer le rôle de chacun. Pour une entité centralisée, le procédé est plutôt aisé. Ainsi, une plateforme d’échange d’actifs numériques sera assimilée à un responsable du traitement pour les données de ses clients, voire de ses salariés si l’entreprise est basée sur le territoire de l’UE. Il en va de même, par exemple, pour les données de prospection commerciale. Mais qu’en est-il des applications décentralisées ? Déterminer son rôle est difficile. C’est le cas lorsqu’un protocole de finance décentralisée est lancé par un groupe de développeurs qui a, ensuite, le contrôle uniquement pour y effectuer de la maintenance. Peut-on considérer que, par exemple, Uniswap Labs – l’entité derrière le protocole Uniswap – est responsable du traitement des données ? Ou est-elle davantage sous-traitante des blockchains, comme Ethereum, qui tournent sur son protocole ? Derrière la question de la détermination du rôle de chacun, se cache invariablement celle, épineuse, de la responsabilité encourue.

La responsabilité d’une plateforme centralisée ne se pose pas, puisqu’il s’agit d’une entreprise avec des organes de direction précisément identifiés. En revanche, pour ce qui concerne les applications décentralisées et les acteurs qui construisent un protocole, la question est bien plus complexe. Prenons l’exemple d’un assureur qui aurait « blockchainisé » l’un de ses produits. L’octroi d’une indemnisation dépend non pas d’un humain, mais d’un algorithme, en l’occurrence un smart contract dans le langage « blockchain » (3). Qui serait alors considéré comme le sous-traitant ? Les développeurs ou l’éventuelle entité de la blockchain utilisée ?

Responsabilité dans un monde blockchainisé

Le RGPD exige du sous-traitant qu’il agisse en fonction des instructions écrites de son client. Or, si l’assureur utilise un protocole existant, ce dernier n’agira pas en fonction des instructions de son « client », puisqu’il est théoriquement le même pour tous. En outre, en cas de manquement au RGPD, comment rendre responsables les développeurs d’un protocole ? Ces questions restent, pour l’heure, sans réponse… En théorie, la blockchain est publique, transparente et accessible à tous. Cela signifie que n’importe qui peut avoir accès aux données. En pratique, cette transparence ne sera pas pour autant absolue. Il en va notamment des données médicales, dont l’accès sera protégé. Ainsi, si la donnée est visible dans la blockchain, elle n’est pas pour autant aisément accessible et fait l’objet d’un chiffrement, dont seule la personne concernée possède la clé de déchiffrement. Cependant, quid des données brutes et accessibles à tous ?

Quid des droits des personnes ?

En théorie, toujours, la blockchain est immuable. Ainsi, les données ne peuvent ni être modifiées ni même effacées. Or, l’article 17 du RGPD instaure un droit à l’effacement (4), que l’on appelle plus communément « droit à l’oubli » (5). Comment concilier ce droit à l’effacement avec l’immutabilité de la blockchain ? A priori, cela paraît impossible. Pourtant, la réalité diffère… D’une part, l’immutabilité de la blockchain (pas de retour en arrière possible) est issue du protocole Bitcoin et n’est pas un principe gravé dans le marbre. Grâce à un smart contract (non applicable à Bitcoin mais à d’autres protocoles), il est tout à fait possible de prévoir l’effacement de certaines données à une date précise. En outre, le droit à l’oubli luimême n’est pas absolu, puisque le RGPD prévoit des exceptions, notamment celle du droit à l’information. Enfin, la blockchain n’est pas nécessairement transparente. En effet, il existe des blockchains privées ou de consortium, qui ne sont accessibles qu’à un certain nombre d’individus précisément identifiés. Dans cette hypothèse, il s’agit simplement d’une base de données améliorée, qui répond aux mêmes exigences que les bases de données classiques. Si les dispositions du RGPD sont bien respectées, les données sont sécurisées et seules les personnes autorisées y ont accès.

Les personnes dont les données sont collectées peuvent exercer plusieurs droits distincts. Outre le droit à l’oubli, le droit d’accès, le droit d’opposition, le droit de rectification, le droit à la suppression ou encore le droit à la portabilité font partie de ce que l’on appelle les droits des personnes. Or, si le principe d’immutabilité de la blockchain n’est pas absolu, cela ne signifie pas que l’on peut y modifier aisément les données inscrites. Ainsi, le droit à la rectification des données inscrites dans la blockchain semble plus que complexe. En effet, chaque donnée d’une blockchain est conservée dans des blocs qui s’enchaînent chronologiquement, d’où son nom (chaîne de blocs). Ce faisant, pour modifier une donnée, il faudrait, en principe, en modifier l’ensemble du bloc, ce qui constituerait un travail d’envergure.

De même, le droit à la portabilité semble, à l’heure actuelle, impossible. La portabilité est la possibilité pour toute personne de solliciter le responsable du traitement aux fins de transférer l’ensemble de ses données à un autre responsable du traitement. Qu’est-ce que cela signifierait réellement dans la blockchain ? L’on pourrait imaginer le passage d’une plateforme centralisée à une autre. En l’espèce, cela serait possible, puisqu’il s’agit de données clients. En revanche, la portabilité entre différents protocoles décentralisés et différentes blockchains semble presque impossible. L’un des problèmes principaux des blockchains est effectivement l’interopérabilité entre elles. Or, faire passer des données entre, par exemple, le réseau Bitcoin et le réseau Ethereum est tellement complexe que personne ne s’essaierait à le faire. Toutefois, il existe des protocoles appelés « bridge », qui sont justement prévus pour permettre cette interopérabilité. Mais de là à faire passer un jeu de données d’un protocole à l’autre, c’est une autre histoire…

Au-delà même du droit des personnes, subsiste la question de la nature des données concernées. Pour la blockchain Bitcoin, la seule donnée personnelle présente est l’adresse publique… qui est une donnée pseudonymisée. Il en va de même pour la majorité des autres protocoles, qui, s’ils diffèrent de Bitcoin, reprennent ce principe de collecter un minimum de données personnelles, à l’exception de l’adresse IP pour certains. Ainsi, l’exercice du droit d’opposition est impossible pour de telles données puisque refuser le traitement signifie tout simplement refuser d’utiliser le protocole en question. Encore une fois, nous en revenons toujours au même point : ce sont les plateformes centralisées qui conservent le plus de données personnelles, en raison notamment de la vérification d’identité, ou KYC (Know Your Customer) à effectuer. La question principale est donc celle de la prochaine articulation entre les protocoles décentralisés, le RGPD et le futur règlement européen TFR (Transfer of Funds Regulation). Ce dernier, bientôt en première lecture au Parlement européen (6), va effectivement obliger les plateformes d’échange à effectuer une vérification d’identité pour tout transfert vers les portefeuilles non hébergés.

Nécessaire souplesse dans l’interprétation

Or, à l’exception de l’adresse IP pour certains protocoles bien identifiés, aucune donnée personnelle n’est collectée à ce jour lors de la création de ces portefeuilles, comme ceux de l’entreprise française Ledger. Si tel est le cas à l’avenir, la collecte et la conservation des données devraient a priori respecter les dispositions du RGPD.

En définitive, il est envisageable de respecter les principes du RGPD, tout en utilisant la blockchain (7). Les marges d’appréciation sont importantes et le règlement dispose de nombreuses exceptions. Cela nécessite de la souplesse. Depuis le rapport de 2019 du Parlement européen (8), les réflexions dans ce domaine se poursuivent. Il ne faudrait cependant pas qu’une règlementation trop stricte retarde l’Europe par rapport aux Etats-Unis et à la Chine, comme cela l’a été pour le développement d’Internet dans les années 1990… Affaire à suivre ! @

* Benjamin Allouch est consultant indépendant Web3

et protection des données.

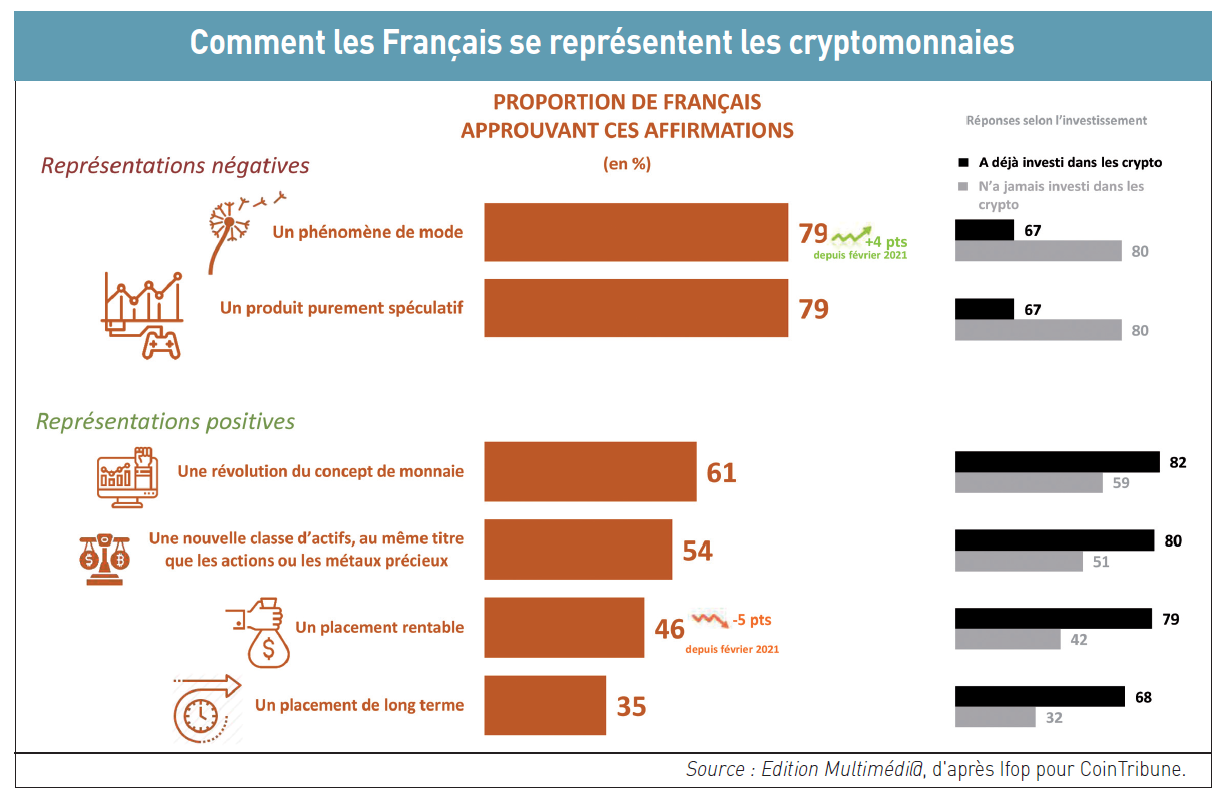

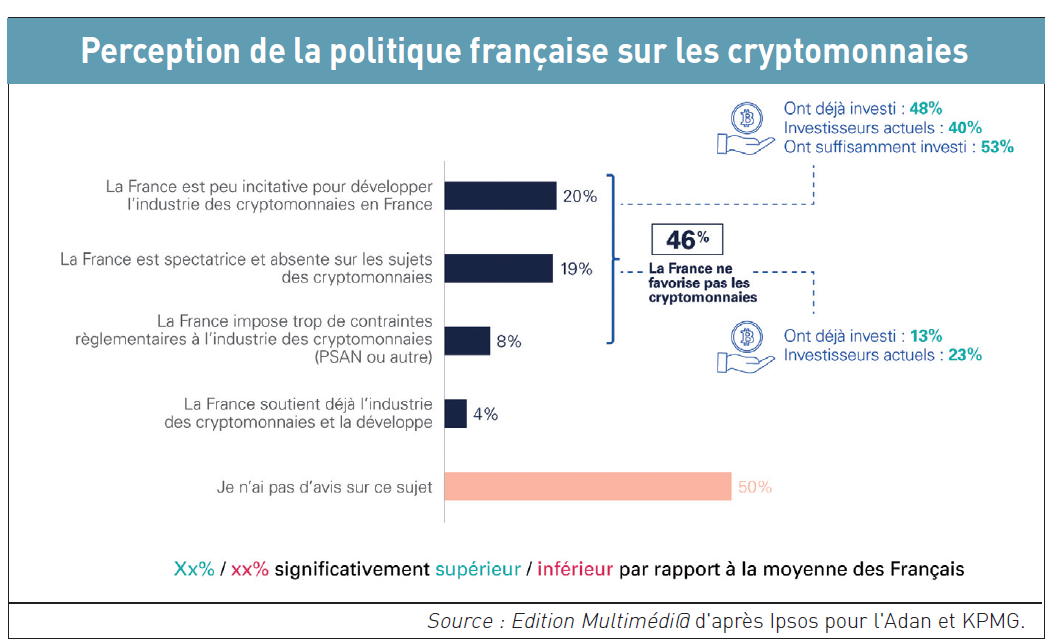

Pour le sondage réalisé par Ipsos et restitué le 14 février par le cabinet KPMG à la demande de l’Association pour le développement des actifs numériques (Adan), 76 % des Français ont déjà entendu parler des cryptomonnaies. Selon un autre sondage, réalisé cette fois par Ifop pour CoinTribune et publié le 9 février, ils sont même 82 % à dire qu’ils connaissaient les cryptomonnaies. La notoriété de ces monnaies numériques – émises et certifiées sur une chaîne de blocs (blockchain) décentralisée, en mode pairà- pair et sans dépendre d’une banque centrale ou d’autres intermédiaires que les utilisateurs eux-mêmes – a atteint une ampleur incontestable en France.

Pour le sondage réalisé par Ipsos et restitué le 14 février par le cabinet KPMG à la demande de l’Association pour le développement des actifs numériques (Adan), 76 % des Français ont déjà entendu parler des cryptomonnaies. Selon un autre sondage, réalisé cette fois par Ifop pour CoinTribune et publié le 9 février, ils sont même 82 % à dire qu’ils connaissaient les cryptomonnaies. La notoriété de ces monnaies numériques – émises et certifiées sur une chaîne de blocs (blockchain) décentralisée, en mode pairà- pair et sans dépendre d’une banque centrale ou d’autres intermédiaires que les utilisateurs eux-mêmes – a atteint une ampleur incontestable en France.