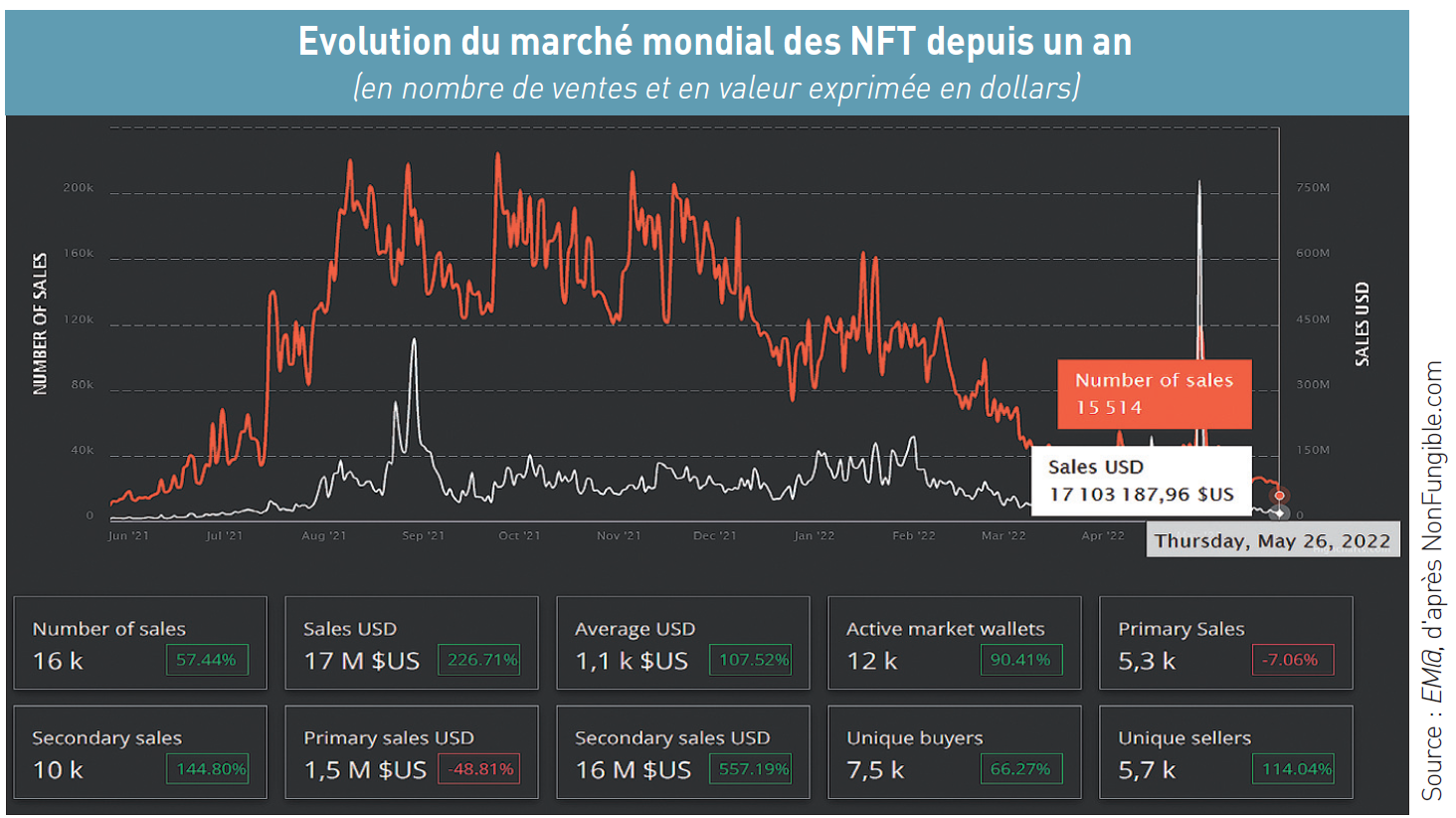

Selon les constatations de Edition Multimédi@ et d’après la plateforme NonFungible de tracking en temps réel du marché mondial des jetons non-fongibles, les fameux NFT, les ventes de ces actifs numérique certifiés par la blockchain ont retrouvé les niveaux d’il y a un an. Pour mieux rebondir ?

Les NFT ne sont pas morts ; ils bougent encore. Ces actifs numériques appelées « jetons non-fongibles » continuent plus que jamais à faire office de certificat d’authenticité inviolable pour propriétaire détenteur d’un bien numérique voire d’un bien physique associé. Cet « acte de propriété » est certifié sur une des nombreuses blockchains disponibles, ces chaînes de blocs cryptées de bout en bout qui permettent d’assurer la traçabilité des transactions dont fait l’objet le bien rare – et cher ? – possédé.

Les NFT ne sont pas morts ; ils bougent encore. Ces actifs numériques appelées « jetons non-fongibles » continuent plus que jamais à faire office de certificat d’authenticité inviolable pour propriétaire détenteur d’un bien numérique voire d’un bien physique associé. Cet « acte de propriété » est certifié sur une des nombreuses blockchains disponibles, ces chaînes de blocs cryptées de bout en bout qui permettent d’assurer la traçabilité des transactions dont fait l’objet le bien rare – et cher ? – possédé.

Retour au niveau de juin 2021

D’après l’historique sur un an arrêté au jeudi 26 mai par Edition Multimédi@ à partir des données de la plateforme d’analyse de marché de la société canadienne NonFungible, le marché mondial des NFT a retrouvé les niveaux d’il y a un an. Le nombre de transaction n’est plus que de 15.514 ventes sur cette journée-là pour une valorisation totale de 17 millions de dollars (voir graphique ci-dessous). Autant dire qu’il y a eu une sorte d’éclatement de bulle « NFT » depuis les records atteints l’an dernier, à 224.768 ventes le 24 septembre 2021 pour un total de valorisation de 78,3 millions de dollars ce jour-là. Quant au nombre de vendeurs ou d’acquéreurs actifs de ces tokens de propriété, c’est-à-dire les utilisateurs détenteurs de portefeuilles actifs (active wallets), il n’est plus que de 12.000 à cette même date du jeudi 26 mai comparé aux quelque 120.000 de l’automne dernier. La société NonFungible, basée dans la Nouvelle-Ecosse au Canada et cofondée en 2018 par le Canadien Daniel Kelly alias Dan (avatar de gauche) et le Français Gauthier Zuppinger alias Zoup (avatar de droite), a débuté en suivant les transactions en temps réel de la place de marché Decentraland, pour ensuite étendre son tracking à l’ensemble de la blockchain Ethereum sur laquelle s’appuie aussi bien d’autres plateformes (The Sandbox, OpenSea, Polygon, Rarible, Sorare, Cryptokitties, Audius, Shiba Inu, …). Les données sont collectées directement par NunFungible via des « Blockchain Nodes » afin de suivre 100 % de l’activité des jetons à la norme ERC-721 (1) établie en janvier 2018. Le marché des NFT n’est pas le seul à avoir subi un « krach » puisque, dans un contexte d’inflation, de remontée des taux d’intérêt obligataires et de guerre, l’ensemble de places financières ont sérieusement accusé le coup ces dernières semaines – du Nasdaq (la Bourse newyorkaise de valeur technologique à forte croissance) au cryptomonnaies (le bitcoin en tête), comme l’explique bien l’économiste Marc Touati dans une vidéo démonstrative publiée sur YouTube le 17 mai (2). « L’année 2022 est bien celle de la fin des excès financiers et du retour à la réalité », explique-t-il.

Les NFT, dans le sillage de la chute des cryptomonnaies plus que jamais volatiles, n’échappent pas à ce brusque atterrissage. La société NonFungible a montré dans son « NFT Market Report » portant sur le premier trimestre 2022 que la fin de l’euphorie amorcée fin 2021 s’est confirmée sur les trois premiers mois de l’année. En un an, le nombre des ventes a baissé de presque moitié (47 %) à 7,4 millions et le nombre de d’acquéreurs de près d’un tiers (31 %) à un peu plus 1,1 million. Résultat sur un an : les ventes en valeur ont reculé au premier trimestre de 4,6 %, à 7,8 milliards de dollars (3).

C’est une douche froide par rapport à l’année 2021 qui a affiché (4) des performances record : le nombre des ventes avait bondi de… 1.836 % par rapport à l’année précédente, à plus 27,4 millions, et le nombre de d’acquéreurs de… 2.962 %, à plus de 2,3 millions. Résultat en 2021 : les ventes en valeur avaient explosé de… 21.350 %, à 17,7 milliards de dollars (5). Mais rien ne dit que l’année 2022 ne va pas rebondir et les NFT retrouver des sommets. @

Charles de Laubier