Propriété du Crédit Mutuel, le groupe de presse régionale Ebra – incontournable dans l’Est de la France – entame la seconde phase de son plan de redressement après cinq ans de restructuration. Philippe Carli, son président depuis le 18 septembre 2017, est toujours à la manœuvre. Et après ? Il a répondu à EM@.

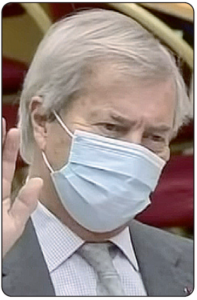

Cela fera cinq ans le 18 septembre que Philippe Carli (photo) a succédé à Michel Lucas à la présidence du groupe de presse régionale Est Bourgogne Rhône Alpes (Ebra), dont l’unique actionnaire est le Crédit Mutuel depuis septembre 2009. Ancien dirigeant du groupe Amaury durant cinq ans (2010-2015), Philippe Carli, partageait avec son prédécesseur un même passé informatique, tous les deux ayant travaillé chez Siemens, mais à des époques différentes – dans les années 1960 pour l’ancien dirigeant, dans les années 2000 pour son successeur.

Cela fera cinq ans le 18 septembre que Philippe Carli (photo) a succédé à Michel Lucas à la présidence du groupe de presse régionale Est Bourgogne Rhône Alpes (Ebra), dont l’unique actionnaire est le Crédit Mutuel depuis septembre 2009. Ancien dirigeant du groupe Amaury durant cinq ans (2010-2015), Philippe Carli, partageait avec son prédécesseur un même passé informatique, tous les deux ayant travaillé chez Siemens, mais à des époques différentes – dans les années 1960 pour l’ancien dirigeant, dans les années 2000 pour son successeur.

Le discret banquier surnommé « Draluca » – Breton d’origine, Alsacien d’adoption – est décédé en décembre 2018, soit quinze mois après la passation de pouvoirs. Avant de prendre la direction du groupe Ebra qui édite Le Républicain Lorrain, L’Est Républicain, Vosges Matin, Les Dernières Nouvelles d’Alsace (DNA), L’Alsace, Le Bien Public, Le Journal de Saône-et-Loire, Le Progrès et Le Dauphiné Libéré (1), Philippe Carli avait été appelé en tant que consultant extérieur par Michel Lucas et par Nicolas Théry, l’actuel président du Crédit Mutuel Alliance Fédérale (la maison mère de la banque mutualiste), pour faire un audit de ce pôle presse alors sérieusement déficitaire. Il y a six ans, le groupe Ebra perdait entre 50 et 60 millions d’euros par an, tout en accusant un certain retard dans la numérisation de ses neufs journaux.

En 2015, Carli vendait Le Parisien à LVMH

L’ancien dirigeant du groupe Amaury avait à son crédit d’avoir mené à bien un plan d’économies au quotidien Le Parisien-Aujourd’hui en France et organisé sa cession – intervenue en octobre 2015 (régie publicitaire et imprimerie comprises) – au géant du luxe LVMH de Bernard Arnault (2), déjà propriétaire du quotidien Les Echos depuis 2007. C’est à se demander si Philippe Carli (62 ans) ne pourrait pas négocier à nouveau avec Bernard Arnault (73 ans), cette fois en vue de lui céder un groupe Ebra assaini.

Le PDG multimilliardaire – première fortune française (3) et troisième mondiale (4) – s’intéresse à la presse régionale (5). Bernard Arnault partageait par ailleurs avec Michel Lucas la passion de la musique classique. Edition Multimédi@ a soumis au patron d’Ebra cette hypothèse de cession à LVMH. « Le groupe Crédit Mutuel Alliance Fédérale a exprimé sa volonté de conserver son pôle presse sous réserve de sa profitabilité. Compte tenu des résultats obtenus, cette volonté a été à nouveau confirmée lors des derniers conseils d’administration de la banque », répond Philippe Carli. Il poursuit donc le redressement du premier groupe de presse quotidienne régionale. « La seconde phase du plan est de cinq ans, avec une stratégie du groupe plus tournée vers le développement. L’objectif général est de conserver des rédactions fortes tout en développant les contenus audiovisuels [notamment via ses filiales Est Infos TV et Ebra Prod, ndlr] et l’engagement », nous explique-t-il.

Plateforme de e-commerce lancée d’ici fin 2022

Le plan d’économies et de restructuration est entré dans sa « saison 2 », selon la propre expression de Philippe Carli et de Nicolas Théry (photo ci-contre), président du Crédit Mutuel. Cette seconde phase est engagée depuis le début de l’année : chaque titre doit maintenant trouver sa propre rentabilité. Cela passera par l’organisation d’événements sportifs, de salons voire de foires, mais aussi par le lancement d’une plateforme de ecommerce commune aux titres. « La plateforme de marché devrait être lancée avant la fin de l’année. Elle nous permettra de mieux commercialiser l’ensemble de nos offres horspresse et d’éditions ainsi que d’étendre nos services auprès des PME régionales », nous explique le président d’Ebra. Le pôle presse du Crédit Mutuel veut aussi que l’ensemble des rédactions deviennent toutes « Digital First » (6). « Nous restons sur l’objectif de 100 000 abonnés à fin décembre. Objectif qu’il me semble encore possible d’atteindre », indique Philippe Carli. Lors de son audition au Sénat en janvier 2022 devant la commission d’enquête sur la concentration dans les médias en France, il avait précisé que le groupe avait investi « plus de 40 millions d’euros pendant la “saison 1” pour remettre à plat [ses] sites Internet, [ses] applications (mobiles), produire des contenus adaptés aux usages, etc. ». En outre, des négociations sont en cours avec les syndicats pour le reversement aux journalistes des droits voisins collectés auprès de Google et de Facebook.

Pour étoffer son audience Internet, déjà forte de 17,5 millions de visites par jour, le groupe Ebra s’est emparé au printemps dernier de la société de presse en ligne Humanoid, éditeur de Numerama, Frandroid et deMadmoizelle. « Les récents investissements réalisés comme le rachat d’Humanoid montrent aussi que la banque est prête à accompagner Ebra pour son développement », assure Philippe Carli. Quant aux régies publicitaires Ebra Médias Alsace et Ebra Médias Lorraine/Franche-Comté, elles peuvent jouer la carte de la régie globale Ebra Médias en « 360° (print-digital-events) », avec ciblages et brand content (7). « Nos titres ont la capacité de financer eux-mêmes leur croissance », avait assuré Philippe Carli aux sénateurs. Son actionnaire – sans lequel la majorité des titres du groupe auraient disparus – exige justement « que cette activité soit à l’équilibre et puisse financer son développement, pour que les sociétaires du Crédit Mutuel ne se retrouvent pas tenus de combler des pertes ». Sinon…

En attendant, la « saison 1 » du redressement du groupe Ebra fut conduite « avec succès », d’après Nicolas Théry. Philippe Carli avait remis son audit d’Ebra en avril 2017 en convainquant le Crédit Mutuel de ne pas céder sa presse régionale contrairement à ce que la banque mutualiste songeait à faire. Banco ! L’ex-patron d’Amaury fut embauché en juin 2017 pour diriger tout ce pôle presse, avec pour mission délicate de le redresser afin d’être à l’équilibre financier fin 2020. « Cet objectif a été atteint avec trois mois de retard du fait du covid-19, ce qui constitue une superbe performance. Le résultat d’exploitation du groupe de presse est désormais positif », s’est félicité Nicolas Théry lors de son audition.

Ces cinq premières années de restructuration des journaux et de rationalisation des imprimeries ne se sont pas faites sans la suppression de plusieurs centaines de postes (386 évoqués en 2020), partiellement compensée par la création d’emplois (284 envisagés) au sein de la nouvelle entité commune Ebra Services. Ce « centre d’expertise partagé » basé à Houdemont (Meurthe-et-Moselle), sur le même site que le siège de L’Est Républicain près de Nancy, est opérationnel depuis le 1er janvier 2021 et regroupe pour les neuf titres les différentes fonctions « support » : services de pagination, création graphique, annonces légales, trafic digital, maintenance informatique ou encore relations clientèle. Les informations nationales générales et sportives sont, elles, mises en commun et produites par une trentaine de journalistes situés dans un bureau basé à… Paris – le patron d’Ebra écartant le risque pour l’indépendance éditoriale des rédactions locales. « En revanche, chacun des neuf titres régionaux dispose de sa propre rédaction, les rédactions étant regroupées par territoire – territoires lorrain, alsacien, dauphinois et rhônalpin », a précisé Philippe Carli au Sénat.

Holding séparée et indépendance éditoriale

Nicolas Théry, lui, a assuré qu’il veillait à l’indépendance éditoriale des 1.400 journalistes du pôle presse. C’est Philippe Carli qui préside Ebra, et non pas Nicolas Théry. Et toutes les sociétés de presse du groupe ne sont plus filiales directes de la Banque fédérative Crédit Mutuel ou de holdings de la banque, mais regroupées depuis un an sous la seule holding Société d’investissements médias (SIM) que Philippe Carli préside et « qui prendra le nom d’Ebra avant la fin de l’année ». De quoi faciliter une éventuelle cession à l’avenir ? Si la banque mutualiste – constitué du Crédit Mutuel et du CIC – a réalisé un total de 15,9 milliards d’euros de chiffre d’affaires en 2021, son pôle presse, lui, a généré 491 millions d’euros. @

Charles de Laubier